Slice-Kuzey Doğu Küçük Finans Bankası Birleşmesi: Fintech Cos'un Dikkat Etmesi Gerekenler

Yayınlanan: 2023-10-13Diwali şenlikleri fintech ekosisteminde biraz erken başlamış gibi görünüyor. Zorlu görev yöneticisinin ve Hindistan'ın bankacılık düzenleme kurumu Reserve Bank of India'nın nadir görülen bir birleşme olarak lanse edilen bu birleşmeye itirazsızlık sertifikası vermesinin ardından moraller yüksek.

Dijital ödeme uygulaması şirketi Slice Pay'in daha az tanınan Guwahati merkezli Kuzey Doğu Küçük Finans Bankası ile birleşmesi kesinlikle paydaşların ilgisini çekti. Bu hamle, Slice'a etkili bir şekilde mevduat toplama ve NESFB müşterilerine kendi benzersiz ürünlerini ödünç verme ve sunma gücü veriyor.

Slice 2016 yılında faaliyete geçti ve aslında kredi limitli ön ödemeli bir karttı. Veri izleme platformu Tracxn'e göre Bengaluru merkezli unicorn fintech şirketinin değeri Mart 2023 itibarıyla 1,8 milyar dolar olarak belirlendi. Bu arada NESFB'nin değerlemesi ise 72,4 milyon dolar civarında sabitlendi.

Finansal teknoloji şirketleri için bu hamle, operasyonları büyütmek için başka bir yol açtığı için bir cankurtaran halatı görevi görüyor.

Bu makalede, fintech şirketlerinin gelecekte bir bankayla birleşme benzeri olası bir senaryoya nasıl temel atabileceklerini ve hazırlanabileceklerini araştırıyoruz.

Lisans vs Birleşme

Dikkat Edilmesi Gereken Noktalar

- Kendini İhtiyatlı Bir Şekilde Düzenle

- Güçlü Yönlerinizi Kullanın

- Müşteri Kraldır

Lisans vs Birleşme

Hindistan'da bankacılık lisansı almak çok önemli. RBI, uygulamaları mikroskop altında inceliyor. Bu yılın başlarında Temmuz ayında RBI, küçük finans bankası lisansları için üç başvuruyu reddetti ve görev yöneticisi olma itibarını korudu. 2022 yılında düzenleyici kurum 6 lisansı uygunsuz bulduğu için reddetmişti.

Bunun bir istisnası, merkez bankasının 2021'de Resilient Innovations Pvt.'ye verdiği yeşil sinyaldi. Ltd (fintech unicorn BharatPe'ye aittir) Unity Small Finance Bank'ın %49 hissesini satın alacak. Ancak bu, RBI'nin mevduat sahiplerinin çıkarlarını koruma işini yaptığı bir sıkıntı satışıydı.

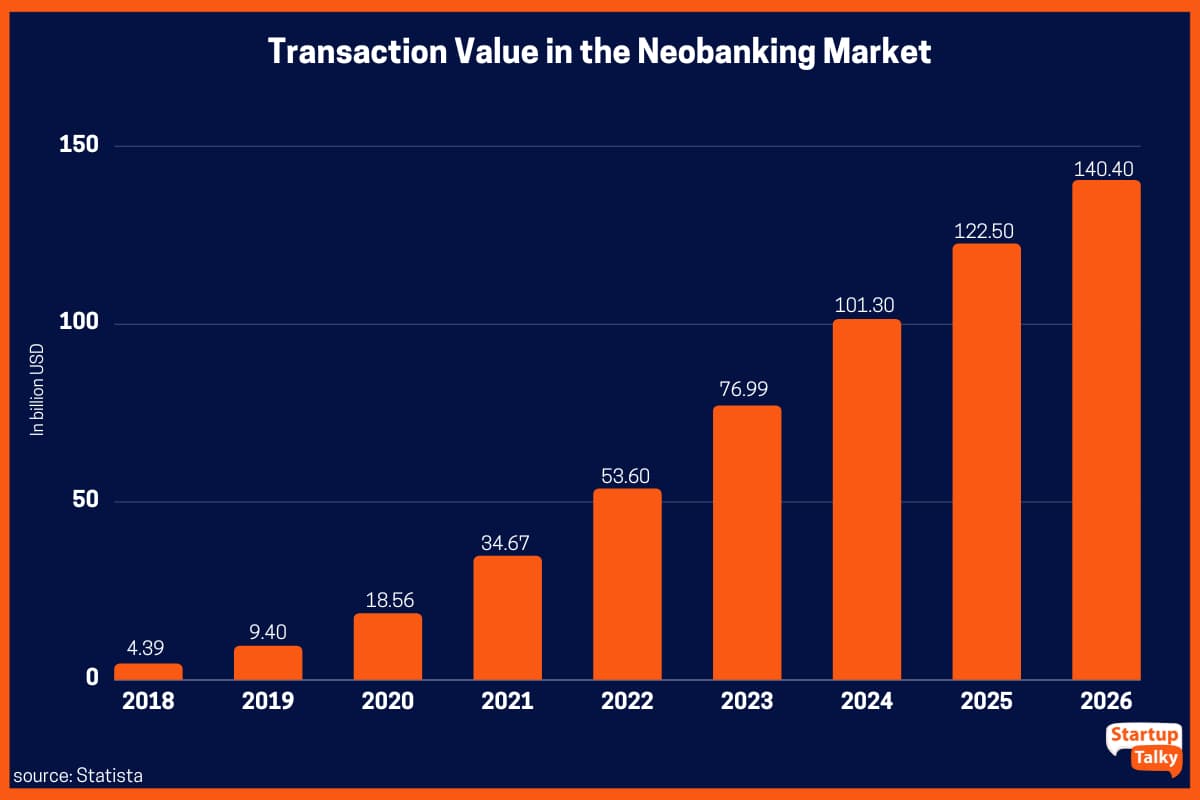

PwC'nin Hindistan'daki neobankalarla ilgili 2021 raporu, daha küçük dijital finans kurumlarına yönelik düzenlemeleri çevreleyen belirsizliği araştırdı. Neobanks, fiziksel bir varlığı olmayan, dijital olarak faaliyet gösteren finansal kurumlar veya fintech şirketleri için kullanılan bir terimdir. “Şu anda neobankalardan farklı olarak düzenleyici rejim, finansal ürünlerin sunulmasında tamamen dijital bir yöntem öngörmüyor. Mevcut dolaylı düzenlemelerin neobankaların dijital teklifleri ve bunların finansal kuruluşlarla ilişkileri ışığında yeniden değerlendirilmesi son derece kritik.”

Bir fintech şirketi için, banka lisansı alma ve düzenleyici normlara uyma konusunda gereken özeni göstermeyi tercih etmek baş ağrısı olabilir. Şu anda RBI kuralları, 10 yıllık başarılı bir geçmişe sahip bir ödeme bankasının veya NBFC'nin banka lisansına başvurmaya uygun olduğunu belirtiyor. Bu bir fintech şirketi için uzun bir bekleyiş gibi görünebilir, çünkü bazı şirketlerin başa baş noktasına gelmesi bile yıllar alabilir.

Bir fintech şirketinin lisansının yenilenmesi söz konusu olduğunda genellikle üç seçeneği vardır. Birincisi, RBI'den bankacılık dışı finans şirketi lisansı için başvuruda bulunulması. İkincisi, başka bir fintech şirketiyle el ele vermeyi seçebilir. Ve üçüncüsü, yeterince değer kazanamamaları durumunda dükkanı kapatmak gibi yürek parçalayıcı bir karar almak. Küçük bir finans bankasıyla birleşme seçeneği bir iş hedefi olarak bugüne kadar pek düşünülmemişti.

Bu arada küçük bir finans bankası için bir fintech şirketiyle birleşmek, teknolojisini geliştirmek, gençlerle bağda kalmak ve kayıplarını bir dereceye kadar azaltmak için kısa bir yol. Kuzey Doğu Küçük Finans Bankası, 2022-23'te zararların ₹ 288 crore'ye yükselmesiyle üst üste üçüncü yılda da zarar bildirdi. Net değeri ₹ 60 crore'ye düştü; bu, RBI'nin net değerini ₹ 200 crore olarak sürdürme normlarından çok daha düşük. Medyanın bir kısmı, her iki taraftaki kayıplar ve her iki organizasyondaki zıt kültürler göz önüne alındığında, bu işbirliğinin raf ömrüne karşı çıktı.

Ancak Slice-NESFB birleşmesi anlık bir karar değil, iyi planlanmış bir strateji gibi görünüyor. Mart ayında Slice, "rahatlamak" için NESFB'nin %5 hissesini satın aldı. Basında çıkan haberlerde ayrıca şirketten isimsiz bir kaynağın Slice'ın son 15 ay boyunca anlaşmayı gerçekleştirmek için gereken özeni göstererek takip ettiğini iddia ettiği aktarıldı.

Startup'lar ve fintech şirketleri, doğaları gereği, anlaşmaya şüpheyle yaklaşmak yerine bu birleşmeyi bir fırsat penceresi olarak görmeyi tercih ediyor.

Dikkat Edilmesi Gereken Noktalar

Fintech alanında kutlamalar başlamadan önce şirketlerin bu gelişmeden en iyi şekilde yararlanmanın üzerinde düşünmesinin zamanı geldi. Bankacılık hedeflerini tasavvur etme konusunda nasıl sıradaki olabilirler? Bu yeni çağ birleşmesinden ipuçları alarak, fintech şirketlerinin toparlanabileceği ve büyüme için benzer bir rota çizebileceği birkaç parametreyi listeliyoruz:

Kendini İhtiyatlı Bir Şekilde Düzenle

Fintech şirketleri uzun süredir düzenleyicilerin gözünde 'kötü çocuk' imajını taşıyor.

2022'de RBI, bankacılık dışı kuruluşların, ön ödemeli kartlar veya mobil cüzdanlar gibi yükleme ÜFE'lerine (ön ödemeli ödeme araçları) kredi limitleri yerleştirmelerini yasakladı. Bu karar, PPI lisansı için başvuruda bulunan ve 2022 yılı sonunda lisansını alan Slice'ı da etkiledi.

Geçtiğimiz günlerde RBI Valisi Shaktikanta Das, fintech şirketlerinden kendi kendini düzenleyen bir organizasyon kurmalarını istedi. RBI'ye göre böyle bir organizasyon, en iyi uygulamaların geliştirilmesine, mahremiyetin ve veri normlarının korunmasına, yanlış satışların önlenmesine ve etik iş uygulamalarının desteklenmesine yardımcı olacaktır.

Zype Kredi Uygulaması Kurucusu ve CEO'su Yogi Sadana, "Düzenleyicinin böyle bir şeyi düşünmesinden önce, zaten küçük bir finans bankası olduğunuzu düşünmeniz ve kuruluş içinde bu tür yetenekleri yaratmanız gerekir" dedi. Şöyle ekledi: "Bir NBFC'den farklı olarak, bankacılık lisansının müşteri mevduatlarını almaya, banka hesapları açmaya izin verdiği bir bankaya ait olan fırsatların ve yükümlülüklerin miktarı, müşteri almayan bir NBFC ile karşılaştırıldığında tamamen farklı bir oyundur. mevduatlar, yönetim standartları açısından, işletme istatistikleri, çekler ve bakiyeler açısından, daha da önemlisi yönetim açısından. "

RBI'nin kurallara uymayanları cezalandırması an meselesi, bu da şirketin imajını zedeleyebilir.

“Eninde sonunda onlar (fintech'ler) düzenleme kapsamına girmeye hazır olmalı… Düzenleme çerçevesi gelebilir. Alev Üniversitesi'nden kurumsal sektörde finansal piyasa araştırmacısı olarak çalışan Jaslene Bawa, RBI'nın kimseyi kendi görüş alanının dışında bırakmak için çevrilmemiş taş bırakmadığını söyledi.

Bawa ayrıca katı mekanizmalara sahip olmanın, kredi profillerini değerlendirmenin, düzenli denetimlerin, kolay nakit akışını sürdürmenin ve sağlam bir yönetim kurulu oluşturmanın bir fintech veya NBFC'nin bankaya hazır olmasına yardımcı olabileceğini söyledi.

Güçlü Yönlerinizi Kullanın

Orta ölçekli veya küçük bir banka için karmaşık bir finansal teknoloji altyapısı oluşturmak kapsamlı bir süreçtir. Böyle bir senaryoda, bir fintech şirketiyle birleşmek, portföylerine biraz heyecan katmaya benzer. Buna ek olarak, gençler arasında popüler bir tercih olan fintech uygulamaları, başlangıçta küçük de olsa daha genç bir müşteri tabanına kolayca erişim sağlıyor.

“Bir fintech için stratejik plan, bunu (teknolojiyi) ne kadar hızlı kurabilecekleri olmalıdır. Bunu şirket içinde mi kurabilirler yoksa her ikisinin entegrasyonunun sorunsuz ve daha kolay olması için itibar, kültür ve değer yargılarıyla birleşebilecek beceri ve itibara sahip mevcut bir şirketi mi satın almaları gerekiyor," dedi 26 yıllık bir bankacı olan Badrinarayan Vedanthan Çok uluslu şirketler, KOBİ ve MSME/Kırsal Finans iş sektörlerinde deneyim. Artık bağımsız bir mali danışman olan Vedanthan, daha önce Suryoday Küçük Finans Bankası'nda strateji başkanı olarak da görev yapmıştı.

Slice'ın ana hedefi Z kuşağı ve Y kuşağıydı. Slice'ın kurucusu Rajan Bajaj, 2021'de bir medya röportajında, yüksek risk profillerine rağmen genç kesimi nasıl hedef almaya devam edeceklerini vurguladı. “Slice müşterilerinin yaş ortalaması 23-24, bu da bizi diğerlerinden farklı kılıyor. Bu genç müşterinin risk ve talep profilini anlıyoruz ve mali durumlarında onlara nasıl yardımcı olabileceğimizi biliyoruz. Şu anda piyasada bu neslin ihtiyaçlarını şeffaf ve ölçeklenebilir bir şekilde karşılayabilecek bir dilim ölçeğinde başka bir çözüm yok.”

Fintech şirketleri teknolojik erişimleri söz konusu olduğunda güçlü yanlarını ortaya koymalıdır. Dijital ödemeler, Hint bankalarının ve kuruluşlarının, banka hesabı olmayan milyonlarca kişiyi kapsama alanına alma konusunda devrim yarattı. RBI'dan Das, Eylül ayında düzenlenen G20 zirvesinde yaptığı konuşmada bu başarıyı kabul etti.

Slice-Kuzey Doğu Küçük Finans Bankası birleşmesinin duyurulmasından yalnızca bir ay önce, RBI Başkan Yardımcısı Rabi Sankar, fintech şirketlerinin sahip olduğu üstünlüğe dikkat çekti. Sankar, "Finansal kuruluşların fintech şirketlerinden hizmet satın almasına yönelik düzenlemenin 'işlevsel' olduğunu" sözlerine ekleyen Sankar, …fintech kuruluşlarının rekabet avantajına sahip oldukları ve bankaların uzmanlık alanlarına odaklandığı işlevleri yerine getirebildiğini ifade etti. rekabetçi fiyatlarla ürün ve hizmetler…”.

Müşteri Kraldır

Müşteri hizmetleri odaklı bir yaklaşım, bir finansal teknoloji şirketinin kalesini derinleştirmesine ve onu birleşme için cazip bir teklif haline getirmesine yardımcı olacaktır.

Lexicon'un eski bankacısı ve finans departmanı başkanı, "Bankacılık sadece bir iş değil, sorumlu bir hizmettir, dolayısıyla böyle bir kuruluşla birleşmek istiyorlarsa, müşteriyle iyi ilgilenildiğinden emin olmaları gerekir" dedi. MILE, Dr Manju Chopra. “İkincisi, onlar (fintech şirketleri) tüm durum tespitinde, yani değerleme çalışmasında yavaş ilerleyebilirler. Bu bankaları değerlemede veya bulmada acele etmeyin, sinerjinin çok çok yüksek olmasını sağlayın” diye konuştu.

Bir fintech şirketinin faaliyet gösterdiği segment ve coğrafyalar aynı zamanda onların USP'si (benzersiz satış noktası) haline gelebilir. Bu kaleyi derinleştirmek fintech'i cazip bir teklife dönüştürebilir.

RBI'dan Das, fintech'i "geleceğe hazır" kılacak üç temel unsurun altını çizdi.

“...Fintech ekosisteminin istikrarlı ve geleceğe hazır olması için kritik olan temel konular. Bu bağlamda üç kritik konu, yani müşteri odaklılık, yönetişim ve öz düzenleme dikkati hak ediyor."

Çözüm

Görünüşte bu birleşme, finansal teknoloji şirketlerinin büyümesine yönelik bir adım gibi görünüyor, ancak iki karşıtlığın "alışılmadık evliliği" nedeniyle pek çok kişinin kaşlarını çattı.

Müşteri tabanlarını genişletmek, teknolojiyi ölçeklendirmek ve müşteri veri paylaşımı söz konusu olduğunda her iki kuruluş için de orta bir yol bulmak gerçekten zorlu bir görev. Birbirine çekilen bu zıtların müşteriler için bir balayı dönemiyle sonuçlanıp sonuçlanmayacağını zaman gösterecek.

Tartışmasız bir şekilde birleşme, fintech şirketlerinin ve küçük finans bankalarının ayakta kalabilmesi için bir dizi olasılığın ortaya çıkmasını sağladı. Bu arada, RBI kapıyı çaldığında sürprize yakalanmamak için bu küçük oyuncuların imajlarını ve kitaplarını temizlemeleri mantıklıdır.