Hindistan'daki Fintech Startup'ları için Yasal Uyumluluk Rehberi

Yayınlanan: 2023-01-23Finansal Teknoloji veya kısaca Fintech, finansal hizmetlerin sunumunu geleneksel yöntemlerden genişleten teknolojik bir yeniliktir. Fintech, akıllı telefonlar kullanarak finansal piyasalarda yatırım yapma ve ticaret yapma, çevrimiçi kripto para satın alma vb. finansal faaliyetleri geliştirir ve otomatikleştirir. Bu nedenle, fintech şirketleri, bireylere veya kuruluşlara dijital bir platform aracılığıyla finansal hizmetler, finansal yönetim ve finansal planlama hizmetleri sağlayan şirketlerdir.

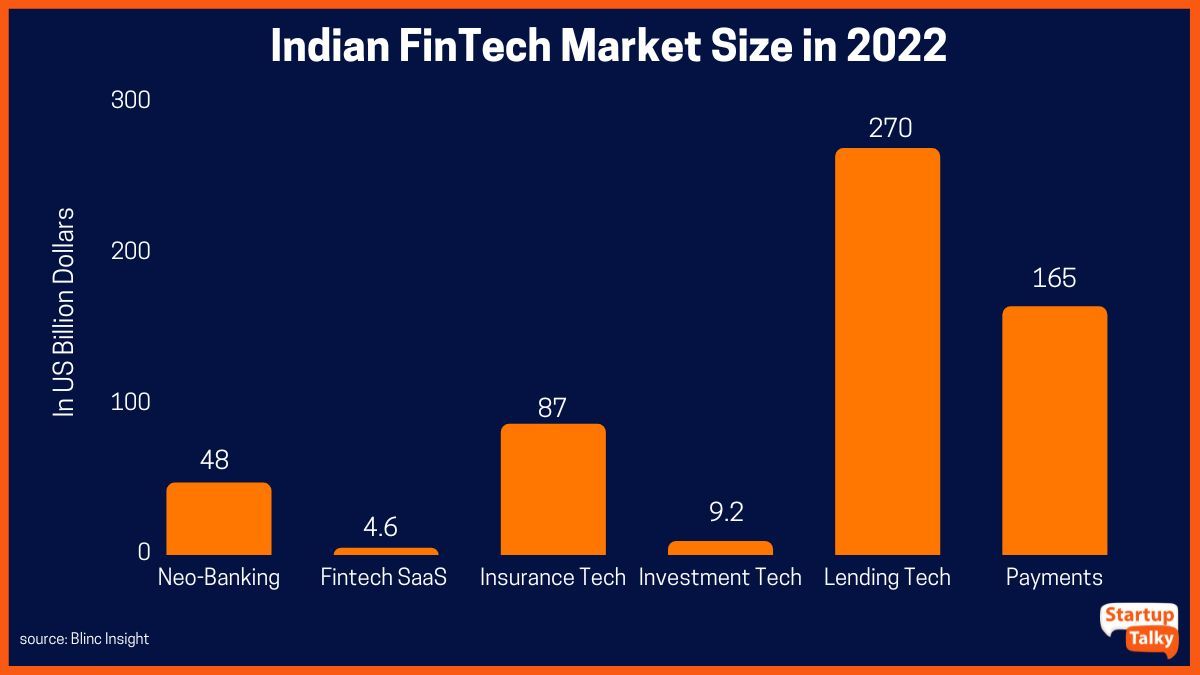

Blinc Invest'in raporuna göre Hindistan'ın fintech pazarı, 31 milyar ABD doları değerleme ile dünyanın üçüncü büyük pazarı. Hindistan Hükümeti'nin dijitalleşmeye verdiği destek, teknolojiden anlayan vatandaşların artması, artan sayıda mobil kullanıcı, dijital ağların oluşturulması ve finansal süreçlerin modernleştirilmesi, ülkedeki fintech sektörünün hızlı büyümesine katkıda bulundu.

Fintech Startup'larının Sağladığı Hizmet Türleri

Bir Fintech Girişiminin Farklı İş Yapısı

Tek Kişilik Şirket (OPC)

Sınırlı Sorumlu Ortaklık (LLP)

Özel Limited Şirket (PLC)

Bir Fintech Girişimi İçin Yasal Uygunluklar

Ödeme Ağ Geçitleri

Veri koruması

Fintech Sigorta Toplayıcıları

Dijital Cüzdanlar

Borç Verme Platformları

Güçlü Uyumluluklar Neden Gereklidir?

Fintech Startup'larının Sağladığı Hizmet Türleri

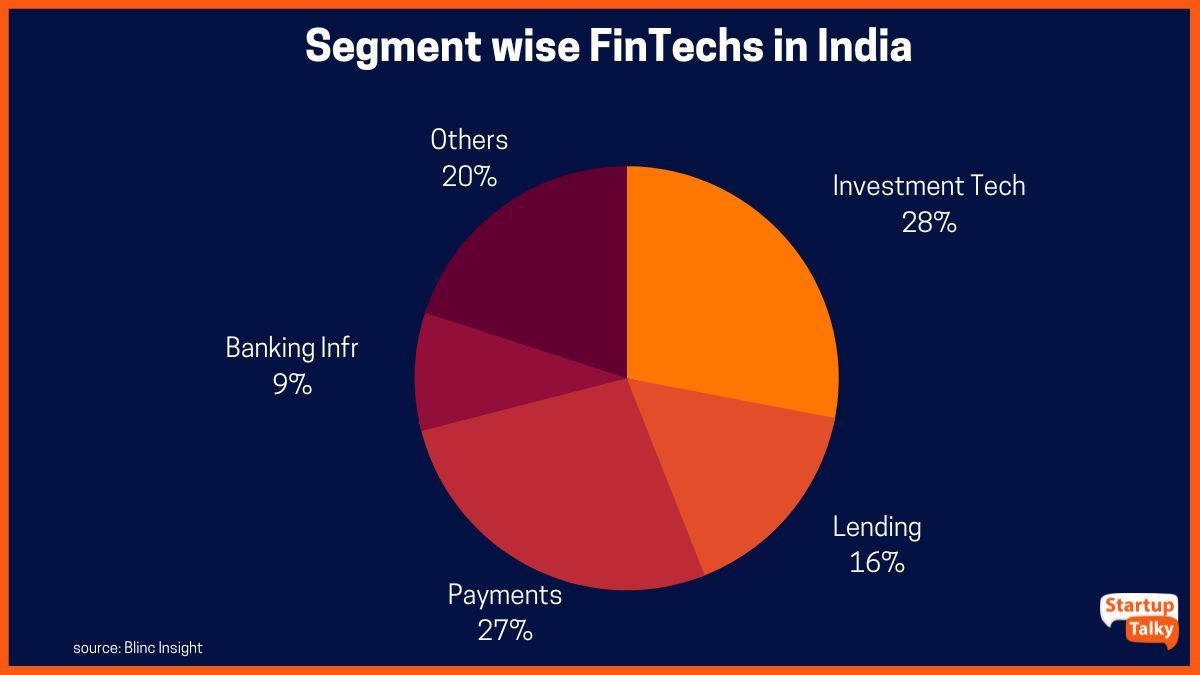

Hindistan'daki elverişli ekosistem, fintech sektörünün büyümeye devam etmesi için harika bir fırsat sunuyor. Hindistan'daki fintech şirketleri temel olarak dört ana kategoride hizmet veriyor:

- E-cüzdanlar ve mobil ödemeler gibi ödeme ve havale hizmetleri

- Eşler Arası Ödünç Verme (P2P Ödünç Verme)

- Bireysel Bankacılık Hizmetleri - hem tüketiciden işletmeye (C2B) hem de işletmeden tüketiciye (B2C) hizmetleri içerir

- Tasarruf ve finans için kişisel danışmanlık hizmetleri

Bir Fintech Girişiminin İş Yapıları

Bir fintech girişimi aşağıdakilerden herhangi biri olabilir –

Tek Kişilik Şirket (OPC)

Hindistan Şirketler Yasası 2013, Bölüm 3(1)(c) uyarınca, tek bir kişi yasal bir amaç için şirket kurabilir. Sahibin bir işletmeyi işletmek isteyen tek bir kuruluş olması durumunda, bu iyi bir seçenektir.

Sınırlı Sorumlu Ortaklık (LLP)

Ortaklara karşı sorumluluğun kendi hisseleri ile sınırlı olduğu bir şirkete Limited Ortaklık denir.

Özel Limited Şirket (PLC)

Bu tür kurulumda şirket, kendi hakları ve yükümlülükleri olan sahiplerden ayrı bir varlık olarak ele alınır. Sahiplerin, yöneticilerin ve hissedarların alacaklılara karşı kişisel sorumlulukları yoktur. Hindistan'daki fintech girişimleri için bu, en çok tercih edilen oluşum çerçevesidir.

Bir Fintech Girişimi İçin Yasal Uygunluklar

Bir fintech şirketi için işin doğası, onu yüksek riskli ve yasal bir çerçeveye çok sıkı bağlı kılar. Bu nedenle, Hindistan'da bir fintech girişimi işletmek için yasal gereklilikler ve uygunlukların listesi uzun ve ayrıntılıdır. Çoğu fintech şirketi müşterilerine çeşitli hizmetler sunduğundan bu durum daha da karmaşık hale geliyor. Birkaç önemli yasal uygunluk şunlardır:

Ödeme Ağ Geçitleri

Tüm ödeme ağ geçitleri ve ödeme toplayıcıları, Ödeme Toplayıcıları ve Ödeme Ağ Geçitlerine İlişkin Yönetmelik Hakkında Genelge, 2020 uyarınca çevrimiçi ödemeyi kolaylaştıran aracılardır. Hindistan Merkez Bankası (RBI). Bunun nedeni, ödeme ağ geçitlerinin genellikle Ödeme Kartı Endüstrisi Veri Koruma Standardı (PCI DSS) gibi dijital işlemleri korumak ve güvence altına almak için belirli gereksinimleri karşılamasıdır. Bu, dijital işlemleri korumak için gerekli bir adımdır.

Veri koruması

Finans şirketleri, işlerinin doğası gereği, müşterileri hakkında kişisel ve hassas bilgileri toplar ve bu bilgilere erişim sağlar. Bu, otomatik olarak 2000 tarihli Bilgi Teknolojisi Yasasına ve BT (Makul Güvenlik Uygulamaları ve Prosedürleri ve Hassas Kişisel Veriler veya Bilgiler) Kuralları, 2011 ("SPDI Kuralları") gibi ilgili düzenlemelerine uymalarını zorunlu kılar. Bu, verileri korur, güvenlik ihlallerini yönetir ve raporlar ve yasal komplikasyonları önler. Yasal prosedürler, bazı istisnalar dışında tüzel kişilerin bilgi sağlayıcıdan aldıkları gizli bilgileri ifşa etmelerini yasaklamaktadır.

Fintech Sigorta Toplayıcıları

Sigorta toplayıcıları, Hindistan Sigorta Düzenleme ve Geliştirme Kurumu (IRDAI) Sigorta Web Toplayıcıları Düzenlemeleri, 2017 tarafından yönetilir ve düzenlenir. Bu sigorta toplayıcıları, IRDAI düzenlemelerine uygun olarak çeşitli sigorta ürünleri hakkında bilgi sağlar.

Dijital Cüzdanlar

E-cüzdan veya mobil cüzdan hizmetleri sunan bir fintech girişimi, KYC (Müşterinizi Tanıyın) gerekliliklerine uymalıdır. KYC spesifikasyonları, RBI tarafından "Ana Yönerge - Müşterinizi Tanıyın (KYC) Yönergesi 2016" ve "Ön Ödemeli Ödeme Araçları Yönergeleri"nde ana hatlarıyla belirtilmiştir.

Borç Verme Platformları

Ödünç Verme Platformları, Ana Yönergeler – NBFC – Eşler Arası Ödünç Verme Platformu (Rezerv Bankası) Yönergeleri, 2017 tarafından yönetilmektedir. P2P NBFC lisans sahibi ödünç verme platformlarının, platformun varsayılan oranlarını web sitelerinde zorunlu olarak yayınlaması gerektiğini söylüyor. Ayrıca, borç verenlere ve borç alanlara net ve bilinçli kararlar vermelerini sağlamak için yeterli bilgi sağlamalıdırlar.

Hindistan'daki Fintech startup'ları için yukarıda belirtilen Yasal Uyumlulukların yanı sıra, diğer düzenlemeler ve uyumluluklar şunları içerir:

- Mal ve Hizmet Vergisi Kaydı

- Yasal Sözleşme Oluşturma ve Yönetimi

- Fikri Mülkiyet Hakları (IPR) Koruması

- Bilgi Teknolojileri Yasası ve Kurallarına Uyum

- Hindistan Menkul Kıymetler ve Borsa Kurulu (SEBI) Düzenlemeleri

- RBI Düzenlemeleri

- Hindistan Ulusal Ödeme Kurumu (NCPI) Yönergeleri

Güçlü Uyumluluklar Neden Gereklidir?

Hint Fintech başlangıç sektörü, daha hızlı ve verimli finansal hizmetler sağlamak için yapay zeka, makine öğrenimi, blok zinciri vb. gibi yeni ve gelişmekte olan teknolojileri kullanarak hızla büyüyor. Bunun da kapsadığı şey, fintech şirketlerinin doğası gereği oldukça hassas olan verilere erişimi olmasıdır. Güçlü uyumluluk ihtiyacı, öncelikle bu verilerin kötüye kullanılmasını önlemek ve fintech şirketlerinin yasanın parametreleri dahilinde çalışmasını sağlamaktır.

Çözüm

Yeni bir fintech şirketi kurma süreci karmaşıktır. Bununla birlikte, Hindistan'ın fintech politikalarının yasallıklarına ve düzenlemelerine uymanın büyük önemi yeterince vurgulanamaz. Bu, gelecekteki herhangi bir yasal komplikasyondan kaçınmaya yardımcı olurken, aynı zamanda gelişmekte olan oyuncuların bu sektör için piyasaya sürülen herhangi bir devlet teşvikinden veya avantajından yararlanmalarına izin verir.

SSS

Hindistan'daki fintech şirketleri için hangi yasalar geçerlidir?

Hindistan'da FinTech Sektörünü düzenleyen farklı Kanunlar

- Ödeme ve Mutabakat Sistemleri Yasası, 2007

- Şirketler Yasası, 2013

- Tüketiciyi Koruma Yasası, 2019

- Kara Para Aklamayı Önleme Yasası, 2002

- Bilgi Teknolojisi Yasası, 2000

- Hindistan Merkez Bankası Kuralları

- Sigorta Yasası, 1938

Fintech şirketleri lisanssız mı çalışıyor?

Hindistan'daki fintech şirketlerinin RBI tarafından bir NBFC lisansı almasına izin verilir.

Fintech şirketleri RBI tarafından düzenleniyor mu?

RBI olarak da bilinen Hindistan Merkez Bankası, ülkenin fintech şirketlerini ve diğer finansal kurumları düzenlemekten sorumlu en üst düzey mali organıdır.

Fintech NBFC mi?

Fintech şirketleri, üç aylık katılım ve görüşmelerin ardından Hindistan Merkez Bankası'ndan banka dışı borç veren lisansları almayı başaramamış olabilir.