Yapay Zeka Finansal Hizmetlerde Kişiselleştirmeyi Nasıl Sağlar: 4 Uygulama ve Örnek

Yayınlanan: 2023-04-20

Dijital bankacılığın büyümesi, finansal hizmet markalarını müşterileriyle bire bir etkileşimler için daha az fırsatla bıraktı. Bu nedenle markalar, müşteri sadakatini artırmakta ve işletmeleri için sadık müşterileri elde tutmakta zorlanıyor.

COVID salgını, dijital self servis çağının büyümesine de önemli ölçüde katkıda bulundu. Neredeyse tüm yüz yüze faaliyetlerin dijital hale gelmesiyle birlikte, bankalar ve diğer finans kurumları, kullanıcılarının ilgisini çekmek için teknolojilere güvenmek zorunda kaldı, bunlardan biri de yapay zeka.

Ancak, yapay zeka araçlarının finansal kurumlar tarafından daha hızlı benimsenmesi, müşterilerin artık kişiselleştirilmiş deneyimler yaşamadığı anlamına gelmiyor.

Yapay zeka, kişiselleştirmeyi büyük ölçüde destekleyerek, finansal hizmet sağlayıcıların daha iyi olmasa da dijital öncesi günlerindekiyle aynı düzeyde müşteri hizmeti sunmalarına olanak tanır.

Bu makale, yapay zeka güdümlü kişiselleştirmenin, finansal hizmet şirketlerinin müşteri sadakatini artırmasına ve verimliliklerini ve kârlılıklarını artırmalarına nasıl yardımcı olduğunu incelemektedir.

Başlayalım.

Finansal Hizmetlerde Kişiselleştirme Neden Önemlidir?

Finansal hizmetler, kişiselleştirilmiş hizmetlerin sunulmasının artık "olsa iyi olur" seçeneği değil, temel bir müşteri beklentisi olduğu oldukça rekabetçi bir sektördür.

İyi olan şey, bankaların bunu yeterince erken fark etmeleri ve ürünlerini ve tekliflerini müşteriler için özelleştirmeye çalışmalarıdır.

Kuruluşlar, farklı tekliflere sahip birçok sağlayıcı olsa da, kullanıcılar tarafından beğenilenlerin müşterilerin bireysel ihtiyaçlarını karşılayan sağlayıcılar olduğunun ve bunun kişiselleştirme olmadan sağlanamayacağının farkındadır.

Finansal hizmetlerde veriye dayalı kişiselleştirme, çeşitli şekillerde gerçekleştirilebilir. Örneğin, bir banka etkili katılım için müşterilerini farklı demografik gruplara ayırabilir.

Bunu yaparak, onları kesin tekliflerle hedeflemek ve her gruba özgü ihtiyaçları karşılamak daha kolay hale gelir, örneğin:

- Baby Boomers için birinci sınıf hesap güvenliği

- Gen Z için sanal bankacılık ve dijital destek

- Millennials için açıklayıcı videolar aracılığıyla tutarlı bir yararlı finansal içgörü kaynağı

- Gen X için yenilikçi bankacılık teknolojileri

Kişiselleştirmenin benimsenmesi, bankacılık sektöründeki olayların doğal ilerleyişine de sorunsuz bir şekilde uyuyor. 60'lı yıllarda ATM'lerin tanıtımına tanık olurken, 70'lerde kart bazlı ödemeler popüler hale geldi.

80'li ve 90'lı yıllarda kayda değer bir gelişme olmadı. 2000'li yıllarda 7/24 bankacılık vardı ve mobil bankacılık 2010'larda bir şey haline geldi.

Artık bankacılık sektöründe yapay zeka odaklı kişiselleştirme olan bir sonraki adımın zamanı geldi.

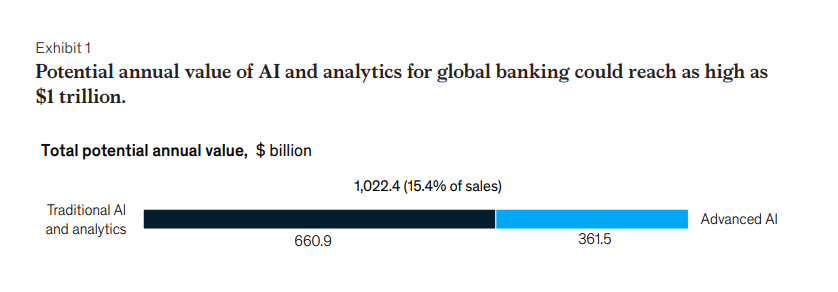

Bankacılık sektöründe yapay zeka üzerine bir McKinsey raporu, finansal hizmetlerde yapay zekanın değerinin her yıl 1 trilyon dolardan fazla olabileceğini belirtiyor.

Finans kurumları, yapay zekayı kullanarak geniş ölçekte kişiselleştirme elde edebilir, temassız pazarlama gibi çok kanallı deneyimler sunabilir ve kuruluşlarında bir inovasyon kültürü oluşturabilir.

Bunlar, finansal hizmetlerde yapay zeka destekli kişiselleştirme ile elde edebileceğiniz yalnızca üç temel sonuçtur.

Ancak, konuşma artık sadece yapay zekanın faydaları hakkında değil, aynı zamanda finansal kurumlar için yapay zekanın vazgeçilmez doğası hakkında. AI'nın mutlak bir gereklilik olmasının nedenleri şunlardır:

- Müşteriler bankalardan dijital bankacılık hizmetlerini geliştirmek için yapay zeka kullanmalarını talep ettikçe artan kullanıcı beklentileri

- Önde gelen finansal kurumlar tarafından yapay zekanın benimsenmesi , işletme giderlerini yönetmeye çalıştıkça istikrarlı bir şekilde artıyor.

- Dijital ekosistemler geleneksel finansal hizmetlerin yerini alıyor

- Teknoloji hizmetleri, büyüme ve genişleme için bir sonraki sınır olarak finansal hizmetler sektörünü izliyor

Gördüğünüz gibi, rekabetçi finansal hizmetler sektöründe hayatta kalmak istiyorsanız bankanızın yapay zekaya öncelik vermesi gerekiyor.

Er ya da geç, sektördeki her oyuncu bu yenilikçi teknolojiyi benimsemek zorunda kalacak ya da müşteriler AI kişiselleştirme finansal hizmetler talep ettikçe sektörden çekilmek zorunda kalacaklar.

AI, Finansal Hizmetler İçin Kişiselleştirmeye Nasıl Yardımcı Olur?

Şimdi müşteri deneyiminizi kişiselleştirmek için yapay zekayı kullanabileceğiniz farklı yollara bir göz atalım .

Dijital Bankacılık Deneyiminizi İyileştirin

AI, müşterilerinizi tanımanız, kişiselleştirilmiş hizmetler sağlamanız ve geçmiş kullanıcı davranışlarına dayalı ilgili öneriler sunarak sadakatlerini kazanmanız için size birçok fırsat sunar.

AI ile, tüketici davranışını anlamak için işlem verilerini ve diğer kaynaklardan gelen verileri kullanabilirsiniz. Ardından, müşterilerinizi hizmetlerinizi daha sık kullanmaya teşvik etmek için bu verilerden elde edilen içgörüleri kullanabilirsiniz.

Örneğin, bir müşteri bir uçuş için ödeme yapmak için bir kart kullandığında yapay zeka, müşteri için gideceği yere vardığında uygun fiyatlı oteller ve taksi yolculukları önermek gibi kişiselleştirilmiş teklifler önermenize yardımcı olabilir. Bu, müşterinin daha fazla harcama yapmasına neden olabilir.

AI, kullanıcı davranışını analiz etmenizi ve anlamanızı kolaylaştırdığından, bu bilgileri hizmetlerinizi ve tekliflerinizi kişiselleştirmek için kullanabilirsiniz. Hedef kitleniz hakkında fikir edinmenin hızı ve kolaylığı, daha iyi marka bilinirliği ve satışları artırmayı mümkün kılar.

İletişim Merkezi Çalışanlarınızın Verimliliğini Artırın

AI ayrıca iletişim merkezi çalışanlarınızın verimliliğini artırabilir ve onların bir danışmanlık/danışmanlık rolü üstlenmelerini sağlayabilir. Ayrıca müşterilerinize daha iyi ve daha hızlı hizmet vermelerini sağlar.

İşte nasıl.

Yapay zeka destekli sohbet robotlarıyla , yaygın müşteri sorularını yanıtlayabilir ve kullanıcı ayrıntılarını güncelleme gibi temel çağrıları yönetebilirsiniz. Bu, iletişim merkezi çalışanlarınızın karmaşık sorunları halletmeleri ve hizmetleriniz hakkında size özel tavsiyeler vermeleri için zaman tanıyacaktır.

En iyi akıllı markalar ve en iyi pazarlamacılar için yapay zeka destekli sohbet robotları hakkındaki farklı inceleme gönderilerini okuyabilirsiniz. Attrock gibi en yüksek puan alan farklı ajanslar, marka ve pazarlar için doğru yapay zeka sohbet robotları hakkında bir karşılaştırma gönderisi yayınladı.

Ayrıca, müşterilerle ilgili yapay zeka odaklı içgörüler, onların ihtiyaçlarını daha iyi anlamalarına ve onlara daha hızlı hizmet vermelerine yardımcı olabilir.

Gelecekteki planlama ve hizmet iyileştirmesi için ek yaşam tarzı verileri toplamak için bu müşteri etkileşimlerini de kullanabilirsiniz.

Yüz yüze Etkileşimleri Geliştirin

Müşteriler Al güdümlü kişiselleştirmenin rahatlığını takdir etseler de çoğu, diğer modlar aracılığıyla değil, bankalarıyla yüz yüze etkileşimler istiyor.

Mobil bankacılık uygulamaları ve çevrimiçi platformlar, insanların bankacılık işlemlerinde devrim yarattı, ancak çoğu müşteri - özellikle eski nesil - hala bankacılık salonlarından bankacılık hizmetleri istiyor.

Konuşmaların çoğu, banka çalışanlarının bankacılık salonlarında gerçekleştirdiği temel işlevlerin yerini teknolojinin nasıl değiştirebileceği hakkında olsa da, yapay zeka, bankaların müşterilerine daha iyi hizmet vermesine yardımcı olabilecek bir teknoloji olarak öne çıkıyor.

Nasıl yani?

AI, bankaların müşteri ihtiyaçlarını daha iyi anlamak için kullanabilecekleri ilgili kullanıcı bilgilerini toplamasına yardımcı olur. Ve bir müşteri banka salonuna geldiğinde personel, kişiselleştirilmiş hizmetler sunmak için geçmişteki dijital işlemler yoluyla toplanan verileri referans alacak.

Örneğin Nordea Bank, yakın zamanda müşteriler tarafından yapılan metin sorgularını analiz eden yapay zeka teknolojisini tanıttı. Bu bilgiler daha sonra, yüz yüze müşterilerle etkileşim kurarken bu bilgileri kullanan müşteri hizmetleri çalışanlarına iletilir.

Dolandırıcılığı Önleme

Finans kurumları, yapay zekayı dolandırıcılığı önlemek için de kullanabilir. AI, müşteri davranışını analiz etmenize ve dolandırıcılık faaliyetlerini hızlı bir şekilde tespit etmenize veya tahmin etmenize yardımcı olabilir.

Son düşünceler

Günümüzün rekabetçi ve sürekli değişen iş ortamında, finansal hizmet markalarının müşterileri anlamak ve ilgili tekliflerle onların ilgisini çekmek için daha çok çalışması gerekiyor.

Finansal hizmet markaları, yapay zeka odaklı kişiselleştirme uygulayarak, gelişmiş hizmetler sağlamak ve müşteri sadakati oluşturan diğer girişimleri yürütmek için teknolojiden yararlanabilir.