การเปลี่ยนแปลง VAT อีคอมเมิร์ซในปี 2021 [สรุปสำหรับผู้ค้าปลีก]

เผยแพร่แล้ว: 2022-09-01อัปเดตล่าสุดเกี่ยวกับภาษีมูลค่าเพิ่มและอีคอมเมิร์ซในปี 2564

การระบาดใหญ่ทำให้เกิดการเปลี่ยนแปลงจากร้านค้าจริงเป็นการช้อปปิ้งออนไลน์ นอกจากนี้ยังให้ความรู้พวกเราส่วนใหญ่เกี่ยวกับช่องทางออนไลน์ใหม่ๆ สำหรับการซื้อผลิตภัณฑ์ที่จำเป็น เช่น ของใช้ส่วนตัว เรายังเริ่มทำการซื้อของชำออนไลน์ นี่คือเหตุผลที่ภาคอีคอมเมิร์ซประสบกับการเพิ่มขึ้นอย่างไม่คาดคิดในปี 2020 ในแง่ของการเติบโตของรายได้ และคาดว่าจะสูงถึง 2.723.991 ล้านเหรียญสหรัฐในปี 2564

การเปลี่ยนไปใช้การช็อปปิ้งแบบดิจิทัลนี้เป็นประโยชน์ต่อตลาดออนไลน์ขนาดใหญ่เช่น Amazon พวกเขาบันทึกผลกำไรรายไตรมาสเป็นประวัติการณ์ภายในปี 2020

ด้วยเหตุนี้ อีคอมเมิร์ซจึงเป็นโอกาสที่ดีสำหรับผู้ขายที่ต้องการลงทุนในการขายออนไลน์และขยายธุรกิจของตน เช่นเดียวกับธุรกิจอีคอมเมิร์ซปัจจุบันที่ต้องการขยายการเข้าถึงไปยังตลาดใหม่

ในการทำเช่นนั้น ธุรกิจเหล่านี้ต้องลงทุนเวลาและความพยายามเพื่อให้แน่ใจว่าพวกเขาปฏิบัติตาม กฎและข้อบังคับด้านภาษีมูลค่าเพิ่ม ในปัจจุบันที่กำหนดโดยหน่วยงานด้านภาษีในเขตแดนที่พวกเขาเลือก กฎเหล่านี้เปลี่ยนแปลงตลอดเวลา โดยพยายามรับมือกับยุคดิจิทัลใหม่ตลอดจนการเปลี่ยนแปลงของภูมิทัศน์ทางการเมืองและเศรษฐกิจ

กลับไปด้านบนหรือ

ภาษีมูลค่าเพิ่มหลัง Brexit

ผลกระทบที่ใหญ่ที่สุดต่อภาษีมูลค่าเพิ่มในปี 2564 คือ Brexit แม้ว่าสหราชอาณาจักรจะสามารถบรรลุข้อตกลงกับสหภาพยุโรปได้ แต่ก็ไม่ได้เปลี่ยนแปลงอะไรมากในแง่ของสิ่งที่คาดหวังเกี่ยวกับภาษีมูลค่าเพิ่ม

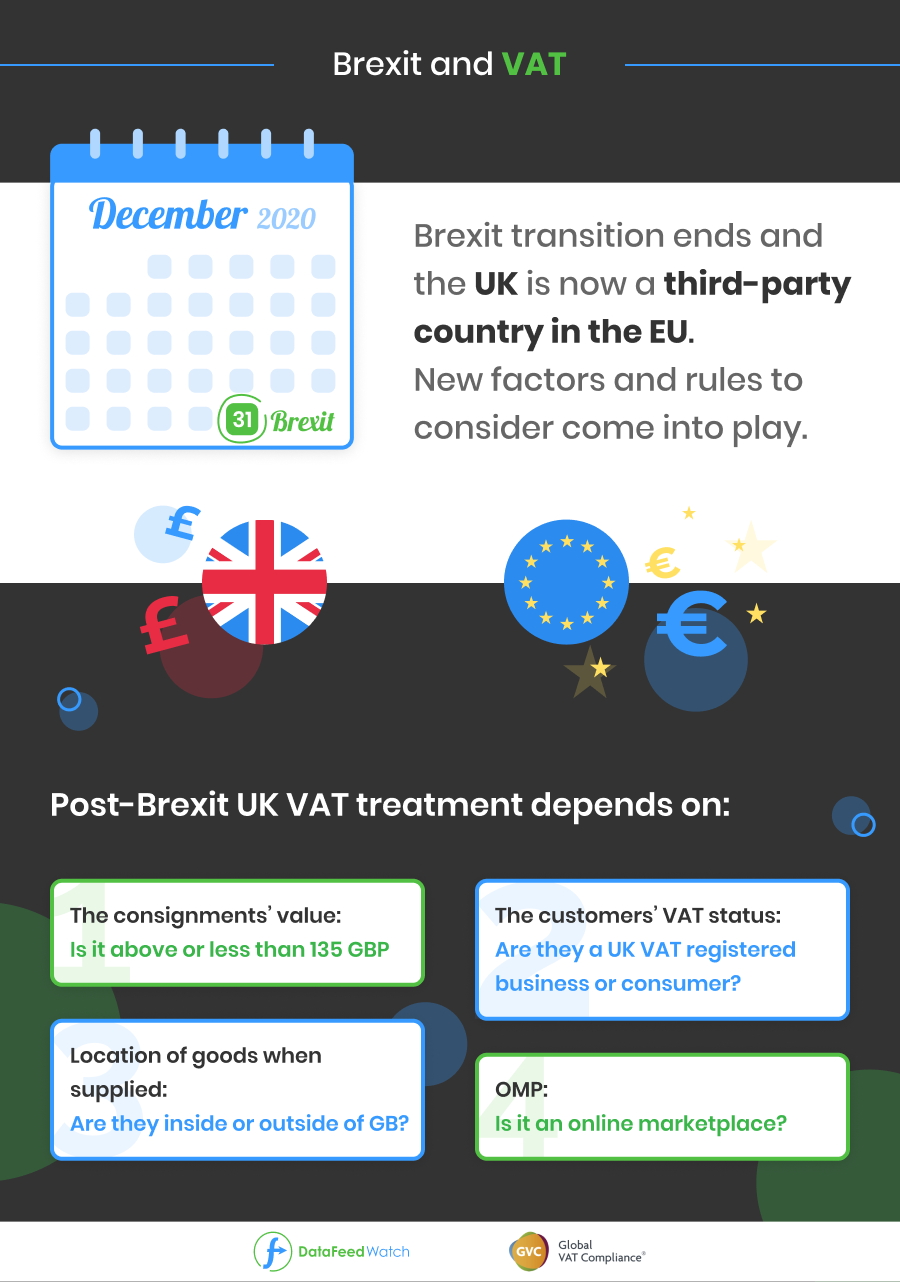

หลังจากวันที่ 31 ธันวาคม 2020 ระยะเวลาการเปลี่ยนผ่านของ Brexit สิ้นสุดลง สหราชอาณาจักรได้รับการปฏิบัติเหมือนเป็นประเทศบุคคลที่สามในสหภาพยุโรป ซึ่งหมายความว่ากฎและข้อบังคับที่ใช้ควบคุมการจราจรของสินค้าและบริการสำหรับการขายทางไกลจะไม่มีผลกับการค้าระหว่างสหภาพยุโรปและสหราชอาณาจักรอีกต่อไป

ผู้ขายอีคอมเมิร์ซที่ขายให้กับสหราชอาณาจักรมีปัจจัยหลายอย่างที่ต้องพิจารณา เนื่องจากต้องให้ความสนใจกับกฎเกณฑ์ใหม่ๆ มากมาย

การรักษา VAT ของสหราชอาณาจักรจะขึ้นอยู่กับ:

- มูลค่าของสินค้าฝากขาย (มากกว่า 135 ปอนด์สเตอร์ลิงหรือน้อยกว่า)

- สถานะ VAT ของลูกค้า (หากลูกค้าเป็นธุรกิจที่จดทะเบียน VAT ในสหราชอาณาจักรหรือผู้บริโภค)

- ที่ตั้งของสินค้าในขณะที่จัดหา (หากอยู่ภายในหรือภายนอก GB)

- และการมีส่วนร่วมของตลาดออนไลน์ (OMP)

ธุรกิจอีคอมเมิร์ซต้องพิจารณาอะไรหลังจาก Brexit

ทะเบียนภาษีมูลค่าเพิ่ม

จะต้องมีหมายเลขภาษีมูลค่าเพิ่มในประเทศที่จัดเก็บหรือขายสินค้าขึ้นอยู่กับประเภทของปัจจัยดังกล่าวข้างต้น

หมายเลข EORI

นอกเหนือจากการจดทะเบียนภาษีมูลค่าเพิ่มแล้ว ธุรกิจใดๆ ที่เกี่ยวข้องกับการนำเข้าหรือส่งออกสินค้าที่จับต้องได้ไปยังสหภาพยุโรปหรือสหราชอาณาจักรอาจต้องมีหมายเลข EORI ใหม่ ซึ่งจะทำให้มั่นใจได้ว่าจะสามารถดำเนินการต่อไปได้ในขณะที่หลีกเลี่ยงค่าใช้จ่ายและความล่าช้าเมื่อผ่านพิธีการทางศุลกากร

ตัวแทนทางการเงิน

การเป็นตัวแทนทางการเงินจะเป็นอีกปัญหาหนึ่งที่ต้องจัดการหลังจาก Brexit บางประเทศกำหนดให้ธุรกิจนอกสหภาพยุโรปต้องแต่งตั้งตัวแทนภาษีมูลค่าเพิ่มเพื่อให้สามารถจดทะเบียนภาษีมูลค่าเพิ่มได้ นอกจากนี้ เฉพาะบริษัทที่ปฏิบัติตามข้อกำหนดอย่างละเอียดถี่ถ้วนและได้รับการอนุมัติจากหน่วยงานด้านภาษีในท้องถิ่นเท่านั้นที่สามารถแต่งตั้งให้เป็นตัวแทนทางการเงินได้ บริการเป็นตัวแทนทางการเงิน ของ Global VAT Compliance ปฏิบัติตามข้อกำหนดเหล่านี้ทั้งหมด และสามารถทำหน้าที่เป็นตัวแทนทางการเงินของคุณในทุกประเทศที่คุณต้องการ

กลับไปด้านบนหรือ

EU VAT เปลี่ยนแปลงหลังวันที่ 1 กรกฎาคม 2021

ในความพยายามที่จะลดความซับซ้อนของกฎหมายและข้อบังคับด้านภาษีในปัจจุบัน ได้ตกลงที่จะเปลี่ยนแปลงภูมิทัศน์ภาษีมูลค่าเพิ่มอย่างมากระหว่างปี 2564 การเปลี่ยนแปลงเหล่านี้จะ มีผลในวันที่ 1 กรกฎาคม พ.ศ. 2564 และ จะมีผลกระทบอย่างใหญ่หลวงต่อผู้ค้าระหว่างประเทศและ ภาคอีคอมเมิร์ซ

ใครได้รับผลกระทบ?

ผู้ขายระยะทางทั้งหมดจะได้รับผลกระทบจากการเปลี่ยนแปลงเหล่านี้โดยไม่คำนึงถึงประเทศที่ก่อตั้ง ดังนั้น นี่จึงเป็นช่วงเวลาที่ดีในการอัปเดตและเตรียมบริษัทของคุณเพื่อลดผลกระทบหรือใช้ประโยชน์จากการเปลี่ยนแปลงเหล่านี้

ในส่วนที่เกี่ยวกับการเปลี่ยนแปลงเหล่านี้ หลายประเทศกำลังขอเลื่อนการดำเนินการกฎเหล่านี้ออกไปอีก (แต่เดิมกำหนดให้มีผลในวันที่ 1 มกราคม 2021) ด้วยวิธีนี้พวกเขาจะสามารถเตรียมและปรับให้เข้ากับกระบวนการใหม่ได้ แต่ในเวลานี้สหภาพยุโรปวางแผนที่จะดำเนินการตามวันที่กำหนด

การปฏิรูปภาษีมูลค่าเพิ่มอย่างครอบคลุมเหล่านี้จะส่งผลกระทบต่อผู้ขายอีคอมเมิร์ซ B2C และตลาดกลาง

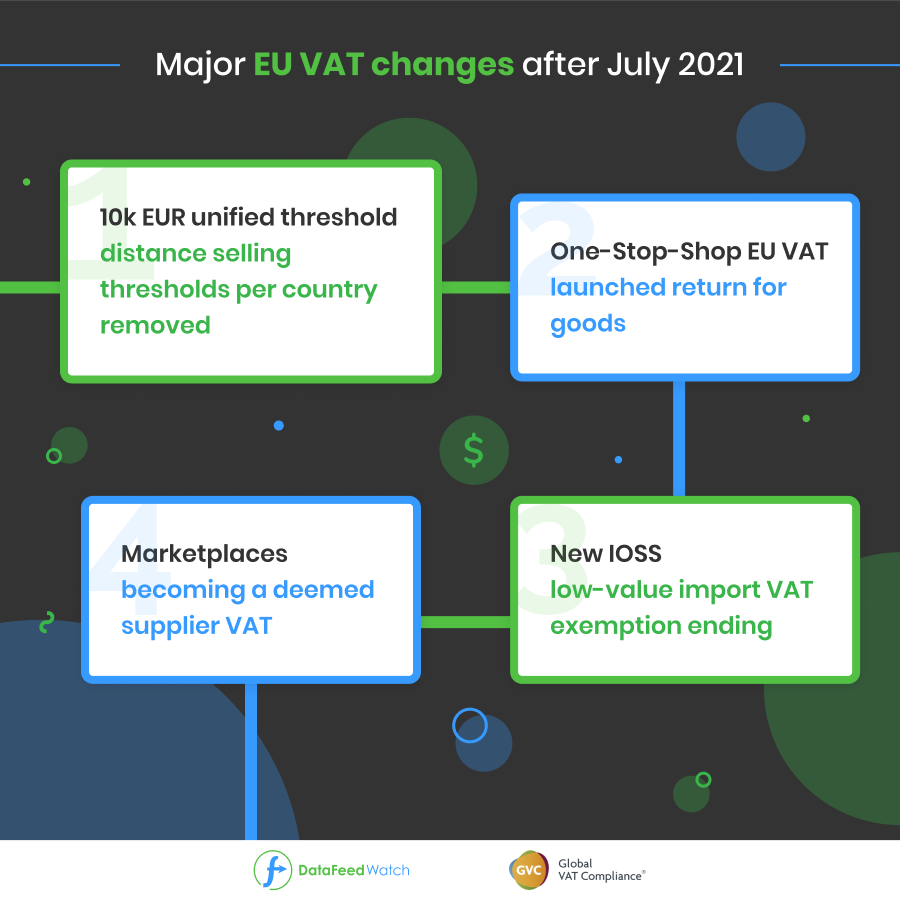

การเปลี่ยนแปลงภาษีมูลค่าเพิ่มที่สำคัญหลังเดือนกรกฎาคม พ.ศ. 2564 ได้แก่:

การลบเกณฑ์การขายทางไกลในแต่ละประเทศและกำหนดเกณฑ์แบบรวมเป็น 10.000 ยูโร

การเปิดตัวการคืนภาษีมูลค่าเพิ่มของสหภาพยุโรปแบบ One-Stop-Shop สำหรับสินค้า

สิ้นสุดการยกเว้นภาษีมูลค่าเพิ่มการนำเข้ามูลค่าต่ำและแนะนำ IOSS . ใหม่

การทำให้ตลาดกลางกลายเป็นภาษีมูลค่าเพิ่มของซัพพลายเออร์

เหตุใดสหภาพยุโรปจึงใช้การเปลี่ยนแปลงเหล่านี้

เกณฑ์ที่กำหนดสำหรับแต่ละประเทศก่อให้เกิด ภาระการบริหารที่สำคัญต่อ ผู้ค้า และ เป็นอุปสรรคต่อการพัฒนาการ ค้าออนไลน์ภายในชุมชน การฝากขายที่มีมูลค่าต่ำที่กำหนดไว้สำหรับสินค้าที่มีมูลค่าต่ำถึง 22 ยูโรได้นำไปสู่การปฏิบัติที่ไม่เหมาะสมอย่างไม่ต้องสงสัย

เป็นผลให้ประเทศสมาชิกสูญเสียรายได้ภาษีเป็นส่วนสำคัญ

ในขณะเดียวกัน ธุรกิจนอกสหภาพยุโรปที่ขายสินค้าจากประเทศบุคคลที่ 3 ให้กับผู้บริโภคในสหภาพยุโรปสามารถจัดหาสินค้าปลอดภาษีมูลค่าเพิ่มให้กับสหภาพยุโรปและไม่ต้องลงทะเบียนภาษีมูลค่าเพิ่ม นั่นหมายความว่าพวกเขาได้กำไรจากความได้เปรียบทางการค้าที่ชัดเจนเมื่อเทียบกับคู่แข่งที่จัดตั้งขึ้นในสหภาพยุโรป กลับไปด้านบนหรือ

รายละเอียดการเปลี่ยนแปลงภาษีมูลค่าเพิ่มในเดือนกรกฎาคม พ.ศ. 2564:

เกณฑ์การขายทางไกลในรัฐสหภาพยุโรป

เกณฑ์ที่มีอยู่สำหรับแต่ละประเทศสำหรับการขายสินค้าทางไกลภายในชุมชนจะถูกยกเลิกและแทนที่ด้วย เกณฑ์ใหม่ทั่วทั้งสหภาพยุโรปที่ 10,000 ยูโร ที่ต่ำกว่าจำนวนนี้ การจัดหาบริการ TBE และการขายสินค้าทางไกลภายในชุมชนอาจยังคงต้องเสียภาษีมูลค่าเพิ่มใน:

- รัฐสมาชิกที่จัดตั้งผู้เสียภาษีซึ่งให้บริการ TBE ขึ้น

หรือ

- ที่ตั้งของสินค้าในเวลาที่เริ่มส่งหรือขนส่ง

เกณฑ์การขายตามระยะทางสำหรับแต่ละประเทศจะถูกยกเลิก และตอนนี้ผู้ขายจะต้องคิดภาษีมูลค่าเพิ่มในประเทศที่ขายสินค้าหากเกินเกณฑ์รวม ก่อนหน้านี้แต่ละประเทศมีเกณฑ์การขายตามระยะทางของตนเอง ซึ่งหากเกิน ผู้ขายจะต้องรับผิดชอบภาษีมูลค่าเพิ่มในประเทศนั้น

| ตัวอย่างเช่น ปัจจุบันฝรั่งเศสมีเกณฑ์สินค้า 35,000 ยูโร หากผู้ขายระยะทางเกินขีดจำกัดนี้สำหรับยอดขายประจำปีในอาณาเขตของฝรั่งเศส ผู้ขายควรจดทะเบียนภาษีมูลค่าเพิ่มในฝรั่งเศสและยื่นแบบคืนภาษีมูลค่าเพิ่มให้กับหน่วยงานด้านภาษีของฝรั่งเศส |

สถานการณ์นี้จะเปลี่ยนจากวันที่ 1 กรกฎาคม :

- ผู้ขายอีคอมเมิร์ซทั้งหมดที่เกินเกณฑ์รวม 10.000 € ต้องจ่ายภาษีมูลค่าเพิ่มในประเทศปลายทาง

- หากธุรกิจไม่เกิน 10,000 ยูโร ก็ยังสามารถเรียกเก็บอัตราภาษีมูลค่าเพิ่มของประเทศที่เริ่มจัดส่งสินค้าได้

เกณฑ์แบบรวมศูนย์จะพิจารณาถึงยอดขายที่ธุรกิจมีในรัฐสหภาพยุโรปทั้งหมด ยกเว้นรัฐที่ธุรกิจได้รับการจดทะเบียนและสินค้ากำลังถูกจัดส่ง

ผู้ขายภายในชุมชนในสหภาพยุโรปที่ผ่านเกณฑ์ใหม่ สามารถลงทะเบียนและยื่นแบบคืนภาษีมูลค่าเพิ่มในประเทศที่พวกเขาขายผลิตภัณฑ์ของตน หรือหากเป็นการขายทางไกลในมากกว่าหนึ่งประเทศ พวกเขาสามารถเลือกที่จะยื่นแบบคืนภาษีมูลค่าเพิ่มหนึ่งรายการสำหรับการขายข้ามพรมแดนทั้งหมดไปยังหน่วยงานด้านภาษีในท้องถิ่นของตนโดยใช้ One Stop Shop ตัวเลือกนี้ช่วยลดความยุ่งยากในกระบวนการให้ธุรกิจยื่นแบบแสดงรายการ VAT ในทุกประเทศในสหภาพยุโรปที่มีการขายตามระยะทาง แต่ใช้ได้กับสินค้าฝากขายที่มีมูลค่าไม่เกิน 150 ยูโรเท่านั้น

กฎหลักคือผู้ขายระยะทางที่มียอดขายข้ามพรมแดนมากกว่า 10.000 €ต้องคิดภาษีมูลค่าเพิ่มในประเทศของผู้บริโภค

ขยายร้านมินิวันสต็อป

จากความสำเร็จที่อ้างสิทธิ์ของ VAT Mini One Stop Shop (MOSS) ซึ่งช่วยให้ซัพพลายเออร์ด้านโทรคมนาคม การออกอากาศ และการจัดหาทางอิเล็กทรอนิกส์ (TBE) ลงทะเบียนภาษีมูลค่าเพิ่มในประเทศสมาชิกหนึ่งและบัญชีในประเทศสมาชิกนั้นสำหรับภาษีมูลค่าเพิ่มที่ถึงกำหนดชำระในประเทศสมาชิกอื่น , ระบบนี้จะขยายไปถึง:

- การขายสินค้าตามระยะทางในชุมชน

- บริการ B2C อื่นๆ

- สินค้าภายในประเทศบางส่วน ส่งผลให้ One Stop Shop (OSS) ใหญ่ขึ้น

การแนะนำร้านนำเข้าแบบครบวงจร (IOSS)

การยกเว้นภาษีมูลค่าเพิ่มสำหรับสินค้าฝากขายที่มีมูลค่าต่ำสำหรับสหภาพยุโรปจะถูกยกเลิก และจะมีการแนะนำร้านนำเข้าแบบครบวงจร (IOSS):

- การยกเว้นภาษีมูลค่าเพิ่มสำหรับการนำเข้าสินค้าขนาดเล็กไม่เกิน 22 ยูโร จะถูกลบออก

- จะมีการสร้างโครงการพิเศษใหม่สำหรับการขายสินค้าทางไกลของสินค้าที่นำเข้าจากประเทศที่สามที่มีมูลค่าที่แท้จริงไม่เกิน 150 ยูโร

เรียกว่า Import One Stop Shop (IOSS)

ข้อยกเว้นสำหรับ IOSS

- สำหรับสินค้าที่มีมูลค่าสูงถึง 150 € จะมีตัวเลือกในการชะลอการชำระภาษีมูลค่าเพิ่มของการนำเข้าและโอนภาระหน้าที่ในการเก็บภาษีมูลค่าเพิ่มให้กับผู้ดำเนินการไปรษณีย์ ในกรณีนี้ จะไม่มีการใช้ IOSS และผู้ประกอบการไปรษณีย์ต้องรวบรวมและรายงานภาษีมูลค่าเพิ่มในการส่งคืนรายเดือน ซึ่งจะทำให้ผู้ขายไม่ต้องชำระภาษีมูลค่าเพิ่มการนำเข้าทันที 'ที่ชายแดน' โครงการนี้อยู่ภายใต้เงื่อนไขหลายประการ

- สำหรับสินค้าที่มีมูลค่ามากกว่า 150 € ที่ส่งจากสถานที่นอกสหภาพยุโรป ผู้ซื้อในสหภาพยุโรปจะต้องชำระภาษีมูลค่าเพิ่มสำหรับการนำเข้าและภาษีศุลกากร หากมี ไม่มีภาระผูกพันสำหรับผู้ขายที่นี่

ตลาดออนไลน์

บทบัญญัติพิเศษจะถูกนำมาใช้โดยธุรกิจที่อำนวยความสะดวกในการจัดหาสินค้าผ่านการใช้ อินเทอร์เฟซอิเล็กทรอนิกส์ แบบออนไลน์ (EI) จะถือว่าสำหรับวัตถุประสงค์ด้านภาษีมูลค่าเพิ่มในการรับและจัดหาสินค้าด้วยตนเอง (“ ถือว่าซัพพลายเออร์ ”)

ถือว่าซัพพลายเออร์ – บุคคลที่ต้องเสียภาษีซึ่งถือว่าได้รับสินค้าจากซัพพลายเออร์หลักและจัดหาสินค้าให้กับผู้บริโภคในขั้นสุดท้าย |

ในฐานะอินเทอร์เฟซอิเล็กทรอนิกส์ เราสามารถรวม:

- เว็บไซต์

- พอร์ทัล

- ประตู

- ตลาด

- อินเทอร์เฟซโปรแกรมแอปพลิเคชัน (API)

- เป็นต้น

ดังนั้นตลาดกลางเช่น Amazon จะต้องคิดภาษีมูลค่าเพิ่มแทนการขายทางไกลในหลายกรณี

ในเวลาเดียวกัน ข้อกำหนดใหม่ในการเก็บบันทึกจะถูกนำมาใช้สำหรับธุรกิจที่อำนวยความสะดวกในการจัดหาสินค้าและบริการผ่านการใช้อินเทอร์เฟซอิเล็กทรอนิกส์ รวมถึงในกรณีที่อินเทอร์เฟซอิเล็กทรอนิกส์ไม่ถือว่าเป็นซัพพลายเออร์

กลับไปด้านบนหรือ

คุณจะเตรียมธุรกิจให้พร้อมสำหรับการเปลี่ยนแปลง VAT ใหม่ในปี 2564 ได้อย่างไร

เมื่อสหราชอาณาจักรออกจากสหภาพยุโรป การระบาดใหญ่ทั่วโลกที่ส่งผลกระทบอย่างมากต่อภาษีมูลค่าเพิ่ม และการเปลี่ยนแปลงใหม่ที่กำหนดให้เกิดขึ้นในเดือนกรกฎาคม พ.ศ. 2564 จะเป็นปีที่สำคัญเกี่ยวกับภาษีทางอ้อม ผู้ขายอีคอมเมิร์ซทุกคนต้องปรับตัวและเตรียมพร้อมกับกฎใหม่

การเปลี่ยนแปลงที่กล่าวถึงข้างต้นทำให้เกิดความซับซ้อนเพิ่มเติม และผู้ขายอีคอมเมิร์ซแต่ละรายจะได้รับผลกระทบในระดับที่แตกต่างกันขึ้นอยู่กับปัจจัยหลายประการ จำเป็นที่แต่ละองค์กรต้องพร้อมสำหรับการเปลี่ยนแปลงเหล่านี้ และเราแนะนำให้ธุรกิจปรึกษา ผู้เชี่ยวชาญด้านการปฏิบัติตาม VAT เพื่อให้แน่ใจว่าพวกเขาจะนำหน้าการเปลี่ยนแปลงและธุรกิจของพวกเขาจะดำเนินไปอย่างราบรื่นโดยไม่มีการหยุดชะงัก

เพื่อนำหน้าการเปลี่ยนแปลงเหล่านี้ ธุรกิจอีคอมเมิร์ซควร:

- ตรวจสอบว่าพวกเขาต้องการการลงทะเบียน EORI ในยุโรปหรือบริเตนใหญ่หรือไม่

- ประเมินคุณสมบัติของพวกเขาสำหรับ Import One Stop Shop หรือลงทะเบียนสำหรับกลไกการทำให้เข้าใจง่ายอื่น ๆ หากมีคุณสมบัติสำหรับบริการนี้

- อัปเดตระบบ ERP เพื่อให้สอดคล้องกับการเปลี่ยนแปลงใหม่เริ่มตั้งแต่เดือนกรกฎาคม 2021

- ดำเนินการในเชิงรุกและดำเนินการทันทีในกรณีที่มีการจดทะเบียนหรือยกเลิกการจดทะเบียนภาษีมูลค่าเพิ่ม เนื่องจากอาจเกิดความล่าช้าหลังจากวันที่ 1 กรกฎาคม ซึ่งอาจส่งผลให้เกิดความล่าช้าที่ชายแดนและค่าใช้จ่ายที่ไม่จำเป็นเพิ่มเติมสำหรับธุรกิจ

- ปรึกษาสำนักงานปฏิบัติตามข้อบังคับในพื้นที่เพื่อประเมินความต้องการและการปฏิบัติตามภาษีมูลค่าเพิ่มโดยละเอียด

ห่อ

ข้อบังคับด้านภาษีมูลค่าเพิ่มอาจมีการเปลี่ยนแปลงบ่อยครั้ง เพื่อให้ผู้ขายอีคอมเมิร์ซเพิ่มประสิทธิภาพการจัดการกระบวนการภาษีมูลค่าเพิ่ม พวกเขาจะต้องใช้ความเชี่ยวชาญด้านภาษีทางอ้อมในเชิงลึกควบคู่ไปกับการรายงานที่ถูกต้องและตรงเวลา มีบริษัทที่เชี่ยวชาญด้านภาษีมูลค่าเพิ่ม เช่น Global VAT Compliance ที่ สามารถให้การประเมิน VAT เต็มรูปแบบ การจดทะเบียน VAT และการรายงานในทุกเขตอำนาจศาลทั่วโลก เพื่อให้คุณสามารถมุ่งเน้นไปที่การขยายธุรกิจออนไลน์ของคุณ

ปี 2021 เริ่มต้นอย่างไม่ต้องสงสัยด้วยการเปลี่ยนแปลงครั้งใหญ่เนื่องจากภาษีมูลค่าเพิ่มและอีคอมเมิร์ซได้รับผลกระทบโดยตรงจาก Brexit การระบาดใหญ่ยังคงส่งผลกระทบในหลายๆ ด้านของอีคอมเมิร์ซ หนึ่งในนั้นคือภาษีมูลค่าเพิ่ม และยังคงมีการเปลี่ยนแปลงที่จะเกิดขึ้นหลังจากวันที่ 1 กรกฎาคม ความซับซ้อนของภูมิทัศน์ทางภาษีทางอ้อมนั้นต้องการความเชี่ยวชาญ และเราขอแนะนำว่าธุรกิจอีคอมเมิร์ซทั้งหมดที่เกี่ยวข้องกับ Amazon หรือไม่ ปกป้องตนเองโดยมอบหมายภาระหน้าที่เกี่ยวกับภาษีมูลค่าเพิ่มให้กับผู้เชี่ยวชาญด้านการปฏิบัติตามภาษีมูลค่าเพิ่มโดยเฉพาะ