Решения для выхода на пенсию: текущая ситуация, возможности и проблемы для перевозчиков

Опубликовано: 2023-08-30Введение:

Пенсионные услуги играют ключевую роль, помогая людям планировать и обеспечивать свое финансовое будущее в период после окончания трудовой деятельности. В условиях старения населения и изменения пенсионных потребностей в сфере пенсионных услуг произошли существенные изменения.

Приложение 1: стоковые фотографии Source-Adobe

Вот несколько типов пенсионных решений, доступных для стареющего населения:

- Пенсионные планы, спонсируемые работодателем. Работодатели предлагают своим сотрудникам пенсионные планы, такие как 401(k)s, 403(b) или аналогичные планы, которые позволяют им вносить часть своего дохода до уплаты налогов на пенсионный счет, часто с соразмерные взносы работодателя.Эти планы широко используются и служат значительным средством пенсионных накоплений для миллионов американцев.

- Индивидуальные пенсионные счета (IRA): IRA — это индивидуальные пенсионные сберегательные счета, которые люди могут открыть самостоятельно.Они предлагают налоговые преимущества либо как традиционные IRA (с отсроченными уплатой налогов), либо IRA Рота (с безналоговым снятием средств при выходе на пенсию). IRA предлагают дополнительную гибкость для пенсионных накоплений помимо планов, спонсируемых работодателем.

- Социальное обеспечение: Социальное обеспечение — это государственная программа, которая предлагает пенсионные выплаты лицам, имеющим на это право.Работники вносят часть своего дохода в систему социального обеспечения в течение своих рабочих лет, а после выхода на пенсию они получают право на получение пособий в зависимости от их истории заработка. Социальное обеспечение служит основным источником пенсионного дохода для многих американцев.

- Пенсионные планы: Традиционные пенсионные планы, также известные как планы с установленными выплатами, были распространены в прошлом, но в последние годы стали менее распространенными.Эти планы обещают фиксированную сумму пособия в зависимости от стажа работы и зарплаты. Сегодня большинство работодателей частного сектора перешли на планы с установленными взносами, такие как 401(k), которые возлагают инвестиционный риск на сотрудников.

- Аннуитеты: Аннуитеты — это финансовые продукты, предлагаемые страховыми компаниями, которые обеспечивают гарантированный поток дохода при выходе на пенсию и предназначены для предоставления пожизненных или фиксированных выплат лицам, которые их приобретают.Аннуитеты могут быть ценным инструментом для пенсионеров, ищущих предсказуемый доход и защиту от риска долголетия.

Теперь давайте рассмотрим текущую ситуацию с пенсионными услугами, определим возможности для перевозчиков и решим проблемы, которые им необходимо решить, чтобы процветать на пенсионном рынке.

Текущая ситуация с пенсионными услугами:

- Изменение демографии. Население США переживает значительный демографический сдвиг: поколение бэби-бумеров достигает пенсионного возраста, а поколение X и миллениалы все чаще планируют выход на пенсию.Такая диверсификация рынка требует от перевозчиков индивидуальных пенсионных услуг, учитывающих уникальные потребности и предпочтения каждой возрастной группы.

- Технологические достижения. Развитие цифровых технологий изменило способ предоставления пенсионных услуг.Операторы используют искусственный интеллект, машинное обучение и анализ данных для персонализации пенсионных планов, оптимизации процессов и улучшения качества обслуживания клиентов. Цифровые платформы упростили людям доступ к пенсионной информации и удаленное управление своими счетами.

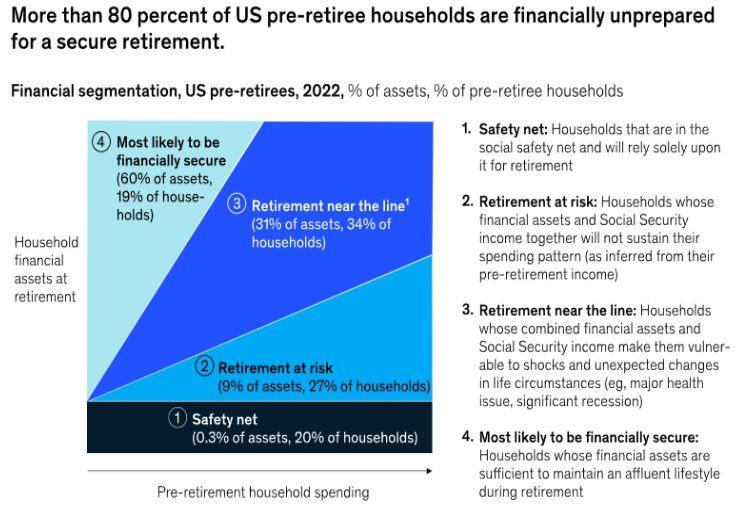

- Дефицит пенсионных накоплений. Несмотря на наличие пенсионных планов, таких как 401(k)s и IRA, значительная часть населения по-прежнему сталкивается с дефицитом пенсионных накоплений.Многие американцы не откладывают достаточно денег для выхода на пенсию, что приводит к опасениям по поводу их финансовой безопасности во время выхода на пенсию. Перевозчики должны устранить этот пробел и разработать стратегии, способствующие увеличению экономии. У многих предпенсионеров не хватает времени для накопления достаточных пенсионных активов. Согласно опросам McKinsey, проведенным в 2021 и 2022 годах, чуть более 80 процентов бэби-бумеров могут быть не готовы к выходу на пенсию (Иллюстрация 2 ).(«От сбережений к расходам: появляется второй фронт выхода на пенсию в США…»). адекватно подготовлены к управлению своими финансами). Примерно 47 процентов домохозяйств, приближающихся к выходу на пенсию, сообщают, что они не достигли финансовой обеспеченности, в том числе 20 процентов, которые находятся в системе социальной защиты и в значительной степени зависят от социального обеспечения в качестве пенсионного дохода, и 27 процентов, которые финансово рискуют не поддерживать свои трудовые годы. уровень жизни. Еще одна треть домохозяйств находятся на грани финансового положения, поскольку их активы практически не оставляют запаса для таких потрясений, как рыночные спады, продолжающаяся инфляция или изменения в здоровье семьи. «В результате только 19 процентов предпенсионеров могут быть полностью финансово обеспечены». («От сбережений к расходам: в США появляется второй фронт выхода на пенсию…»)

——————————————————————————————————————————————

Иллюстрация 2: Исследование Source-McKinsey о готовности к выходу на пенсию, апрель 2022 г.

——————————————————————————————————————————————

Возможности для перевозчиков в сфере пенсионных услуг:

- Персонализированные пенсионные решения. Достижения в области анализа данных и искусственного интеллекта предоставляют операторам связи уникальную возможность предлагать персонализированные пенсионные решения.Анализируя финансовое положение клиентов, толерантность к риску и пенсионные цели, операторы связи могут адаптировать пенсионные планы, соответствующие индивидуальным потребностям, способствуя увеличению участия и размерам взносов.

- Комплексное пенсионное планирование: операторы связи могут расширить свои услуги за пределы традиционных пенсионных продуктов и предоставить комплексные решения по пенсионному планированию.Это может включать в себя советы по управлению расходами на здравоохранение, оптимизации социального обеспечения, планированию долгосрочного ухода и планированию имущества. Обеспечение комплексного пенсионного планирования может укрепить отношения с клиентами и повысить их лояльность.

- Использование ESG-инвестирования: инвестиции в окружающую среду, социальную сферу и управление (ESG) завоевали популярность среди инвесторов, которые стремятся привести свои пенсионные сбережения в соответствие со своими ценностями.Перевозчики могут воспользоваться этой возможностью, включив варианты инвестиций в ESG в свои пенсионные планы, привлекая социально ответственных инвесторов и способствуя долгосрочному взаимодействию с клиентами.

- Акцент на финансовом образовании: Образовательные инициативы по планированию выхода на пенсию и финансовой грамотности могут помочь операторам связи расширить возможности людей принимать обоснованные решения относительно выхода на пенсию.Проводя семинары, вебинары и образовательные ресурсы, операторы связи могут завоевать доверие и авторитет, что в конечном итоге приведет к увеличению удержания клиентов.

Проблемы, с которыми сталкиваются Перевозчики в контексте предоставления пенсионных услуг:

- Соответствие нормативным требованиям: пенсионная индустрия подчиняется различным нормативным требованиям со стороны федеральных агентств, таких как DOL и SEC.Перевозчики должны соблюдать эти правила, а также учитывать потенциальные изменения в законодательстве, которые могут повлиять на пенсионные предложения и варианты инвестиций.

- Управление риском долголетия. С увеличением продолжительности жизни перед авиаперевозчиками стоит задача управления риском долголетия, то есть риском пережить пенсионные сбережения.Предложение аннуитетов или других решений, обеспечивающих пожизненный доход, может снизить этот риск, но требует тщательного планирования и андеррайтинга.

- Сохранение доверия клиентов. Рынок пенсионных услуг является высококонкурентным, и за внимание клиентов борются многочисленные операторы связи.Создание и поддержание доверия клиентов имеет важное значение для того, чтобы операторы связи оставались актуальными и успешными в этой ситуации. Решение проблем, связанных с комиссией, прозрачностью и производительностью, имеет решающее значение для завоевания и сохранения доверия клиентов.

- Технологическое внедрение. Хотя технологические достижения открывают возможности, они также создают проблемы с точки зрения внедрения и интеграции.Операторы связи должны инвестировать в модернизацию своих систем и процессов, чтобы обеспечить бесперебойное цифровое обслуживание клиентов, обеспечивая при этом безопасность и конфиденциальность данных.

Заключение:

Индустрия пенсионных услуг в США переживает смену парадигмы из-за изменения демографии, технологических достижений и меняющихся ожиданий клиентов. Сегодня у операторов связи есть невероятная возможность формировать будущее пенсионных услуг, расширяя свои предложения продуктов и услуг, используя технологические достижения и достижения в области искусственного интеллекта, а также обеспечивая персонализацию для своих клиентов.

Кроме того, им следует перекалибровать себя, чтобы обеспечить соблюдение нормативных требований, управлять рисками долголетия, укреплять доверие потребителей и сосредоточиться на внедрении цифровых технологий. Перевозчики могут позиционировать себя как надежные партнеры, помогающие людям достичь пенсионных целей и создать финансово безопасное будущее.

Об авторе:

Нирадж Кошик , главный консультант, является менеджером по продукту инициативы платформы Infosys McCamish NGIN в Infosys McCamish Systems.

Нирадж — инновационный и эффективный лидер, признанный за достижение исключительных результатов в высококонкурентной среде, требующей постоянного совершенствования, и в течение последних 18 с лишним лет руководил бизнесом крупномасштабных технологических проектов, базирующихся в США, Великобритании, Индии и Китае. Он обладает отличными навыками в сфере бизнеса, архитектуры, дизайна и внедрения в различных сферах администрирования страхования жизни, а также в системах управления производителями и компенсаций. Он является опубликованным автором и лидером в сфере Insurtech в США.

До этого Нирадж работал в консалтинговых компаниях «Большой четверки», где руководил программами цифровой трансформации страховой отрасли. Он руководил инициативами по стратегическому консультированию и трансформации в сфере страхования жизни, аннуитетов, имущества и страхования от несчастных случаев.

Он имеет степень магистра в области страхования и управления рисками BIMTECH (Индия), а также звания ALMI (LOMA) и Fellow (III Индия).

Контактная информация:

https://www.linkedin.com/in/neerajkaushikprincipalconsultant/