Modificări ale TVA-ului pentru comerțul electronic în 2021 [Rezumat pentru comercianți cu amănuntul]

Publicat: 2022-09-01Cele mai recente actualizări referitoare la TVA și comerțul electronic în 2021

Pandemia a creat o trecere de la magazinele fizice la cumpărăturile online. De asemenea, ne-a educat pe majoritatea dintre noi despre noile canale online pentru cumpărarea de produse esențiale, cum ar fi articole de îngrijire personală. Am început chiar să facem cumpărăturile noastre online. Acesta este motivul pentru care sectorul comerțului electronic a cunoscut o creștere neașteptată în 2020 în ceea ce privește creșterea veniturilor și se estimează că va ajunge la 2.723.991 milioane USD în 2021.

Această trecere la cumpărăturile digitale a beneficiat de marile piețe online, cum ar fi Amazon. Aceștia au înregistrat profituri trimestriale record în 2020.

În acest sens, comerțul electronic reprezintă o mare oportunitate pentru orice vânzător care dorește să investească în vânzări online și să își extindă afacerea. Este același lucru pentru afacerile actuale de comerț electronic care doresc să-și extindă acoperirea pe noi piețe.

Procedând astfel, aceste întreprinderi trebuie, de asemenea, să investească timp și efort pentru a se asigura că respectă regulile și reglementările actuale în materie de TVA stabilite de autoritățile fiscale pe teritoriul ales de ei. Aceste reguli sunt în continuă schimbare, încercând să facă față noii ere digitale, precum și schimbărilor peisajului politic și economic.

Înapoi la început sau

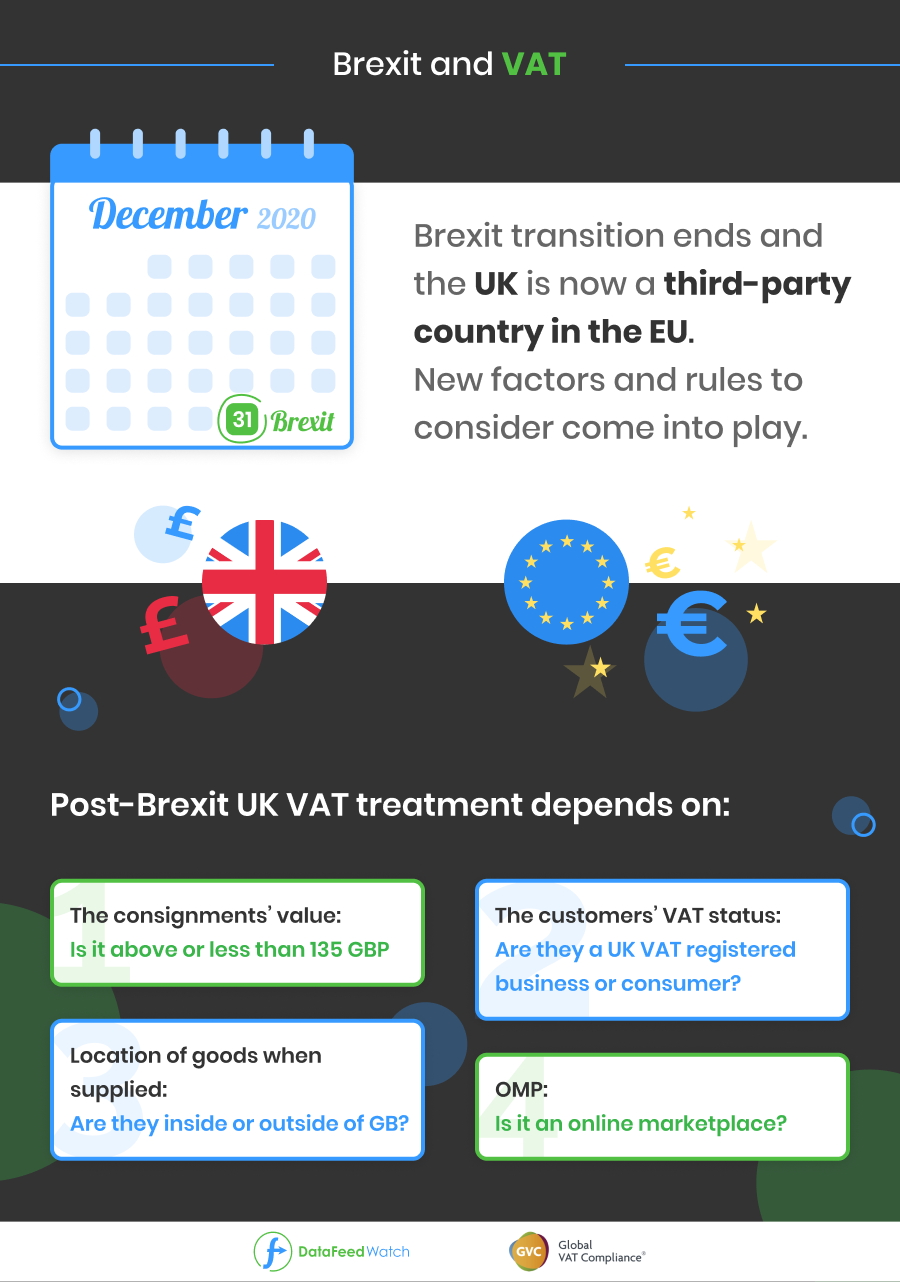

TVA după Brexit

Cel mai mare impact asupra TVA-ului în 2021 până acum a fost Brexit. Chiar dacă Regatul Unit a reușit să ajungă la un acord cu UE, nu s-a schimbat mare lucru în ceea ce privește ceea ce se aștepta în ceea ce privește TVA-ul.

După 31 decembrie 2020, perioada de tranziție pentru Brexit s-a încheiat. Regatul Unit este acum tratat ca o țară terță în UE. Aceasta înseamnă că regulile și reglementările care guvernau în trecut traficul de bunuri și servicii pentru vânzările la distanță nu se vor mai aplica comerțului UE-Regatul Unit.

Vânzătorii de comerț electronic care vând în Marea Britanie au mulți factori de luat în considerare, deoarece trebuie să acorde atenție unei game de reguli noi.

Tratamentul TVA din Regatul Unit va depinde de:

- valoarea loturilor (peste 135 GBP sau mai puțin),

- statutul de TVA al clientului (dacă clientul este o companie înregistrată în scopuri de TVA în Regatul Unit sau un consumator),

- locația bunurilor în momentul livrării (dacă sunt în interiorul sau în afara GB)

- și implicarea unei piețe online (OMP).

Ce trebuie să ia în considerare companiile de comerț electronic după Brexit?

Inregistrare TVA

Un număr de TVA va fi necesar în țara în care bunurile sunt depozitate sau vândute, în funcție de tipul de factori menționați mai sus.

Numărul EORI

Pe lângă înregistrările în scopuri de TVA, orice afacere care implică importul sau exportul de bunuri fizice în UE sau Regatul Unit poate necesita un nou număr EORI. Acest lucru va asigura că își poate continua operațiunile evitând în același timp costurile și întârzierile la vămuirea.

Reprezentarea fiscala

Reprezentarea fiscală va fi o altă problemă de rezolvat după Brexit. Anumite țări impun întreprinderilor din afara UE să numească un reprezentant TVA pentru a putea fi înregistrate în scopuri de TVA. În plus, în calitate de Reprezentanți Fiscali pot fi desemnate doar anumite companii care îndeplinesc cerințele exhaustive și sunt aprobate de autoritățile fiscale locale. Serviciile de Reprezentare Fiscală ale Global VAT Compliance respectă toate aceste cerințe și pot acționa ca Reprezentant Fiscal în toate țările solicitate.

Înapoi la început sau

TVA-ul UE se modifică după 1 iulie 2021

UE, într-un efort de a simplifica legile și reglementările fiscale actuale, a fost de acord cu schimbări drastice în peisajul TVA în cursul anului 2021. Aceste modificări urmează să intre în vigoare la 1 iulie 2021 și vor avea un impact uriaș asupra comercianților internaționali și asupra comercianților internaționali. sectorul comerțului electronic.

Cine este afectat?

Toți vânzătorii la distanță vor fi afectați de aceste modificări, indiferent de țara de stabilire. Deci, acesta este un moment bun pentru a vă actualiza și a vă pregăti compania pentru a minimiza impactul sau pentru a profita de aceste schimbări.

În ceea ce privește aceste modificări, mai multe țări solicită amânarea în continuare a implementării acestor reguli (inițial programate să intre în vigoare la 1 ianuarie 2021). Astfel ei vor putea să se pregătească și să se adapteze la noile procese. Dar în acest moment UE intenționează să continue cu data stabilită.

Aceste reforme majore ale obligațiilor de TVA vor afecta vânzătorii de comerț electronic B2C și piețele.

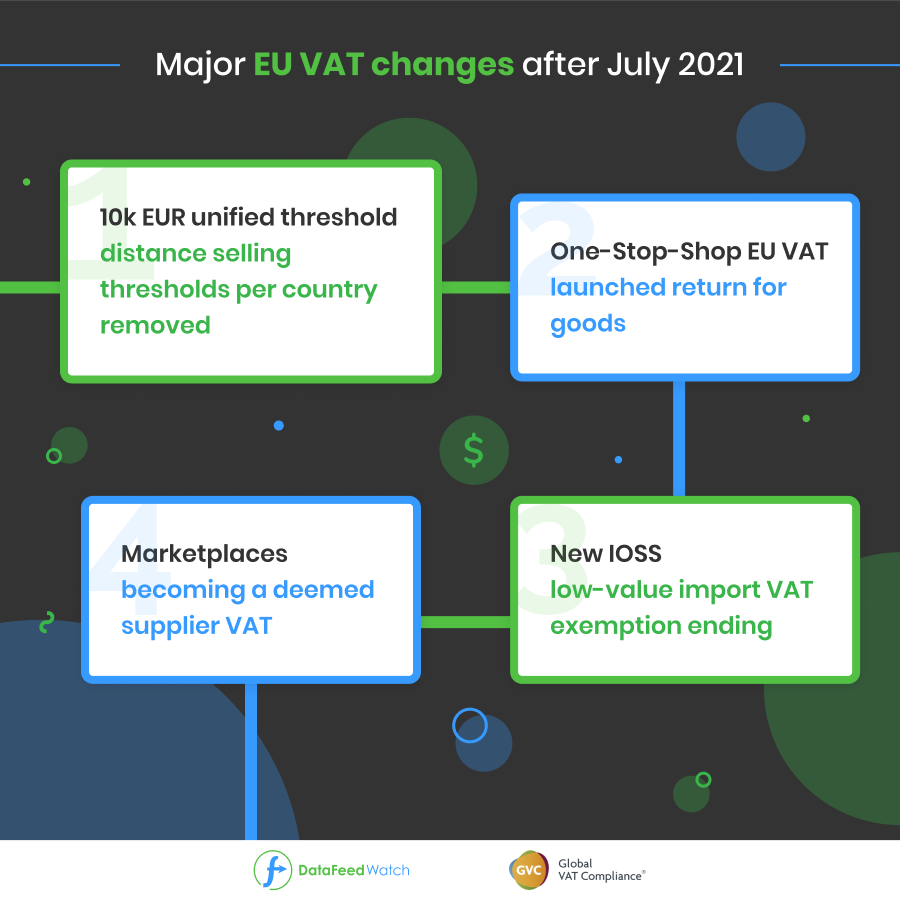

Modificările majore de TVA după iulie 2021 sunt:

Eliminarea pragurilor de vânzare la distanță pe țară și stabilirea unui prag unificat de 10.000 de euro

Lansarea One-Stop-Shop UE decontare TVA pentru mărfuri

Încheierea scutirii de TVA la importuri de valoare mică și introducerea noului IOSS

Facerea piețelor să devină un furnizor considerat TVA

De ce implementează UE aceste schimbări?

Pragurile stabilite pe țară reprezintă o povară administrativă semnificativă pentru comercianți și împiedică dezvoltarea comerțului online intracomunitar. Loturile de valoare mică stabilite pentru mărfuri cu valoare mică de până la 22 EUR au condus, fără îndoială, la practici abuzive.

Drept urmare, statele membre pierd o parte semnificativă din veniturile lor fiscale.

În același timp, întreprinderile din afara UE care vând bunuri din țări terțe către consumatori din UE pot efectua livrări fără TVA în UE și nu sunt obligate să se înregistreze pentru TVA. Aceasta înseamnă că beneficiază de un avantaj comercial clar în comparație cu concurenții lor stabiliți în UE. Înapoi la început sau

Modificări de TVA în iulie 2021 în detaliu:

Praguri de vânzare la distanță în statele UE

Pragurile existente pe țară pentru vânzările intracomunitare de bunuri la distanță vor fi eliminate și înlocuite cu un nou prag la nivelul UE de 10 000 EUR . Sub această sumă, prestările de servicii TBE și vânzările intracomunitare de bunuri la distanță pot rămâne supuse TVA în:

- statul membru în care este stabilită persoana impozabilă care prestează servicii TBE

SAU

- unde se află mărfurile sale în momentul în care începe expedierea sau transportul acestora

Pragurile de vânzare la distanță pe țară vor fi abolite, iar vânzătorii vor trebui acum să contabilizeze TVA-ul în țara în care sunt vândute mărfurile dacă pragul unificat este depășit. Anterior, fiecare țară avea propriul prag de vânzare la distanță care, dacă era depășit, vânzătorul era obligat să plătească TVA în țara respectivă.

| De exemplu, Franța are în prezent un prag de 35.000 EUR pentru mărfuri. Dacă vânzătorul la distanță depășește această limită pentru cifra de afaceri anuală de vânzări pe teritoriul Franței, atunci ar trebui să se înregistreze pentru TVA în Franța și să depună o declarație de TVA la autoritățile fiscale franceze. |

Această situație se va modifica de la 1 iulie :

- toți vânzătorii de comerț electronic care depășesc pragul unificat de 10.000 € trebuie să plătească TVA în țara de destinație.

- dacă o afacere nu depășește pragul de 10.000 €, atunci poate încă percepe cota de TVA a țării în care inițiază expedierea mărfurilor.

Pragul unificat ia în considerare cantitatea de vânzări pe care o întreprindere le are în toate statele UE, cu excepția celei în care afacerea este înregistrată și din care sunt expediate bunurile.

Vânzătorii intracomunitari din UE care depășesc noul prag pot fie să înregistreze și să depună declarațiile de TVA în țara în care își vând produsele. Sau, dacă vând la distanță în mai multe țări, pot opta să depună o singură declarație de TVA pentru toate vânzările lor transfrontaliere către autoritățile fiscale locale, utilizând Ghișeul unic. Această opțiune simplifică procesul prin care întreprinderile trebuie să depună declarații de TVA în toate țările UE în care au loc vânzările la distanță, dar este aplicabilă numai pentru transporturile de mărfuri de până la 150 EUR.

Regula principală este că vânzătorii la distanță cu vânzări transfrontaliere de peste 10.000 € trebuie să contabilizeze TVA-ul în țara consumatorului.

Extinderea Mini-ghișeului unic

Având în vedere succesul pretins al Mini-ghișeului unic de TVA (MOSS), care permite furnizorilor de servicii de telecomunicații, radiodifuziune și furnizate electronic (TBE) să se înregistreze pentru TVA într-un stat membru și să contabilizeze în acel stat membru TVA-ul datorat în alte state membre , acest sistem va fi extins la:

- Vânzări intracomunitare de bunuri la distanță

- alte servicii B2C

- anumite livrări interne de bunuri, rezultând astfel un ghișeu unic (OSS) mai mare

Introducerea Ghișeului unic de import (IOSS)

Scutirea de TVA pentru transporturi cu valoare mică către UE va fi respinsă și va fi introdus Ghișeul unic de import (IOSS):

- Scutirea de TVA la importul de loturi mici de până la 22 EUR va fi eliminată

- Va fi creată o nouă schemă specială pentru vânzările la distanță de mărfuri importate din țări terțe cu o valoare intrinsecă care nu depășește 150 EUR.

Se numește Import One Stop Shop (IOSS).

Scutiri de la IOSS

- Pentru transporturile cu valoare de până la 150 € va exista și o opțiune de amânare a plății TVA la import și de a transfera obligația de colectare a TVA către operatorul poștal. În acest caz, IOSS nu este utilizat, iar operatorul poștal trebuie să colecteze și să raporteze TVA pe decontul lunar. Acest lucru împiedică vânzătorul să plătească imediat TVA-ul de import „la frontieră”. Această schemă este supusă mai multor condiții.

- Pentru loturile cu o valoare mai mare de 150 € care sunt trimise dintr-o locație din afara UE, cumpărătorul din UE va fi obligat să deconteze TVA-ul de import și, dacă este cazul, taxele vamale. Nu există obligații aici pentru vânzător.

Piețe online

Vor fi introduse prevederi speciale prin care o întreprindere care facilitează livrările prin utilizarea unei interfețe electronice online (EI) este considerată, în scopuri de TVA, că a primit și a furnizat bunurile în sine („ furnizor considerat ”).

Furnizor considerat – persoana impozabilă care se consideră că primește bunurile de la furnizorul subiacent și că furnizează bunurile consumatorului final. |

Ca interfață electronică putem cuprinde:

- site-ul web

- portal

- poarta de acces

- piata de desfacere

- interfata programului de aplicatie (API)

- etc.

Prin urmare, piețele precum Amazon vor fi obligate să contabilizeze TVA în loc de vânzătorul la distanță în multe cazuri.

În același timp, vor fi introduse noi cerințe de păstrare a evidențelor pentru întreprinderile care facilitează livrările de bunuri și servicii prin utilizarea unei interfețe electronice, inclusiv în cazul în care interfața electronică nu este un furnizor considerat.

Înapoi la început sau

Cum vă puteți pregăti afacerea pentru noile modificări ale TVA din 2021?

Odată cu părăsirea Regatului Unit din UE, pandemia globală care a avut un impact mare asupra TVA-ului și noile schimbări care urmează să aibă loc în iulie 2021, va fi un an plin de evenimente în ceea ce privește impozitele indirecte. Toți vânzătorii de comerț electronic trebuie să se adapteze și să se pregătească la noile reguli.

Modificările menționate mai sus implică complicații suplimentare și fiecare vânzător de comerț electronic va fi afectat la un nivel diferit, în funcție de mulți factori. Este imperativ ca fiecare organizație să fie pregătită pentru aceste schimbări și sugerăm companiilor să consulte un specialist în conformitate cu TVA pentru a se asigura că sunt înaintea schimbărilor și că afacerea lor continuă să funcționeze fără întreruperi.

Pentru a rămâne în fața acestor schimbări, companiile de comerț electronic ar trebui:

- Investigați dacă au nevoie de o înregistrare EORI în Europa sau Marea Britanie.

- Evaluați-le eligibilitatea pentru Ghișeul unic de import sau înregistrați-vă pentru un alt mecanism de simplificare dacă se califică pentru acest serviciu.

- Actualizați-și sistemele ERP pentru a fi în conformitate cu noile modificări începând din iulie 2021.

- Fiți proactiv și acționați acum în cazul înregistrării sau radierii în scopuri de TVA, deoarece este posibil ca întârzierile să apară după 1 iulie și acest lucru se poate traduce prin întârzieri la frontieră și costuri suplimentare inutile pentru întreprinderi.

- Consultați biroul local de conformitate pentru o evaluare mai detaliată a nevoilor și conformității lor în materie de TVA.

Încheierea

Reglementările TVA sunt supuse unor modificări frecvente. Pentru ca vânzătorii de comerț electronic să își optimizeze gestionarea procesului de TVA, aceștia vor avea nevoie de o combinație de expertiză aprofundată în materie de taxe indirecte, împreună cu raportări în timp util și precise. Există companii specializate în TVA, cum ar fi Global VAT Compliance , care vă pot oferi o evaluare completă a TVA-ului, înregistrare și raportare TVA în fiecare jurisdicție la nivel global, astfel încât să vă puteți concentra pe afacerea dvs. online în expansiune.

2021 a început, fără îndoială, cu unele schimbări majore, deoarece TVA-ul și comerțul electronic au fost direct afectate de Brexit. Pandemia afectează în continuare multe aspecte ale comerțului electronic, dintre care unul este TVA-ul și încă mai urmează modificări după 1 iulie . Subtilitățile peisajului fiscal indirect necesită experiență și sugerăm ca toate companiile de comerț electronic, legate sau nu de Amazon, să se protejeze prin atribuirea obligațiilor lor legate de TVA unui specialist dedicat în conformitate cu TVA.