Soluções para aposentadoria: situação atual, oportunidades e desafios para as operadoras

Publicados: 2023-08-30Introdução:

Os serviços de reforma desempenham um papel fundamental para ajudar os indivíduos a planear e garantir o seu futuro financeiro durante os anos pós-trabalho. Com o envelhecimento da população e a evolução das necessidades de reforma, o panorama dos serviços de reforma tem testemunhado mudanças significativas.

Anexo 1: fotos de stock Source-Adobe

Aqui estão alguns tipos de soluções de aposentadoria disponíveis para a população idosa:

- Planos de aposentadoria patrocinados pelo empregador: Os empregadores oferecem planos de aposentadoria como 401(k)s, 403(b)s ou planos semelhantes a seus funcionários que lhes permitem contribuir com uma parte de sua renda antes dos impostos para uma conta de aposentadoria, muitas vezes com contribuições equivalentes do empregador.Esses planos são amplamente utilizados e servem como um importante veículo de poupança para a aposentadoria para milhões de americanos.

- Contas Individuais de Aposentadoria (IRAs): IRAs são contas individuais de poupança para aposentadoria que os indivíduos podem configurar de forma independente.Eles oferecem vantagens fiscais, seja como IRAs tradicionais (com contribuições com impostos diferidos) ou Roth IRAs (com retiradas isentas de impostos na aposentadoria). Os IRAs oferecem flexibilidade adicional para poupanças para a aposentadoria, além dos planos patrocinados pelo empregador.

- Segurança Social: A Segurança Social é um programa governamental que oferece benefícios de aposentadoria a indivíduos elegíveis.Os trabalhadores contribuem com uma parte dos seus rendimentos para o sistema de Segurança Social durante os seus anos de trabalho e, após a reforma, tornam-se elegíveis para receber benefícios com base no seu histórico de rendimentos. A Segurança Social serve como uma fonte fundamental de rendimento de reforma para muitos americanos.

- Planos de Pensões: Os planos de pensões tradicionais, também conhecidos como planos de benefícios definidos, eram comuns no passado, mas tornaram-se menos predominantes nos últimos anos.Esses planos prometem um valor fixo de benefício com base nos anos de serviço e salário. Hoje, a maioria dos empregadores do sector privado mudou para planos de contribuição definida como o 401(k)s, que colocam o risco de investimento sobre os empregados.

- Anuidades: Anuidades são produtos financeiros oferecidos por companhias de seguros que proporcionam um fluxo de rendimento garantido na reforma e que se destinam a oferecer pagamentos vitalícios ou a prazo fixo aos indivíduos que os adquirem.As anuidades podem ser uma ferramenta valiosa para os reformados que procuram um rendimento previsível e proteção contra o risco de longevidade.

Vamos agora explorar a situação actual dos serviços de pensões, identificar oportunidades para as transportadoras e abordar os desafios que devem enfrentar para prosperar no mercado de pensões.

Situação Atual dos Serviços de Aposentadoria:

- Mudanças Demográficas: A população dos EUA está a passar por uma mudança demográfica significativa, com a geração Baby Boomer a atingir a idade da reforma e a Geração X e a Geração Millennials a planearem cada vez mais a sua reforma.Esta diversificação do mercado exige das transportadoras serviços de reforma personalizados que atendam às necessidades e preferências únicas de cada faixa etária.

- Avanços Tecnológicos: A ascensão das tecnologias digitais transformou a forma como os serviços de pensões são prestados.As operadoras estão usando inteligência artificial, aprendizado de máquina e análise de dados para personalizar planos de aposentadoria, agilizar processos e aprimorar as experiências dos clientes. As plataformas digitais tornaram mais fácil para os indivíduos acessar informações sobre aposentadoria e gerenciar suas contas remotamente.

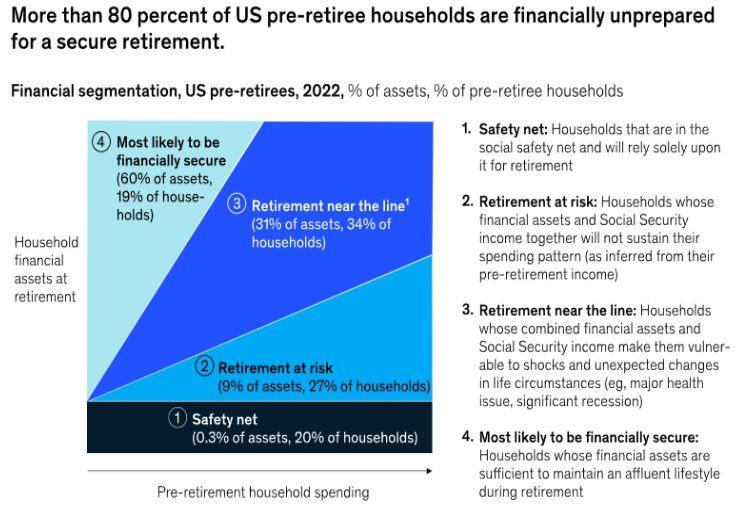

- Lacuna de poupança para a reforma: Apesar da disponibilidade de planos de reforma como 401(k)se IRAs, uma parte considerável da população ainda enfrenta uma lacuna de poupança para a reforma.Muitos americanos não estão a poupar o suficiente para a reforma, o que levanta preocupações sobre a sua segurança financeira durante a reforma. As transportadoras devem colmatar esta lacuna e desenvolver estratégias para incentivar o aumento das poupanças. Muitos pré-reformados estão a ficar sem tempo para acumular activos de reforma suficientes. Pouco mais de 80% dos baby boomers podem não estar preparados para a reforma, de acordo com os inquéritos da McKinsey em 2021 e 2022 (Quadro 2 ).(“Da poupança aos gastos: surge uma segunda frente na reforma dos EUA…”) Os inquéritos perguntaram sobre a suficiência financeira dos inquiridos na reforma (perguntando se as famílias têm activos suficientes para cobrir as despesas esperadas), bem como a sua confiança na reforma (se sentem adequadamente preparados para gerir as suas finanças). Aproximadamente 47 por cento dos agregados familiares próximos da reforma relatam que não alcançaram a suficiência financeira, incluindo 20 por cento que estão na rede de segurança, dependem fortemente da Segurança Social para obter rendimentos de reforma, e 27 por cento que estão financeiramente em risco de não sustentar os seus anos de trabalho. padrão de vida. Outro terço das famílias está financeiramente próximo do limite, na medida em que os seus activos deixam pouca ou nenhuma margem para choques como crises de mercado, inflação contínua ou alterações na saúde familiar. “Isso deixa apenas 19% dos pré-aposentados com probabilidade de estar totalmente seguros financeiramente.” (“Da poupança aos gastos: surge uma segunda frente na reforma dos EUA…”)

————————————————————————————————————————————————————————————————————

Anexo 2: Pesquisa Source-McKinsey sobre preparação para a aposentadoria, abril de 2022

——————————————————————————————————————————————————————————————————

Oportunidades para operadoras em serviços de aposentadoria:

- Soluções personalizadas de aposentadoria: Os avanços na análise de dados e na IA apresentam uma oportunidade única para as operadoras oferecerem soluções personalizadas de aposentadoria.Ao analisar a situação financeira dos clientes, a tolerância ao risco e as metas de aposentadoria, as operadoras podem adaptar planos de aposentadoria que atendam às necessidades individuais, promovendo maiores taxas de participação e contribuição.

- Planejamento holístico de aposentadoria: as operadoras podem expandir seus serviços além dos produtos tradicionais de aposentadoria e fornecer soluções holísticas de planejamento de aposentadoria.Isso pode incluir a oferta de aconselhamento sobre gerenciamento de custos de saúde, otimização da Previdência Social, planejamento de cuidados de longo prazo e planejamento patrimonial. Fornecer um planejamento abrangente de aposentadoria pode fortalecer o relacionamento e a fidelidade dos clientes.

- Adotar o investimento ESG: O investimento ambiental, social e de governação (ESG) ganhou força entre os investidores que procuram alinhar as suas poupanças para a reforma com os seus valores.As transportadoras podem aproveitar esta oportunidade incorporando opções de investimento ESG nos seus planos de reforma, atraindo investidores socialmente responsáveis e promovendo o envolvimento dos clientes a longo prazo.

- Ênfase na Educação Financeira: Iniciativas educativas sobre planeamento da reforma e literacia financeira podem ajudar as transportadoras a capacitar os indivíduos para tomarem decisões informadas sobre a sua reforma.Ao oferecer workshops, webinars e recursos educacionais, as operadoras podem construir confiança e credibilidade, aumentando, em última análise, a retenção de clientes.

Desafios enfrentados pelas Transportadoras no contexto da prestação de Serviços de Aposentadoria:

- Conformidade Regulatória: O setor de aposentadoria está sujeito a vários requisitos regulatórios de agências federais como o DOL e a SEC.As operadoras devem cumprir essas regulamentações e, ao mesmo tempo, navegar por possíveis mudanças na legislação que podem impactar as ofertas de aposentadoria e as opções de investimento.

- Gestão do risco de longevidade: Com o aumento da esperança de vida, as transportadoras enfrentam o desafio de gerir o risco de longevidade, que é o risco de sobreviverem às poupanças para a reforma.A oferta de anuidades ou outras soluções de rendimento vitalício pode mitigar este risco, mas requer um planeamento e subscrição cuidadosos.

- Reter a confiança do cliente: O mercado de aposentadoria é altamente competitivo, com inúmeras operadoras disputando a atenção dos clientes.Construir e manter a confiança do cliente é essencial para que as transportadoras permaneçam relevantes e bem-sucedidas neste cenário. Abordar questões relacionadas a taxas, transparência e desempenho é crucial para ganhar e reter a confiança do cliente.

- Adopção Tecnológica: Embora os avanços tecnológicos apresentem oportunidades, também colocam desafios em termos de implementação e integração.As operadoras devem investir na modernização dos seus sistemas e processos para oferecer experiências digitais perfeitas aos clientes, garantindo ao mesmo tempo a segurança e a privacidade dos dados.

Conclusão:

A indústria de serviços de aposentadoria dos EUA está passando por uma mudança de paradigma devido às mudanças demográficas, aos avanços tecnológicos e à evolução das expectativas dos clientes. As operadoras de hoje têm uma oportunidade incrível em mãos para moldar o futuro dos serviços de aposentadoria, expandindo suas ofertas de produtos e serviços, aproveitando os avanços tecnológicos e de IA e garantindo a personalização para seus clientes.

Além disso, devem recalibrar-se para lidar com a conformidade regulamentar, gerir o risco de longevidade, construir a confiança do consumidor e concentrar-se na adoção digital. As transportadoras podem posicionar-se como parceiros de confiança para ajudar os indivíduos a alcançar os seus objectivos de reforma e a criar um futuro financeiramente seguro.

Sobre o autor:

Neeraj Kaushik , consultor principal, é gerente de produto da iniciativa da plataforma Infosys McCamish NGIN na Infosys McCamish Systems.

Neeraj é um líder inovador e eficaz, reconhecido por alcançar resultados excepcionais em ambientes altamente competitivos que exigem melhoria contínua e tem impulsionado os negócios de projetos tecnológicos de grande escala baseados na geografia dos EUA, Reino Unido, Índia e China nos últimos mais de 18 anos. Ele tem excelentes habilidades de domínio de negócios, arquitetura, design e implementação em diversas administrações de seguros de vida, bem como sistemas de gerenciamento e compensação de produtores. Ele é um autor publicado e líder no espaço Insurtech dos EUA.

Antes disso, Neeraj fez parte de empresas de consultoria Big 4, onde liderou programas de transformação digital para a indústria de seguros. Ele liderou iniciativas de consultoria estratégica e transformação no espaço de seguros de vida, anuidades e propriedades e acidentes.

Ele possui mestrado em seguros e gestão de riscos pela BIMTECH (Índia) e as designações de ALMI (LOMA) e Fellow (III Índia).

Detalhes do contato:

https://www.linkedin.com/in/neerajkaushikprincipalconsultant/