11 sposobów na zdobycie pieniędzy na rozpoczęcie działalności pobocznej + przykłady z życia wzięte

Opublikowany: 2023-09-06Gratulacje! Masz świetny pomysł na poboczną działalność… teraz potrzebujesz tylko pieniędzy, aby go wdrożyć.

Chociaż wiele małych firm może mieć dość niskie koszty początkowe, większość nadal będzie potrzebować przynajmniej pewnego kapitału początkowego.

Posiadanie wystarczającej ilości pieniędzy na rozpoczęcie i rozwój firmy jest ważne. Według niedawnego badania CB Insights 38% startupów upada, ponieważ nie mogą pozyskać nowego kapitału. Podobnie „pieniądze” niezmiennie zajmują czołowe miejsca wśród założycieli pobocznych biznesów.

W tym przewodniku przedstawię najpopularniejsze sposoby finansowania Twojej nowej firmy, abyś mógł wybrać ścieżkę, która będzie dla Ciebie najodpowiedniejsza.

Podzielę się także prawdziwymi przykładami tego, jak niektóre z największych marek na świecie zdobyły fundusze potrzebne do rozwoju.

Gotowy? Zróbmy to!

- 3 podstawowe rodzaje finansowania startupów

- 1. Bootstrapping: budowanie od podstaw

- 2. Przyjaciele i rodzina: Uzyskaj wsparcie od swojego wewnętrznego kręgu

- 3. Biznesowe karty kredytowe: wygodne finansowanie przepływów pieniężnych

- 4. Kredyty bankowe: tradycyjna droga finansowania

- 5. Finansowanie społecznościowe: zamień wierzących w inwestorów

- 6. Dotacje rządowe: uzyskaj wsparcie finansowe

- 7. Aniołowie biznesu: pozyskiwanie kapitału na start

- 8. Kapitał wysokiego ryzyka: przyciąganie właściwych inwestorów

- 9. Kredyt handlowy: wykorzystanie relacji z dostawcami

- 10. Faktoring i finansowanie faktur: zamień niezapłacone faktury w kapitał obrotowy

- 11. Finansowanie sprzętu: zwiększanie produktywności start-upów

- Wybór odpowiedniego rodzaju finansowania początkowego dla Twojej dodatkowej działalności

3 podstawowe rodzaje finansowania startupów

Istnieją trzy podstawowe rodzaje finansowania nowych przedsiębiorstw:

- Bootstrapowanie

- Finansowanie dłużne

- Finansowanie kapitałowe

Główną różnicą między nimi jest własność.

Bootstrapping polega na inwestowaniu osobistych środków pieniężnych i strumieni finansowania.

Finansowanie dłużne polega na pożyczaniu pieniędzy ze źródła zewnętrznego, takiego jak bank. Zgadzasz się spłacić pożyczoną kwotę wraz z odsetkami przez ustalony okres.

Obie te opcje pozwalają zachować kontrolę nad biznesem.

Z drugiej strony finansowanie kapitałowe polega na sprzedaży udziałów lub udziałów właścicielskich inwestorom. Oznacza to, że możesz uzyskać dostęp do środków bez zaciągania długów. Będziesz jednak musiał dzielić się własnością i potencjalnymi przyszłymi zyskami z inwestorami.

1. Bootstrapping: budowanie od podstaw

Bootstrapping to początek większości małych firm i pobocznych działalności.

Zamiast szukać środków od inwestorów lub pożyczkodawców, budujesz swój biznes w oparciu o własne pieniądze i ciężką pracę.

Według Amerykańskiej Izby Handlowej 78% właścicieli małych firm wykorzystuje własne środki na rozpoczęcie działalności gospodarczej. Bootstrapping to sposób, w jaki założyłem swój pierwszy biznes i jak zdecydowana większość gości Side Hustle Show rozpoczęła swoje.

Bootstrapperzy stosują podejście odchudzone. Skupiasz się na tym, co najważniejsze, ograniczasz niepotrzebne wydatki i dbasz o to, aby każdy grosz się liczył. Chodzi o bycie zaradnym, wydawanie pieniędzy i naukę robienia więcej za mniej.

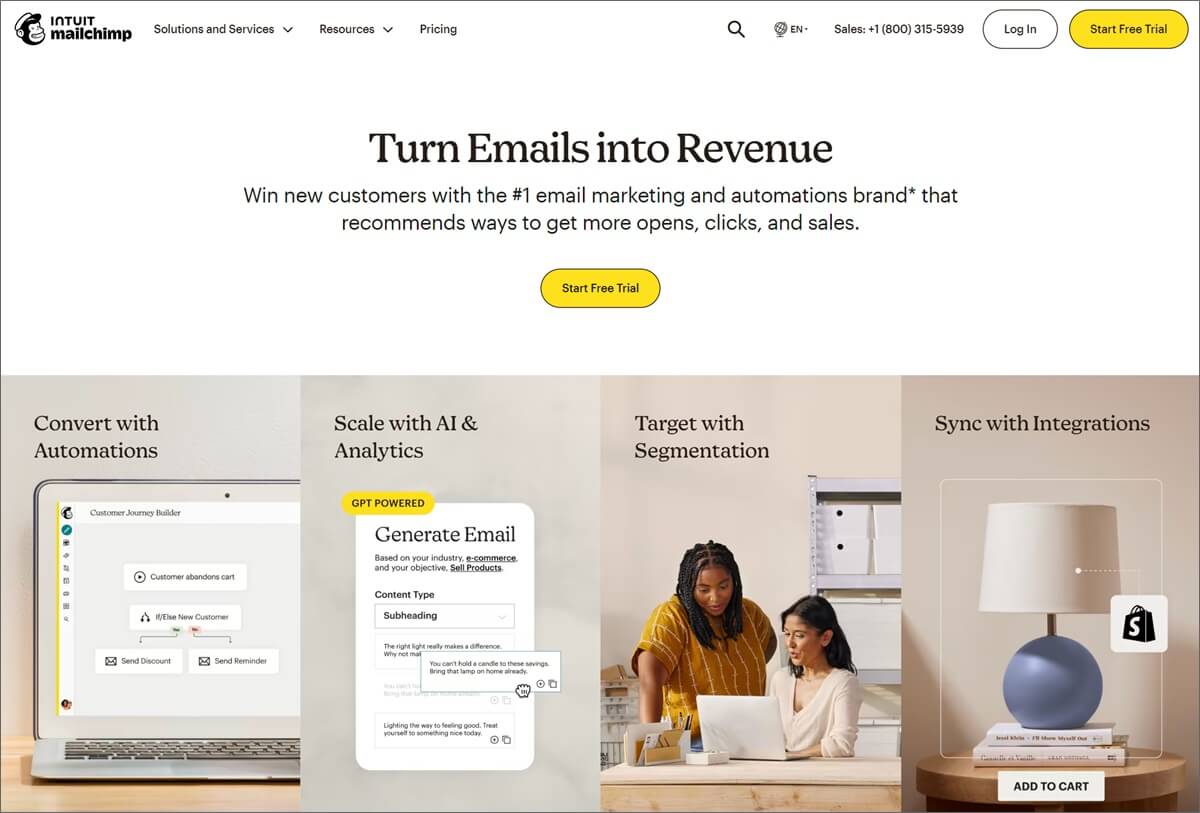

Przykład z życia wzięty: Mailchimp

W 2001 roku Ben Chestnut i Dan Kurzius założyli Mailchimp , mając zaledwie 700 dolarów z własnych środków. Zamiast szukać zewnętrznego finansowania, Mailchimp ponownie inwestował zyski i obniżał koszty tam, gdzie było to możliwe.

Zaczęli w małym mieszkaniu, zajmując się wszystkim, od kodowania po obsługę klienta.

Mailchimp stał się platformą, która obsługuje miliony klientów na całym świecie. Osiągnęli niesamowity sukces, zachowując jednocześnie własność swojej firmy.

Wskazówki dla Bootstraperów

- Rozpocznij Lean: skup się na tym, co najważniejsze i unikaj niepotrzebnych wydatków.Utrzymuj koszty ogólne na niskim poziomie i ustalaj priorytety tego, co jest kluczowe dla funkcjonowania Twojej firmy.

- Zrób to sam (zrób to sam): podejmuj się zadań, z którymi początkowo możesz sobie poradzić.To szansa na zdobycie niezbędnych umiejętności, które pomogą Ci w prowadzeniu biznesu.

- Negocjuj wszystko: staraj się uzyskać najlepsze oferty z dostawcami, sprzedawcami i wykonawcami.Małe oszczędności mogą z czasem się kumulować.

2. Przyjaciele i rodzina: Uzyskaj wsparcie od swojego wewnętrznego kręgu

Przyjaciele i rodzina chcą, abyś odniósł sukces. Mogą być w stanie zaoferować wsparcie finansowe, które pomoże Ci rozpocząć działalność gospodarczą.

Niedawne badanie przeprowadzone przez Clutch wykazało, że 22% założycieli otrzymało fundusze od przyjaciół lub rodziny w ciągu pierwszych trzech miesięcy od założenia firmy.

Ale nie jest to coś, do czego chcesz się spieszyć — ostatnią rzeczą, której chcesz, jest nadwyrężenie relacji z bliskimi Ci osobami.

Musisz zachować jak największą otwartość i przejrzystość. Podziel się swoją wizją firmy i opisz potencjalne ryzyko i korzyści. Przejrzystość jest niezbędna, aby wszyscy byli na tej samej stronie.

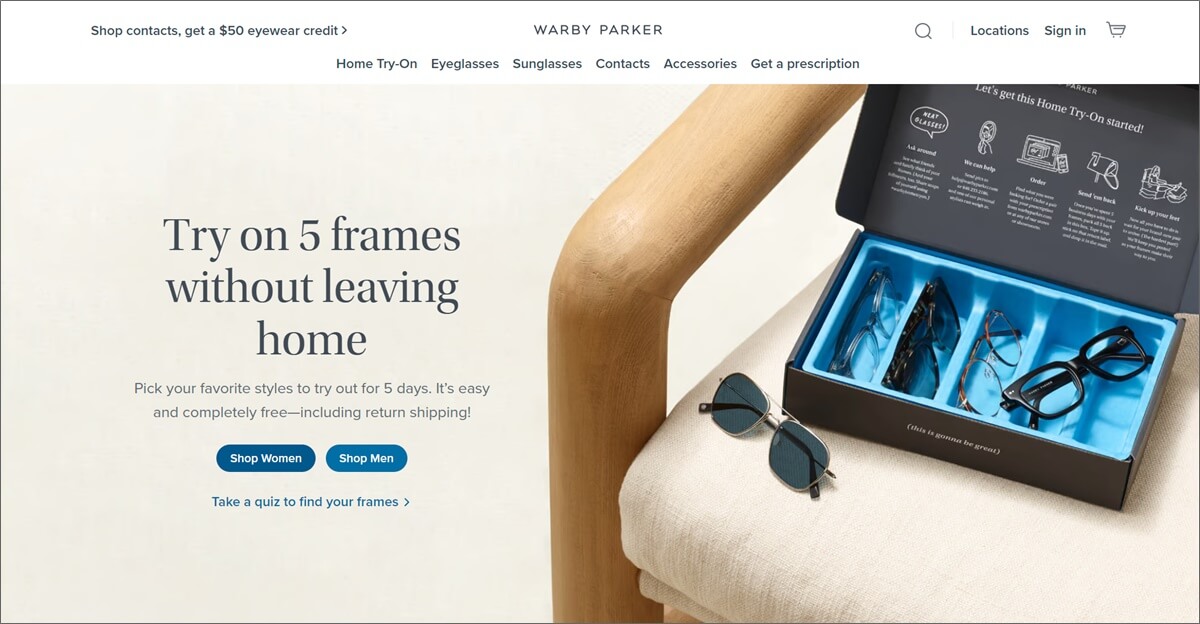

Przykład z życia wzięty: Warby Parker

Firma produkująca okulary Warby Parker to inspirujący przykład z życia wzięty, pokazujący, jak wsparcie przyjaciół i rodziny może prowadzić do sukcesu.

W 2010 roku czwórka przyjaciół: Neil Blumenthal, Andrew Hunt, David Gilboa i Jeffrey Raider zebrali się, aby przedstawić wizję. Chcieli sprzedawać stylowe i niedrogie okulary, jednocześnie wywierając pozytywny wpływ na świat.

Na początku zwrócili się do przyjaciół i rodziny o fundusze. Znaczna część ich początkowego kapitału zalążkowego pochodziła z tej sieci wsparcia.

Dziś Warby Parker zrewolucjonizował branżę okularów i jest marką rozpoznawalną na całym świecie.

Wskazówki dotyczące ubiegania się o fundusze od przyjaciół i rodziny:

- Bądź jasny i uczciwy: łączenie życia zawodowego i osobistego zawsze wiąże się z wyzwaniami.Bądź szczery i otwarty na temat swojego biznesplanu oraz potencjalnych zagrożeń i korzyści.

- Traktuj to profesjonalnie: Zawierasz umowę prawną, więc traktuj ją profesjonalnie.Oznacza to sformalizowanie umów na piśmie i doprecyzowanie oczekiwań.

- Dotrzymaj obietnic: Jeśli zobowiązujesz się do spłaty pożyczki osobistej lub zapewnienia zwrotu z inwestycji w określonym terminie, upewnij się, że dotrzymasz słowa.

3. Biznesowe karty kredytowe: wygodne finansowanie przepływów pieniężnych

Biznesowe karty kredytowe działają podobnie do osobistych kart kredytowych. Możesz uzyskać dostęp do odnawialnej linii kredytowej, aby dokonywać zakupów, zarządzać wydatkami i eliminować luki w przepływach pieniężnych.

To popularny sposób na uzyskanie dostępu do kredytu. Około 67% właścicieli małych firm posiada obecnie firmową kartę kredytową.

Często oferują dodatkowe korzyści, takie jak zwrot pieniędzy, punkty podróżne lub zniżki na zakupy związane z działalnością gospodarczą.

Chociaż firmowe karty kredytowe mogą być pomocnym narzędziem finansowania, wiążą się z potencjalnymi pułapkami. Będziesz musiał nadążać za miesięcznymi spłatami i wykorzystywać je w sposób odpowiedzialny, aby uniknąć wpadnięcia w pułapki zadłużenia.

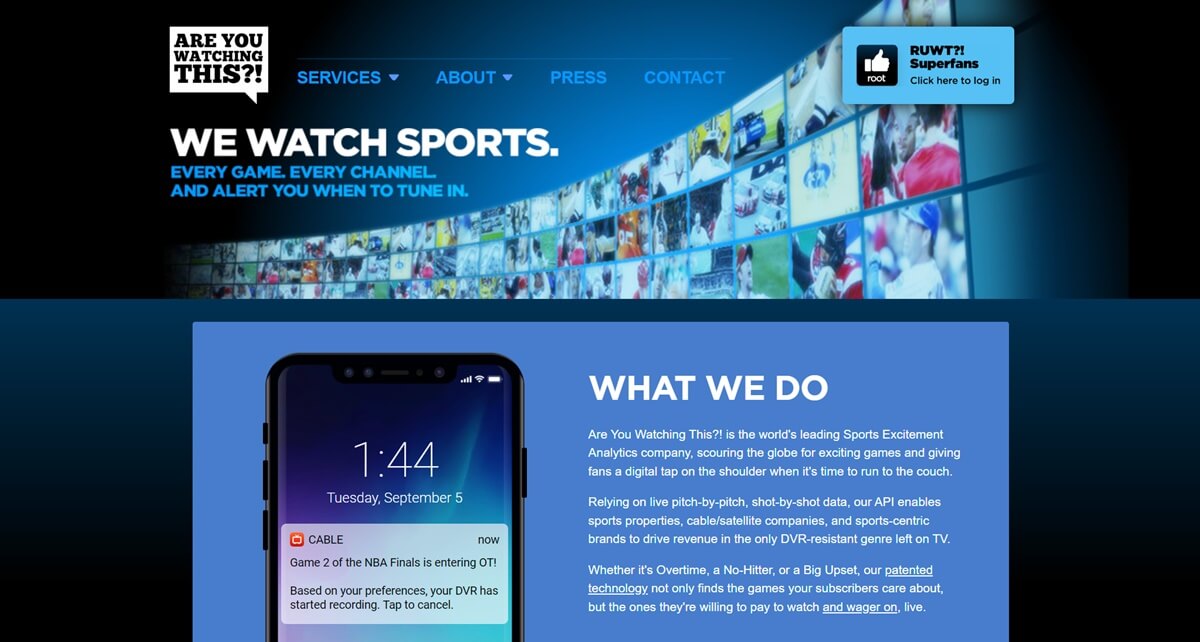

Przykład z życia wzięty: Czy to oglądasz?!

Kiedy w 2007 roku Mark Philip założył firmę zajmującą się analityką sportową w czasie rzeczywistym, kryzys finansowy dopiero się zaczynał.

Nie był w stanie zebrać pieniędzy tradycyjnymi drogami, więc korzystał z firmowych kart kredytowych, aby wesprzeć początkowy rozwój.

Jednak dopiero w 2013 roku Mark dokonał ostatniej spłaty karty kredytowej. Karty kredytowe mogą być pomocne w pokryciu krótkoterminowych kosztów, ale łatwo jest narobić długów.

Wskazówki dotyczące korzystania z firmowych kart kredytowych:

- Dokonuj terminowych płatności: Płać rachunki karty kredytowej na czas, aby zachować pozytywną historię kredytową i uniknąć opłat za zwłokę.

- Oddziel wydatki służbowe i osobiste: Oddziel wydatki służbowe i osobiste.Zdobądź dedykowaną firmową kartę kredytową, aby uniknąć nieporozumień i uprościć prowadzenie ksiąg rachunkowych oraz raportowanie podatkowe.

- Skorzystaj z ofert promocyjnych: Niektóre karty kredytowe oferują okres wprowadzający ze stawkami 0% na zakupy lub transfery salda.Może to być przydatne, jeśli zbliżają się znaczne wydatki biznesowe lub chcesz skonsolidować istniejące zadłużenie. Upewnij się tylko, że spłacisz saldo przed zakończeniem okresu promocyjnego.

4. Kredyty bankowe: tradycyjna droga finansowania

Kredyty dla firm to sprawdzony sposób na zabezpieczenie kapitału. W 2021 roku o kredyt ubiegało się 34% małych firm.

Kredyt bankowy zapewnia jednorazową kwotę, którą należy spłacić w określonym terminie, zwykle wraz z odsetkami.

Od tradycyjnych pożyczek terminowych po pożyczki Small Business Administration (SBA), każdy rodzaj kredytu bankowego służy innym celom.

Czynniki takie jak stopy procentowe i wymagania dotyczące zabezpieczeń odgrywają kluczową rolę w podejmowaniu decyzji, która opcja jest odpowiednia dla Twojej firmy.

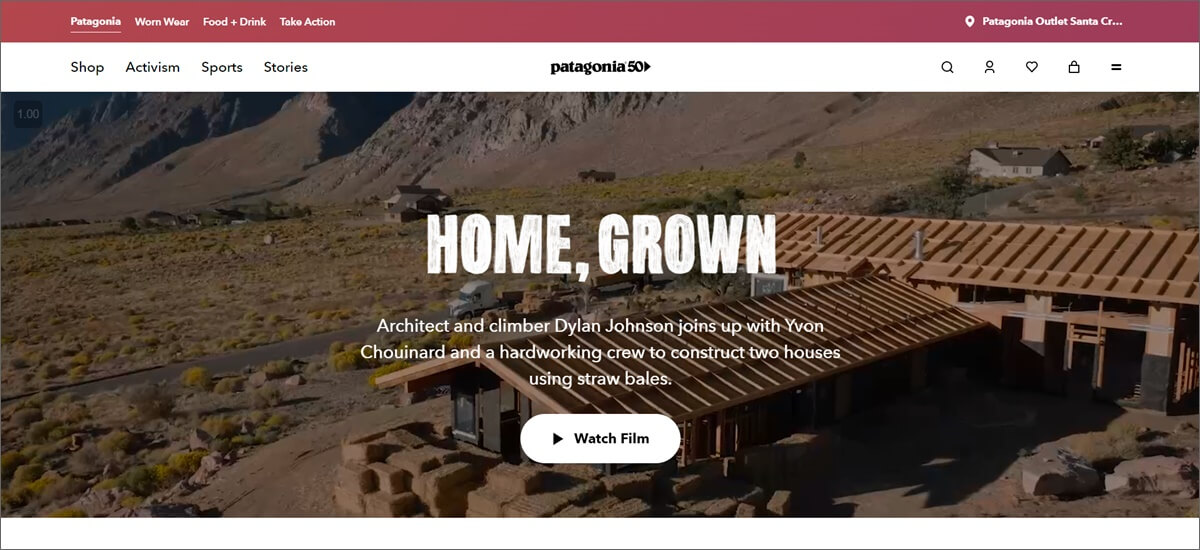

Przykład z życia wzięty: Patagonia

Patagonia jest doskonałym przykładem firmy, która wykorzystała pożyczki bankowe do napędzania swojej ekspansji. Na początku lat 90. znana firma produkująca odzież outdoorową doświadczyła znacznego wzrostu popytu na produkty.

Aby nadążyć za popytem i rozszerzyć swoją działalność, Patagonia szukała finansowania w formie kredytów bankowych.

Podejście firmy do pożyczek umożliwiło jej dalszy rozwój, pozostając wiernym swojej misji zrównoważonego rozwoju.

Ten przykład pokazuje, jak cenne dla firm mogą być pożyczki bankowe. Możesz finansować rozwój, zachowując własność i kontrolę.

Wskazówki dotyczące zabezpieczenia kredytu biznesowego w banku

- Popraw zdolność kredytową: Będziesz potrzebować dobrej oceny zdolności kredytowej i silnego profilu finansowego, aby zapewnić dobre stopy procentowe od pożyczkodawców.

- Bądź przygotowany: Zbierz wszystkie niezbędne dokumenty finansowe i przygotuj się na podanie informacji na poparcie swojego wniosku o pożyczkę.

- Pożyczaj odpowiedzialnie: Pożyczaj tylko to, czego potrzebujesz i miej solidny plan spłaty pożyczki w terminie.

5. Finansowanie społecznościowe: zamień wierzących w inwestorów

Crowdfunding to sposób na gromadzenie funduszy poprzez zbieranie niewielkich datków od wielu osób. Ten rodzaj finansowania działalności gospodarczej odbywa się zazwyczaj za pośrednictwem platform internetowych, takich jak Kickstarter .

Osoby wspierające finansowanie społecznościowe deklarują średnio 88 dolarów na projekt. Potrzebujesz więc wielu sponsorów, aby zebrać znaczne fundusze.

Istnieje kilka modeli crowdfundingu, m.in.:

- Finansowanie społecznościowe oparte na nagrodach: pojedyncze osoby wnoszą wkład w zamian za namacalną korzyść lub produkt.

- Finansowanie społecznościowe oparte na darowiznach: Wspierający nie oczekują niczego w zamian poza satysfakcją ze wsparcia sprawy lub projektu, w który wierzą. Powszechnie stosowane w celach charytatywnych i społecznych.

- Finansowanie społecznościowe oparte na akcjach: inwestorzy mogą uzyskać zwrot finansowy, jeśli firma odniesie sukces.

- Finansowanie społecznościowe oparte na pożyczkach: Ten rodzaj finansowania społecznościowego, znany również jako pożyczki społecznościowe, polega na tym, że osoby fizyczne pożyczają pieniądze w oczekiwaniu na spłatę wraz z odsetkami w miarę upływu czasu.

Każdy rodzaj finansowania społecznościowego służy innym celom. Wybór odpowiedniego typu zależy od charakteru Twojej firmy i celów kampanii zbierania funduszy.

Przykład z życia wzięty: Oculus Rift

Oculus Rift to wyjątkowa historia sukcesu w zakresie finansowania społecznościowego opartego na nagrodach.

W 2012 roku firma Oculus rozpoczęła kampanię na Kickstarterze, aby sfinansować rozwój swojego przełomowego zestawu słuchawkowego do wirtualnej rzeczywistości, Oculus Rift. Celem kampanii było zebranie 250 000 dolarów.

Obietnica wciągającego doświadczenia w wirtualnej rzeczywistości pobudziła wyobraźnię potencjalnych sponsorów. Kampania szybko nabrała rozpędu, w ciągu kilku godzin przekroczyła zakładany cel finansowy.

Do zakończenia kampanii na Kickstarterze Oculus zebrał ponad 2,4 miliona dolarów od ponad 9500 darczyńców.

Sukces kampanii przyciągnął dalsze inwestycje, co doprowadziło do przejęcia Oculus przez Facebooka za 2 miliardy dolarów w 2014 roku.

Wskazówki dotyczące prowadzenia udanej kampanii crowdfundingowej:

- Mądrze zaplanuj kampanię: Zaplanuj strategicznie rozpoczęcie kampanii.Weź pod uwagę trendy sezonowe i wydarzenia branżowe, które mogą mieć wpływ na Twoją kampanię.

- Wybierz odpowiednią platformę: przeszukaj platformy finansowania społecznościowego, aby znaleźć najlepsze miejsce na swoją kampanię.Weź pod uwagę bazę użytkowników, opłaty i inne czynniki.

- Zbuduj silną obecność w Internecie: rozpocznij budowanie swojej obecności w Internecie przed rozpoczęciem kampanii.Nawiąż kontakt z potencjalnymi darczyńcami za pośrednictwem mediów społecznościowych i innych kanałów, aby rozpropagować informacje.

6. Dotacje rządowe: uzyskaj wsparcie finansowe

Dotacje rządowe to pomoc finansowa udzielana na wsparcie start-upów i małych przedsiębiorstw. Zwykle wykorzystuje się je do wspomagania wzrostu gospodarczego w określonych branżach i tworzenia większej liczby miejsc pracy.

Obecnie 26 różnych agencji przyznających dotacje oferuje 2716 programów dotacyjnych.

W przeciwieństwie do pożyczek, środki te nie wymagają spłaty. Czyni to je atrakcyjną opcją dla przedsiębiorców poszukujących wsparcia finansowego bez zaciągania długów.

Ale nie ma czegoś takiego jak darmowy lunch.

Zapewnienie dotacji rządowej dla Twojego startupu nie jest łatwe. Każdy program ma unikalne kryteria kwalifikowalności. Proces składania wniosków może być również złożony i konkurencyjny.

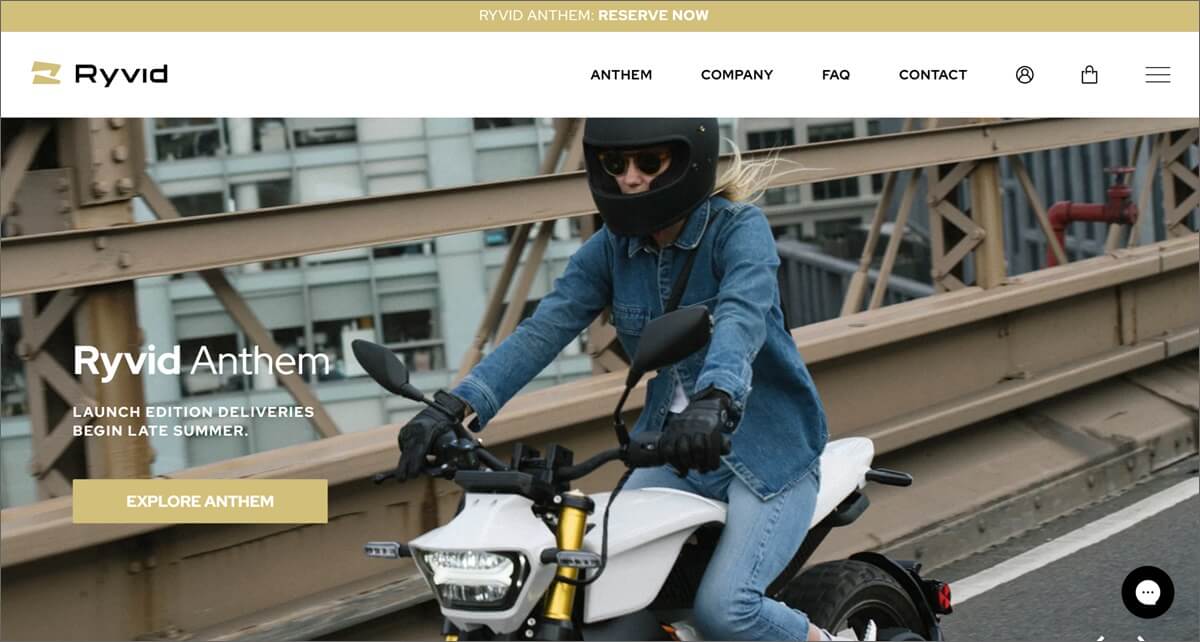

Przykład z życia wzięty: Ryvid

W 2022 roku firma Ryvid zajmująca się motocyklami elektrycznymi otrzymała od Kalifornii dotację w wysokości 20 mln dolarów.

Państwo chciało inwestować w transport czystej energii i wspierać wzrost liczby miejsc pracy. Ryvid spodziewa się, że w Kalifornii utworzy do 900 pełnoetatowych stanowisk pracy przy produkcji motocykli i akumulatorów litowych.

Wskazówki dotyczące poruszania się po dotacjach rządowych:

- Uważaj na wyjątkowe możliwości: subskrybuj biuletyny, takie jak Dotacje dla twórców Danielle Desir-Corbett, aby być na bieżąco z możliwościami dotacji.

- Sprawdź kryteria kwalifikowalności: Nie trać czasu i wysiłku na ubieganie się o stypendium, do którego się nie kwalifikujesz.

- Przygotuj solidną aplikację: Jasno określ swoje cele, sposób ich osiągnięcia i potencjalny wpływ projektu.Przedstaw dowody i dane na poparcie swoich twierdzeń.

- Bądź sumienny i cierpliwy: proces składania wniosków może zająć trochę czasu.Przygotuj się na czekanie i podjęcie dalszych działań w razie potrzeby.

7. Aniołowie biznesu: pozyskiwanie kapitału na start

Aniołowie biznesu zazwyczaj chcą inwestować w start-upy o wysokim potencjale wzrostu. Są to doświadczeni przedsiębiorcy, eksperci branżowi i odnoszący sukcesy ludzie biznesu, posiadający znaczny majątek.

Osoby te często odgrywają aktywną rolę w firmach, w które inwestują. Ponad 50% aniołów biznesu ma doświadczenie jako przedsiębiorcy.

Mogą zaoferować mentoring i cenne kontakty branżowe, które pomogą Ci odnieść sukces.

Musisz przygotować przekonującą ofertę, aby przyciągnąć potencjalnych inwestorów. Podziel się swoją historią i zaangażowaniem w sukces Twojego startupu.

Autentyczność i pasja mogą być czynnikiem X odróżniającym Twoją ofertę od reszty.

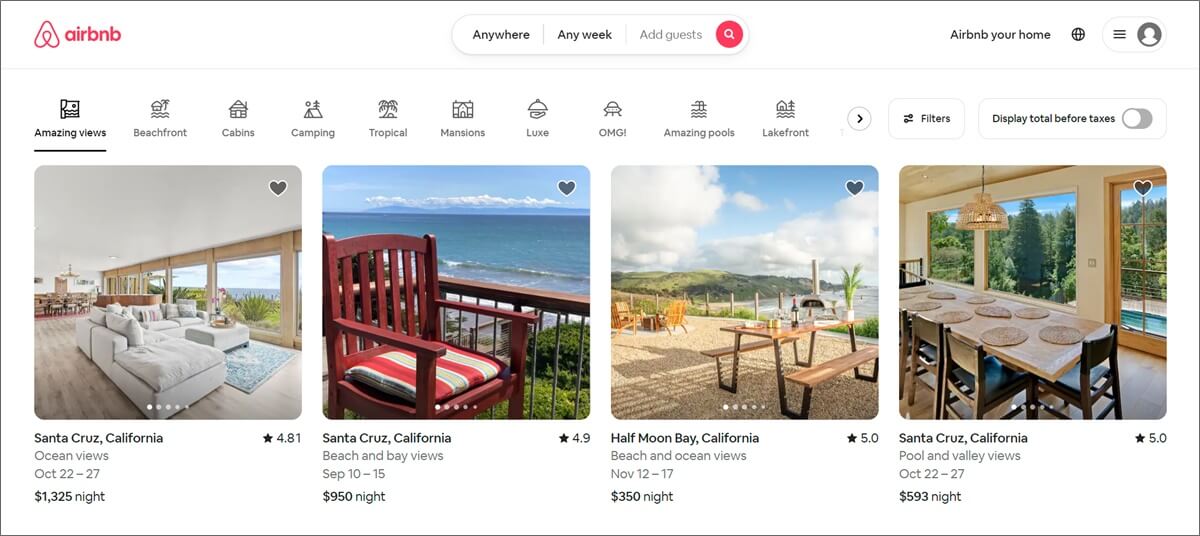

Przykład z życia wzięty: Airbnb

Airbnb to kultowy przykład wsparcia aniołów biznesu prowadzącego do ogromnego sukcesu.

W 2009 roku założyciele Airbnb, Brian Chesky i Joe Gebbia, starali się utrzymać na rynku platformę udostępniania zakwaterowania. Mieli przekonującą wizję, ale potrzebowali więcej środków, aby napędzać jej rozwój.

Wchodzi Paul Graham, anioł biznesu i współzałożyciel Y Combinator . Pod wrażeniem pasji założycieli i innowacyjnego podejścia Graham zainwestował 20 000 dolarów w Airbnb.

Dzięki wsparciu Grahama i kolejnych aniołów biznesu Airbnb prosperowało. Jest to obecnie zjawisko globalne zmieniające sposób, w jaki ludzie znajdują zakwaterowanie.

Wycena firmy wzrosła do miliardów, co czyni ją jednym z najbardziej udanych startupów w historii.

Wskazówki dla przyciągnięcia aniołów biznesu:

- Opowiedz fascynującą historię: przygotuj prezentację, która przedstawi Twoją wizję, problem, który rozwiązujesz, oraz wyjątkową wartość Twojego startupu.

- Zaprezentuj pasję i poświęcenie: wykaż swoje zaangażowanie i chęć uczenia się od doświadczonych inwestorów.

- Bądź wytrwały: znalezienie anioła biznesu nie jest łatwe.Poczuj się komfortowo w obliczu niepowodzeń i naciskaj dalej.

8. Kapitał wysokiego ryzyka: przyciąganie właściwych inwestorów

Firmy venture capital (VC) łączą pieniądze z różnych źródeł w celu utworzenia funduszy. Fundusze VC przeznaczone są do inwestowania w start-upy o wysokim potencjale wzrostu.

W przeciwieństwie do tradycyjnych pożyczek bankowych, inwestorzy kapitału wysokiego ryzyka chcą kapitału własnego w zamian za inwestycje.

Firmy VC zazwyczaj podejmują większe ryzyko niż tradycyjni pożyczkodawcy. Liczą na osiągnięcie znacznych zysków, jeśli startup odniesie sukces i znacząco się rozwinie. W 2022 r. średnia wielkość transakcji spółek zabezpieczonych kapitałem wysokiego ryzyka na etapie zalążkowym wyniosła 1,55 mln dolarów.

Aby przyciągnąć inwestycje ze strony firmy VC, musisz wykazać udowodniony popyt rynkowy i jasną ścieżkę wzrostu.

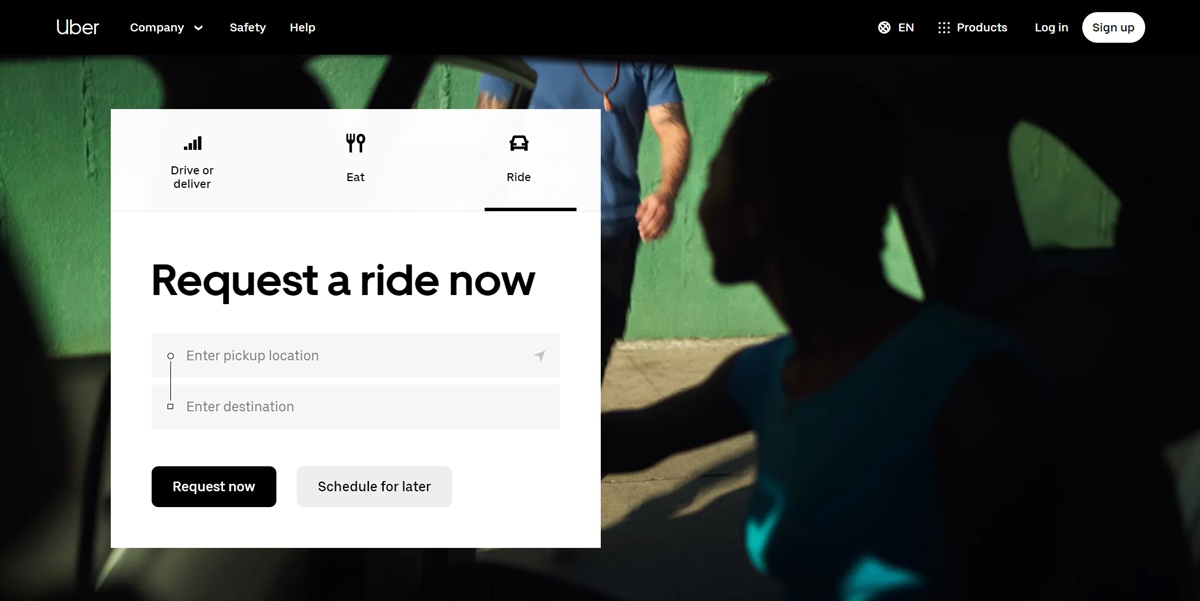

Przykład z życia wzięty: Uber

W 2011 roku gigant transportu pasażerskiego był obiecującym start-upem z ambitnymi planami rozwoju. Aby osiągnąć swoje wzniosłe cele, Uber wcześnie pozyskał od Benchmark Capital inwestycję w wysokości 11 milionów dolarów.

Benchmark Capital dostrzegł potencjał w przełomowym modelu biznesowym Ubera i rosnącym popycie na wygodne usługi transportu pasażerskiego.

To partnerstwo okazało się przełomowe. Uber szybko się rozwinął i stał się fenomenem na skalę światową.

Wskazówki, jak pozyskać firmy z kapitałem wysokiego ryzyka

- Wykaż przyczepność: Pokaż dowody popytu na rynku.Może to oznaczać rosnącą bazę użytkowników lub szybko rosnące wyniki sprzedaży.

- Podkreśl potencjał wzrostu: Miej jasną wizję skalowania i zaznaczenia swojej pozycji w swojej branży.Firmy VC inwestują w start-upy o wysokim potencjale i ambitne plany rozwoju.

- Negocjuj: nie lekceważ swojej wartości i nie sprzedawaj się nisko.

9. Kredyt handlowy: wykorzystanie relacji z dostawcami

Kredyt kupiecki to umowa finansowa zawarta pomiędzy kupującym a dostawcą. Dostawca udostępnia kupującemu warunki kredytowania, umożliwiając mu zakup towaru na kredyt i odroczenie płatności na później.

Pomaga to firmom w utrzymaniu zapasów na półkach. Mogą zaspokoić popyt, zachowując jednocześnie gotówkę na inne niezbędne wydatki.

Kredyt kupiecki ma kluczowe znaczenie dla gospodarki krajowej i światowej. Według Banku Światowego roczny wolumen krajowego i międzynarodowego kredytu handlowego sięga ponad 40% światowego PKB.

Będziesz musiał zbudować silne relacje z dostawcami, aby zabezpieczyć warunki kredytu kupieckiego. Nie jest to coś, co wielu dostawców oferuje kupującym po raz pierwszy.

Bardziej prawdopodobne jest, że uzyskasz kredyt kupiecki, jeśli dostawcy będą postrzegać Cię jako potencjalnie lukratywnego długoterminowego klienta.

Przykład z życia wzięty: Walmart i Procter & Gamble

Walmart opiera się na strategicznych umowach o kredyt handlowy z dostawcami takimi jak Procter & Gamble (P&G).

P&G rozszerza warunki kredytowania Walmartu, umożliwiając sprzedawcy utrzymanie poziomu zapasów bez nadwyrężania rezerw gotówkowych. Oznacza to, że Walmart może stale przechowywać na swoich półkach szeroką gamę produktów P&G.

W zamian Walmart zapewnia P&G stałego i dużej liczby klientów. P&G może mieć pewność co do swoich prognoz sprzedaży i efektywniej zarządzać procesami produkcji i dystrybucji.

Wskazówki dotyczące pielęgnowania relacji w zakresie kredytu kupieckiego:

- Zacznij od małej kwoty: jeśli dopiero zaczynasz działalność, zacznij od mniejszych zamówień, aby udowodnić niezawodność i zbudować zaufanie wśród dostawców.

- Wykazanie potencjału wzrostu: Przekonaj dostawców, że oferowanie warunków kredytu może przynieść obopólne korzyści poprzez podkreślenie silnego potencjału wzrostu.

- Buduj silne relacje: Walmart i P&G nie współpracowały blisko od pierwszego dnia.Wykazanie wiarygodności i zbudowanie partnerstwa wymaga czasu.

10. Faktoring i finansowanie faktur: zamień niezapłacone faktury w kapitał obrotowy

Faktoring i finansowanie faktur to rodzaje finansowania działalności, które mogą pomóc w zarządzaniu przepływami pieniężnymi. Możesz wykorzystać zaległe faktury klientów jako zabezpieczenie finansowania.

Istnieje kilka różnic pomiędzy faktoringiem a finansowaniem.

Dzięki faktoringowi zasadniczo sprzedajesz niezapłacone faktury klientów firmie zewnętrznej (faktorowi) ze zniżką. Faktor natychmiastowo przekaże kwotę gotówkową i odbierze płatność od klienta w momencie wymagalności faktury.

Z drugiej strony finansowanie faktur wykorzystuje zaległe faktury jako zabezpieczenie w celu zabezpieczenia odnawialnej linii kredytowej lub pożyczki ryczałtowej. Nadal będziesz odpowiadać za zbieranie płatności od klientów.

Jeśli nie chcesz, aby Twoi klienci wiedzieli o warunkach finansowania, istnieją poufne rozwiązania w zakresie dyskonta faktur.

Przykład z życia wzięty: Coca-Cola i Taulia

Coca-Cola ma tysiące dostawców i dystrybutorów na całym świecie. Zarządzanie tak ogromną siecią może powodować problemy z przepływem środków pieniężnych.

Coca-Cola zwróciła się do platformy finansowania faktur firmy Taulia, aby wzmocnić swoje relacje z dostawcami. Platforma Taulii umożliwiła Coca-Coli oferowanie swoim dostawcom opcji wcześniejszej płatności.

Dostawcy, którzy potrzebowali pomocy w zarządzaniu przepływami pieniężnymi, mogli uzyskać dostęp do szybszych płatności po obniżonej stawce.

Finansowanie za pomocą faktur pomogło firmie Coca-Cola poprawić relacje z dostawcami. Zdobyła reputację wspierającego partnera w łańcuchu dostaw.

Wskazówki dotyczące faktoringu i finansowania na podstawie faktur

- Dostawcy badań: W USA istnieją setki firm zajmujących się faktoringiem fakturowym.Zapoznaj się z dostępnymi opcjami i porównaj warunki i stawki przed podpisaniem jakiejkolwiek umowy.

- Przeczytaj drobnym drukiem: niektórzy pożyczkodawcy wymagają umów na minimalny okres i pobierają dodatkowe opłaty oprócz uzgodnionej stopy procentowej.

- Weź pod uwagę poufność: pozwoli Ci to zachować kontrolę nad procesem windykacji i utrzymać bezpośrednie relacje z klientami.

11. Finansowanie sprzętu: zwiększanie produktywności start-upów

Finansowanie sprzętu może pomóc firmom w uzyskaniu potrzebnych maszyn, technologii i sprzętu. Obejmuje alternatywne opcje finansowania, takie jak pożyczki krótkoterminowe, leasing sprzętu i plany ratalne.

Według badania kredytów biznesowych przeprowadzonego przez magazyn Forbes w 2023 r., zakup sprzętu jest drugim najpopularniejszym powodem ubiegania się o pożyczkę biznesową.

Może to być dobra opcja, jeśli Twój start-up potrzebuje sprzętu lub pojazdów do rozwoju. Możesz zdobyć wszystko, czego potrzebujesz do rozwoju, bez nadmiernego nadwyrężania kapitału obrotowego.

Istnieje wiele różnych typów finansowania sprzętu. Możesz wybierać spośród leasingu i komercyjnych hipotek na ruchomościach, a także wynajmu i pożyczek terminowych.

Przykład z życia wzięty: Computertrans

Computertrans jest wiodącym dostawcą usług logistycznych w Australii. W 2019 r. odkryli, że przepływy pieniężne nie nadążają za wzrostem.

Computertrans musiał rozbudować swoją flotę pojazdów, aby sprostać wymaganiom klientów, ale nie miał środków pieniężnych, aby to zrealizować.

Finansowanie sprzętu umożliwiło im zakup potrzebnych pojazdów bez płacenia z góry pełnej ceny zakupu. Pożyczkodawca początkowo zapłacił za nową flotę, a Computertrans dokonywał miesięcznych spłat.

Wskazówki, jak najlepiej wykorzystać finansowanie sprzętu

- Oceń swoje potrzeby sprzętowe: Unikaj finansowania niepotrzebnego lub nadmiernego sprzętu.

- Zrozum swój budżet: oblicz, ile możesz sobie pozwolić na wygodną spłatę co miesiąc, bez nadwyrężania przepływu środków pieniężnych.

- Rozglądaj się za najlepszymi stawkami: Porównaj stawki różnych pożyczkodawców, aby zapewnić finansowanie na najkorzystniejszych warunkach.

Wybór odpowiedniego rodzaju finansowania początkowego dla Twojej dodatkowej działalności

Możliwości finansowania nowych firm jest mnóstwo. Każdy z nich ma swoje unikalne zalety i względy.

Dokładnie oceń swoje potrzeby finansowe i tolerancję na ryzyko. Wybierając najbardziej odpowiednią opcję finansowania, ważne jest również, aby skupić się na celach długoterminowych.

Prawdopodobnie będziesz potrzebować zestawu środków finansowych, aby pokryć swoje długoterminowe i krótkoterminowe potrzeby finansowe. Zrównoważone podejście może pomóc w ograniczeniu ryzyka i optymalizacji strategii finansowej.

***************

Ogromne podziękowania dla George'a Drennana za pomoc w badaniach i przygotowaniu tego posta! George jest niezależnym pisarzem i ekspertem we wszystkich sprawach związanych z biznesem. Jego pasją jest wyjaśnianie zawiłości finansów i pomaganie ludziom w uzyskiwaniu dostępu do informacji, które mogą wykorzystać do poprawy ich życia.