Przewodnik po zgodności z prawem dla start-upów Fintech w Indiach

Opublikowany: 2023-01-23Financial Technology lub w skrócie Fintech, to innowacja technologiczna rozszerzająca dostarczanie usług finansowych z tradycyjnych metod. Fintech usprawnia i automatyzuje działania finansowe, takie jak inwestowanie i handel na rynkach finansowych za pomocą smartfonów, kupowanie kryptowalut online itp. Dlatego firmy fintech to te, które świadczą usługi finansowe, usługi zarządzania finansami i planowania finansowego osobom fizycznym lub podmiotom za pośrednictwem platformy cyfrowej.

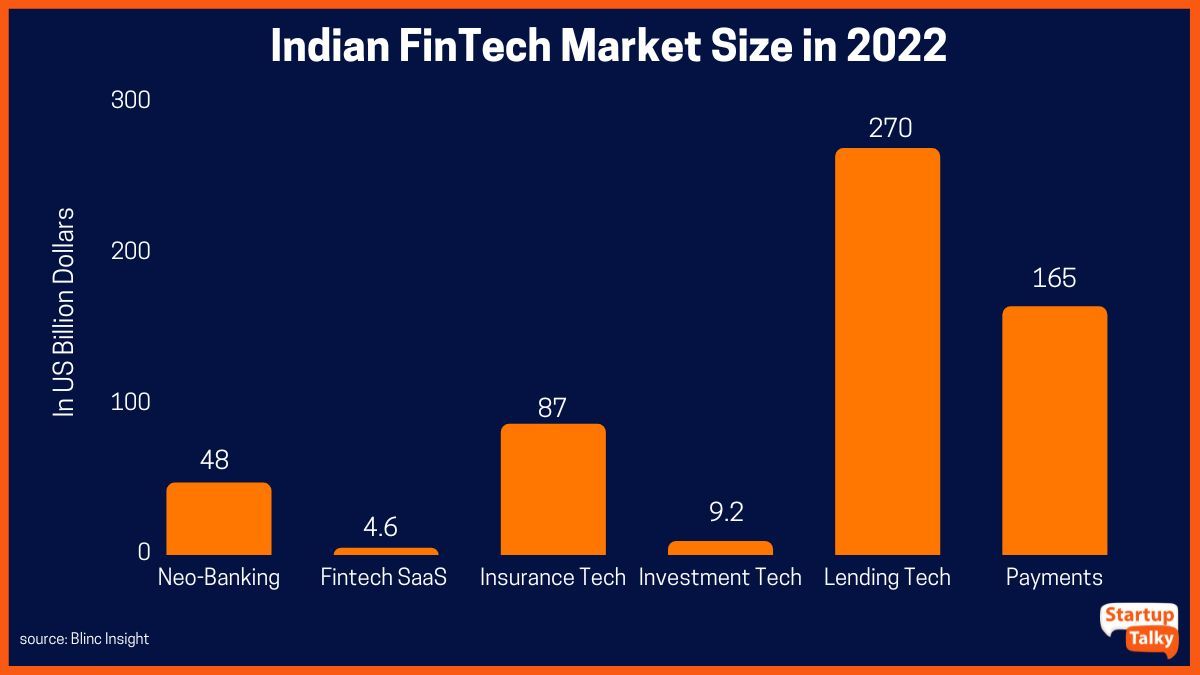

Zgodnie z raportem Blinc Invest indyjski rynek fintech jest trzecim co do wielkości na świecie z wyceną na 31 miliardów dolarów. Wsparcie rządu Indii dla cyfryzacji, wzrost liczby obywateli obeznanych z technologią, rosnąca liczba użytkowników mobilnych, budowa sieci cyfrowych i usprawnienie procesów finansowych przyczyniły się do szybkiego rozwoju sektora fintech w kraju.

Rodzaje usług świadczonych przez start-upy Fintech

Inna struktura biznesowa startupu Fintech

Firma jednoosobowa (OPC)

Spółka z ograniczoną odpowiedzialnością (LLP)

Prywatna spółka z ograniczoną odpowiedzialnością (PLC)

Zgodność prawna dla start-upu Fintech

Bramy płatnicze

Ochrona danych

Agregatorzy ubezpieczeń Fintech

Portfele cyfrowe

Platformy pożyczkowe

Dlaczego konieczna jest silna zgodność?

Rodzaje usług świadczonych przez start-upy Fintech

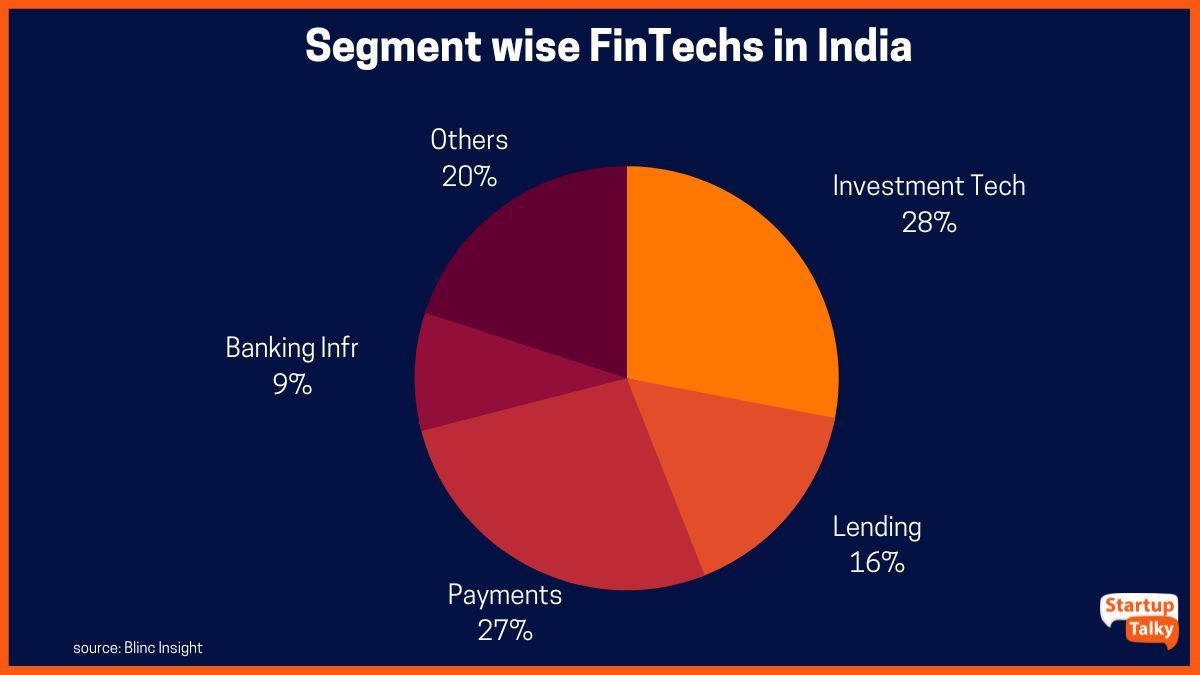

Sprzyjający ekosystem w Indiach stanowi doskonałą okazję dla sektora fintech do dalszego rozwoju. Firmy Fintech w Indiach świadczą głównie usługi w czterech głównych kategoriach:

- Usługi płatności i przekazów pieniężnych, takie jak e-portfele i płatności mobilne

- Pożyczki peer-to-peer (pożyczki P2P)

- Usługi bankowości detalicznej — w tym usługi między konsumentem a przedsiębiorstwem (C2B) i między przedsiębiorstwem a konsumentem (B2C)

- Osobiste usługi konsultacyjne w zakresie oszczędności i finansów

Struktury biznesowe startupu Fintech

Startupem fintech może być dowolny z poniższych:

Firma jednoosobowa (OPC)

Zgodnie z ustawą o spółkach indyjskich z 2013 r., sekcja 3 ust. 1 lit. c), jedna osoba może założyć spółkę w celu zgodnym z prawem. W przypadku, gdy właścicielem jest jednoosobowy podmiot, który chce prowadzić działalność gospodarczą, jest to dobra opcja.

Spółka z ograniczoną odpowiedzialnością (LLP)

Spółka, w której odpowiedzialność wobec wspólników jest ograniczona do ich udziałów, nazywana jest spółką z ograniczoną odpowiedzialnością.

Prywatna spółka z ograniczoną odpowiedzialnością (PLC)

W tego typu konfiguracji firma jest traktowana jako odrębny podmiot od właścicieli z własnymi prawami i obowiązkami. Właściciele, dyrektorzy i akcjonariusze nie ponoszą osobistej odpowiedzialności wobec wierzycieli. Dla startupów fintech w Indiach jest to najbardziej preferowana struktura formacji.

Zgodność prawna dla start-upu Fintech

Charakter działalności firmy fintech sprawia, że jest ona obarczona wysokim ryzykiem i bardzo ściśle związana z ramami prawnymi. Stąd lista wymogów prawnych i zgodności związanych z prowadzeniem startupu fintech w Indiach jest długa i szczegółowa. Sytuacja komplikuje się jeszcze bardziej, ponieważ większość firm fintech oferuje swoim klientom różnorodne usługi. Kilka ważnych zgodności prawnych to:

Bramy płatnicze

Wszystkie bramki płatnicze i agregatory płatności są pośrednikami ułatwiającymi płatności online zgodnie z okólnikiem w sprawie wytycznych dotyczących regulacji agregatorów płatności i bramek płatniczych, 2020. Interakcje dotyczące agregatorów płatności i bramek płatniczych muszą odbywać się za pośrednictwem banku między bramką płatniczą a bramką płatniczą Bank Rezerw Indii (RBI). Wynika to z faktu, że bramki płatnicze zazwyczaj spełniają określone wymagania dotyczące ochrony i zabezpieczania transakcji cyfrowych, takie jak Payment Card Industry Data Protection Standard (PCI DSS). Jest to niezbędny krok w celu zabezpieczenia transakcji cyfrowych.

Ochrona danych

Firmy finansowe, ze względu na charakter swojej działalności, zbierają i mają dostęp do danych osobowych i wrażliwych swoich klientów. To automatycznie nakłada na nich obowiązek przestrzegania Ustawy o technologii informacyjnej z 2000 r. i odpowiednich przepisów, takich jak zasady IT (rozsądne praktyki i procedury bezpieczeństwa oraz wrażliwe dane osobowe lub informacje) z 2011 r. („Zasady SPDI”). Chroni to dane, zarządza i zgłasza naruszenia bezpieczeństwa oraz pozwala uniknąć komplikacji prawnych. Procedury prawne zabraniają podmiotom korporacyjnym ujawniania jakichkolwiek poufnych danych, które otrzymały od dostawcy informacji, z zastrzeżeniem pewnych wyjątków.

Agregatorzy ubezpieczeń Fintech

Agregatorzy ubezpieczeniowi są zarządzani i regulowani przez Indyjski Urząd Regulacji i Rozwoju Ubezpieczeń (IRDAI) Insurance Web Agregators Regulations, 2017. Te agregatory ubezpieczeniowe dostarczają informacji o różnych produktach ubezpieczeniowych zgodnie z przepisami IRDAI.

Portfele cyfrowe

Startup fintech świadczący usługi e-portfela lub portfela mobilnego musi spełniać wymagania KYC (Know Your Customer). Specyfikacje KYC zostały przedstawione przez RBI w „Głównym kierunku – Kierunek Poznaj swojego klienta (KYC) 2016” oraz „Wytycznych dotyczących przedpłaconych instrumentów płatniczych”.

Platformy pożyczkowe

Platformy pożyczkowe podlegają Master Directions – NBFC – Peer to Peer Lending Platform (Reserve Bank) Directions, 2017. Mówi się, że platformy pożyczkowe posiadające licencję P2P NBFC muszą obowiązkowo publikować domyślne stawki platformy na swojej stronie internetowej. Muszą również dostarczać pożyczkodawcom i pożyczkobiorcom odpowiednich informacji, aby umożliwić im podejmowanie jasnych i świadomych decyzji.

Oprócz wyżej wymienionych zgodności prawnych dla startupów Fintech w Indiach, inne regulacje i zgodności obejmują:

- Rejestracja podatku od towarów i usług

- Tworzenie i zarządzanie umowami prawnymi

- Ochrona praw własności intelektualnej (PWI).

- Ustawa o technologii informacyjnej i zgodność z przepisami

- Regulacje Rady Papierów Wartościowych i Giełd Indii (SEBI).

- Regulamin RBI

- Wytyczne National Payments Corporation of India (NCPI).

Dlaczego konieczna jest silna zgodność?

Indyjski sektor start-upów Fintech szybko się rozwija, wykorzystując nowe i wschodzące technologie, takie jak sztuczna inteligencja, uczenie maszynowe, blockchain itp., Aby zapewnić szybsze i wydajniejsze usługi finansowe. Obejmuje to również fakt, że firmy fintech mają dostęp do danych o bardzo wrażliwym charakterze. Potrzeba silnej zgodności polega przede wszystkim na ochronie tych danych przed niewłaściwym wykorzystaniem, a także na zapewnieniu, że firmy fintech działają zgodnie z przepisami prawa.

Wniosek

Proces uruchamiania nowej firmy fintech jest skomplikowany. Jednak nie można wystarczająco podkreślić ogromnego znaczenia przestrzegania przepisów prawnych i przepisów indyjskiej polityki fintech. Pomaga to uniknąć wszelkich przyszłych komplikacji prawnych, a jednocześnie umożliwia wschodzącym graczom skorzystanie z wszelkich zachęt lub korzyści rządowych, które są udostępniane dla tego sektora.

Często zadawane pytania

Jakie przepisy mają zastosowanie do firm fintech w Indiach?

Różne przepisy regulujące sektor FinTech w Indiach są

- Ustawa o systemach płatności i rozliczeń z 2007 r

- Ustawa o spółkach z 2013 r

- Ustawa o ochronie konsumentów, 2019

- Ustawa o zapobieganiu praniu pieniędzy z 2002 r

- Ustawa o technologii informacyjnej z 2000 r

- Zasady Banku Rezerw Indii

- Ustawa ubezpieczeniowa z 1938 r

Czy fintechy działają bez licencji?

RBI zezwala firmom Fintech w Indiach na uzyskanie licencji NBFC.

Czy firmy fintech są regulowane przez RBI?

Bank Rezerw Indii, znany również jako RBI, jest najważniejszym organem finansowym kraju odpowiedzialnym za regulację firm fintech i innych instytucji finansowych.

Czy fintech to NBFC?

Firmy Fintech mogły nie odnieść sukcesu w uzyskaniu licencji pożyczkodawcy niebędącego bankiem od Banku Rezerw Indii po trzech miesiącach zaangażowania i dyskusji.