Strategie: jak obliczyć dożywotnią wartość klienta

Opublikowany: 2023-07-25Niezależnie od tego, czy jesteś właścicielem małej firmy, przedsiębiorcą zajmującym się handlem elektronicznym, czy specjalistą od marketingu, zrozumienie sposobu obliczania wartości klienta w ciągu całego życia ma kluczowe znaczenie dla Twojego sukcesu. Według badań maksymalizacja wartości obecnych klientów może zwiększyć zyski nawet o 95%.

Ta statystyka podkreśla znaczenie nie tylko pozyskiwania nowych klientów, ale także pielęgnowania i zatrzymywania istniejących. Jak określić tę kluczową statystykę przy wszystkich dostępnych obecnie danych i wskaźnikach?

W tym wpisie na blogu zagłębimy się w pojęcie wartości życiowej klienta (CLV), dlaczego jest to niezbędne dla Twojej strategii biznesowej i przedstawimy wskazówki krok po kroku , jak obliczyć wartość klienta w ciągu całego życia .

Przyjrzymy się różnym metodom obliczania, od prostych średnich po bardziej złożone modele predykcyjne, które uwzględniają takie czynniki, jak współczynnik rezygnacji i stopy dyskontowe. Więc zacznijmy!

Spis treści:

- Zrozumienie wartości klienta w czasie (CLV)

- Znaczenie obliczania wartości życiowej klienta

- Wspieranie rozwoju firmy poprzez obliczanie CLV

- Wykorzystanie CLV do poprawy obsługi klienta i projektowania programów lojalnościowych

- Jak obliczyć wartość życiową klienta

- Obliczanie CLV na poziomie firmy

- Obliczanie CLV na poziomie segmentu

- Obliczanie CLV na poziomie indywidualnym

- Predykcyjne i tradycyjne obliczanie wartości życiowej klienta

- Tradycyjna metoda obliczania CLV

- Różnice między predykcyjnymi a tradycyjnymi metodami obliczania Clv

- Strategiczne wykorzystanie obliczeń wartości życiowej klienta

- Wykorzystanie CLV do optymalizacji marketingu

- Przewidywanie i zmniejszanie współczynnika rezygnacji

- Znalezienie luk w doświadczeniu przy wysokich kosztach

- Wskazówki, jak wydłużyć średni czas życia klienta

- Budowanie programu lojalnościowego

- Zapewnienie wyjątkowej obsługi klienta

- Często zadawane pytania dotyczące sposobu obliczania wartości klienta w ciągu całego życia

- Jaki jest najlepszy sposób obliczania wartości życia klienta?

- Jak obliczyć wartość życia LTV?

- Jak obliczyć lata życia klienta?

- Wniosek

Zrozumienie wartości klienta w czasie (CLV)

Koncepcja wartości życiowej klienta , czyli CLV, jest krytycznym wskaźnikiem dla firm.

Ta miara wskazuje całkowity przychód, jakiego Twoja firma może oczekiwać z jednego konta klienta przez cały czas trwania ich relacji z Tobą.

Kluczowym elementem zrozumienia tej wartości jest uwzględnienie nie tylko wydatków klientów, ale także przewidywanie średniej długości życia klientów w ramach ekosystemu Twojej firmy.

podkreśla jedną kluczową kwestię: pozyskanie nowych klientów kosztuje zwykle pięć razy więcej niż utrzymanie dotychczasowych.

Już sam ten fakt pokazuje, dlaczego tak ważne jest skupienie się na poprawie zarówno wskaźników utrzymania klientów, jak i ogólnego doświadczenia.

Potrzebujemy strategii zaprojektowanych specjalnie z myślą o zachęcaniu do powtarzania transakcji, wspieraniu lojalności wśród naszych najcenniejszych klientów.

Zasadniczo powinniśmy dążyć do wydłużenia oczekiwanej długości życia każdej osoby w ramach społeczności naszej marki.

Dalej – przyjrzyjmy się, dlaczego obliczanie CLV ma tak duże znaczenie dla każdej skutecznej strategii marketingowej.

Znaczenie obliczania wartości życiowej klienta

Zrozumienie, jak ważne jest mierzenie wartości życiowej klienta, zmienia reguły gry dla firm.

Ten kluczowy wskaźnik pomaga zidentyfikować najbardziej wartościowych klientów, umożliwiając dostosowanie ofert i skuteczne zwiększenie lojalności klientów.

Podkreśla, że obliczając CLV, firmy mogą zmniejszyć swoje ogólne wydatki na marketing.

Skoncentrowanie się na poprawie wskaźników utrzymania klientów zamiast inwestowania wyłącznie w koszty pozyskania nowych klientów często skutkuje wyższą rentownością.

Wspieranie rozwoju firmy poprzez obliczanie CLV

Określenie, ile przeciętny klient wydaje na Twoją markę w oczekiwanym okresie życia, daje wgląd w całkowity potencjał przychodów z każdej relacji z klientem.

Dane te umożliwiają strategiczną alokację zasobów w celu utrzymania obecnych klientów, którzy wnoszą znacznie większy wkład w zyski firmy.

Badanie przeprowadzone przez Harvard Business Review ujawnia, że zwiększenie CLV zwiększa zyski od 25% do oszałamiających 95%.

Wykorzystanie CLV do poprawy obsługi klienta i projektowania programów lojalnościowych

Obliczenie średniej sprzedaży na transakcję lub częstotliwości zakupów pozwala nie tylko zrozumieć nawyki zakupowe, ale także przewidzieć przyszłe wzorce zachowań. Wiedzę tę można wykorzystać jako dźwignię przy projektowaniu spersonalizowanych doświadczeń lub uruchamianiu ukierunkowanych programów lojalnościowych.

Cel jest prosty: zachęcanie do powtarzania transakcji, przy jednoczesnym wspieraniu silniejszych relacji między markami i lojalnymi klientami.

Rozumiejąc, które segmenty przynoszą wysokie zwroty w czasie (CLTV), marketerzy uzyskują wgląd potrzebny do podejmowania mądrych decyzji dotyczących tego, gdzie inwestować wysiłki, aby zmaksymalizować zwrot z inwestycji w perspektywie długoterminowej – co ostatecznie prowadzi do poprawy wydajności całej firmy na wszystkich poziomach operacji, w tym działów sprzedaży i serwisu.

Jak obliczyć wartość życiową klienta

Zrozumienie sposobu obliczania wartości klienta w czasie (CLTV) jest niezbędne dla każdej firmy.

Ten wskaźnik zapewnia wgląd w średni przychód, jakiego Twoja firma może oczekiwać z jednego konta klienta w trakcie ich relacji z Tobą.

Obliczanie CLV na poziomie firmy

Aby obliczyć CLV na poziomie firmy, zacznij od określenia średniej wartości zakupów i częstotliwości zakupów Twoich klientów.

Pomnóż średnią wartość zakupów i częstotliwość zakupów klientów, aby uzyskać całkowity roczny przychód na osobę. Example.com zawiera pomocne wskazówki dotyczące obliczania CLV na poziomie całej firmy i segmentu.

Obliczanie CLV na poziomie segmentu

Możesz także mierzyć czas życia klienta na poziomie segmentu. Obejmuje to grupowanie podobnych klientów na podstawie cech takich jak dane demograficzne lub zachowania zakupowe, a następnie obliczanie ich odpowiednich średnich wartości i częstotliwości zakupów.

Wpis na blogu Neila Patela na temat strategii segmentacji, example.com, wyjaśnia to szczegółowo.

Obliczanie CLV na poziomie indywidualnym

Aby określić CLV na poziomie indywidualnym, należy wziąć pod uwagę określone zachowania konsumentów, takie jak powtarzające się wzorce biznesowe lub reakcje na programy lojalnościowe. Przydatne może być tutaj narzędzie takie jak example.com, które specjalizuje się w analityce behawioralnej.

Zasadniczo zrozumienie każdego aspektu pomiaru długości życia klienta pomaga poprawić ogólne wskaźniki retencji przy jednoczesnym obniżeniu kosztów pozyskiwania. To z kolei poprawia rentowność w czasie, ponieważ lojalni klienci zwykle wydają więcej niż nowi – prowadzi nas to do następnego punktu dyskusji: predykcyjne a tradycyjne metody kalkulacji.

Predykcyjne i tradycyjne obliczanie wartości życiowej klienta

Jeśli chodzi o pomiar czasu życia klienta, firmy mają dwie podstawowe metody: predykcyjną i tradycyjną.

Podejście predykcyjne wykorzystuje modele oparte na sztucznej inteligencji do przewidywania zachowań klientów na podstawie danych z przeszłości.

Ta metoda uwzględnia prognozy rezygnacji, aby uzyskać dokładniejsze prognozy dotyczące tego, jak długo klienci pozostaną z Twoją marką i ile prawdopodobnie wydadzą w oczekiwanym okresie życia.

Tradycyjna metoda obliczania CLV

Natomiast tradycyjny sposób obliczania CLV jest nieco prostszy, ale mniej dynamiczny. Polega na wykorzystaniu historycznych danych zbiorczych, takich jak marża brutto na okres użytkowania, stopa retencji i stopa dyskontowa.

Marża brutto na długość życia — odnosi się do całkowitego zysku, jaki firma zarabia na przeciętnym kliencie przez cały okres ich współpracy po odjęciu bezpośrednich kosztów związanych z ich obsługą.

Wskaźnik retencji – odsetek klientów, którzy kontynuują współpracę z Tobą w czasie w porównaniu z tymi, którzy przestają.

Stopa dyskontowa – koncepcja finansowa stosowana w analizie przepływów pieniężnych, która uważa, że pieniądze dostępne teraz są warte więcej niż taka sama kwota w przyszłości ze względu na ich potencjalną zdolność do zarobkowania.

Różnice między predykcyjnymi a tradycyjnymi metodami obliczania Clv

Precyzja: Chociaż oba podejścia mogą dostarczyć przydatnych informacji na temat wzorców zachowań Twoich cennych klientów; modele predykcyjne generalnie oferują większą precyzję, ponieważ wykorzystują zaawansowane techniki statystyczne.

Wymagania dotyczące danych: Modelowanie predykcyjne wymaga szczegółowych danych na poziomie transakcji, podczas gdy tradycyjne obliczenia mogą być wykonywane przy użyciu statystyk podsumowujących na poziomie kohorty lub segmentu.

Przypadki użycia taktycznego i strategicznego: dzięki swojemu przyszłościowemu charakterowi predykcyjne obliczenia CLV mogą pomóc w podejmowaniu strategicznych decyzji, takich jak alokacja budżetu w różnych kanałach marketingowych. W przeciwieństwie do tego, jeśli celem jest po prostu zrozumienie tego, co wydarzyło się w przeszłości (np. które strategie były najbardziej skuteczne), wówczas tradycyjne obliczenia CLV mogą wystarczyć.

Key Takeaway: Obliczanie przewidywanej wartości klienta w czasie (CLV) wykorzystuje algorytmy uczenia maszynowego do przewidywania przyszłych zachowań, dostarczając dokładniejszych prognoz. Tradycyjne obliczanie CLV jest prostsze, ale mniej dynamiczne, przy użyciu historycznych danych zagregowanych. Modele predykcyjne oferują większą precyzję i wymagają szczegółowych danych na poziomie transakcji, podczas gdy tradycyjne obliczenia można wykonywać za pomocą statystyk podsumowujących. Predykcyjne CLV jest przydatne do podejmowania strategicznych decyzji, podczas gdy tradycyjne CLV wystarcza do zrozumienia przeszłych wyników.

Strategiczne wykorzystanie obliczeń wartości życiowej klienta

Po obliczeniu wartości klienta w czasie (CLV) następnym krokiem jest strategiczne wykorzystanie tych danych. Rozumiejąc, ile każdy klient wnosi do Twojego całkowitego dochodu, możesz podejmować decyzje dotyczące kosztów reklamy, wydatków na pozyskanie klientów i innych strategicznych inwestycji w oparciu o potwierdzoną wiedzę.

Wykorzystanie CLV do optymalizacji marketingu

Średnia sprzedaż na istniejącego klienta stanowi punkt odniesienia przy określaniu rozsądnych wydatków marketingowych. Znajomość oczekiwanej długości życia klientów pomaga w efektywnej alokacji zasobów w różnych kanałach lub kampaniach.

Takie podejście gwarantuje, że każdy dolar wydany na reklamę przyniesie maksymalny zwrot dzięki dotarciu do cennych klientów, którzy prawdopodobnie przyniosą powtórne transakcje.

Przewidywanie i zmniejszanie współczynnika rezygnacji

Wyższy CLV często wskazuje na lepszą lojalność klientów, co przekłada się na niższe wskaźniki rezygnacji. Ale nie wystarczy po prostu obliczyć CLV; firmy powinny również śledzić zmiany w czasie za pomocą narzędzi takich jak analiza kohortowa.

Jeśli nastąpi nieoczekiwany spadek wartości CLV w niektórych kohortach lub segmentach, może to oznaczać wzrost współczynnika rezygnacji, który wymaga natychmiastowej uwagi zespołu.

Znalezienie luk w doświadczeniu przy wysokich kosztach

(CX) odgrywa znaczącą rolę w utrzymywaniu długotrwałych relacji z klientami. Korelując wskaźniki CX, takie jak Net Promoter Score (NPS) z CLV na poziomie indywidualnym, firmy mogą identyfikować kosztowne luki, w których ulepszenia mogą znacznie zwiększyć retencję.

Rosnące zarobki firmy dzięki projektowi nowych doświadczeń

Innowacyjne doświadczenia okazały się skuteczne zarówno w zwiększaniu początkowej sprzedaży, jak i zachęcaniu do powtórnych zakupów. Na przykład programy mogą zwiększać współczynniki konwersji, podczas gdy usługi subskrypcyjne zachęcają do stałego zaangażowania.

Aby dowiedzieć się więcej o tych strategiach, zapoznaj się z zasobami dostarczonymi przez ekspertów, takich jak [Imię i nazwisko eksperta].

Wskazówki, jak wydłużyć średni czas życia klienta

Wydłużenie średniej długości życia klienta wymaga strategicznych wysiłków w różnych obszarach Twojej firmy.

Kluczem jest skupienie się na dostarczaniu wyjątkowej wartości i rozwijaniu solidnych relacji biznesowych z każdym istniejącym klientem, co może znacznie poprawić wskaźniki utrzymania klientów.

Budowanie programu lojalnościowego

Dobrze zorganizowany program lojalnościowy może zachęcić klientów do ponownego zakupu, zwiększając w ten sposób oczekiwaną długość życia z Twoją marką. Rada Rozwoju Biznesu Forbes podkreśla skuteczność takich programów dla firm dążących do poprawy ich średniej życiowej wartości na klienta.

Programy lojalnościowe nie tylko zachęcają do zakupów, ale także poprawiają ogólne wrażenia klientów, sprawiając, że czują się oni docenieni i docenieni. To poczucie uznania zachęca ich do pozostania lojalnymi przez cały czas.

Zapewnienie wyjątkowej obsługi klienta

W epoce, w której konsumenci mają niezliczone opcje dostępne na wyciągnięcie ręki, zapewnienie najwyższej jakości obsługi klienta nigdy nie było tak ważne dla utrzymania wartościowych klientów i wydłużenia ich średniego czasu życia z Twoją marką. Badanie przeprowadzone przez SuperOffice pokazuje, w jaki sposób doskonała obsługa prowadzi bezpośrednio do wzrostu lojalności wśród klientów.

Aby konsekwentnie zapewniać gwiezdne wsparcie:

- Stwórz wiele kanałów, za pośrednictwem których klienci mogą się kontaktować, gdy potrzebują pomocy lub informacji o oferowanych przez Ciebie produktach lub usługach,

- Szybko odpowiadaj na zapytania zgłaszane przez użytkowników,

- Okazuj empatię wobec wszelkich problemów, których doświadczają klienci, wykorzystując skuteczne umiejętności komunikacyjne, które sprawiają, że czują się rozumiani i szanowani jako część procesu rozwiązania,

- Last but not least: Nieustannie szkol wszystkich członków zespołu w zakresie interakcji z klientami, aby byli odpowiednio wyposażeni do skutecznego radzenia sobie z różnymi scenariuszami, przy jednoczesnym zachowaniu wysokiego poziomu profesjonalizmu podczas rozmów prowadzonych między nimi a potencjalnymi klientami.

Często zadawane pytania dotyczące sposobu obliczania wartości klienta w ciągu całego życia

Jaki jest najlepszy sposób obliczania wartości życia klienta?

Najskuteczniejsza metoda polega na wykorzystaniu danych o średniej wartości zakupów, częstotliwości i długości życia. Następnie mnożysz te liczby, aby określić swój CLV.

Jak obliczyć wartość życia LTV?

LTV oblicza się, mnożąc średnią wartość zakupów przez średni wskaźnik częstotliwości zakupów, a następnie przez średni czas życia klienta.

Jak obliczyć lata życia klienta?

Aby oszacować czas życia klienta w latach, przeanalizuj jego wzorce zakupowe w czasie. Zobacz, kiedy po raz pierwszy zostali klientami i jak często robią zakupy.

Wniosek

Obliczanie życiowej wartości klienta nie jest już zagadką. :żarówka:

Teraz opanowałeś koncepcję i jej znaczenie w strategii biznesowej.

Od zrozumienia podstaw po nurkowanie w modelach predykcyjnych — masz wszystkie narzędzia niezbędne do dokładnych obliczeń.

Siła tego wskaźnika polega nie tylko na jego znajomości, ale także na strategicznym wykorzystaniu. :strzałka:

To Twoja tajna broń do optymalizacji wydatków marketingowych, zmniejszania współczynnika rezygnacji, identyfikowania kosztownych luk w doświadczeniu i projektowania nowych doświadczeń, które zwiększają zarobki.

Twoja podróż nie kończy się jednak tutaj! Droga do poprawy średniej długości życia klienta czeka na odkrycie.:footprints:

Programy lojalnościowe? Wyjątkowe systemy wsparcia? Wszyscy są częścią tej ekscytującej przygody.

Gratulujemy odblokowania jeszcze jednego klucza do skutecznego zarządzania biznesem!

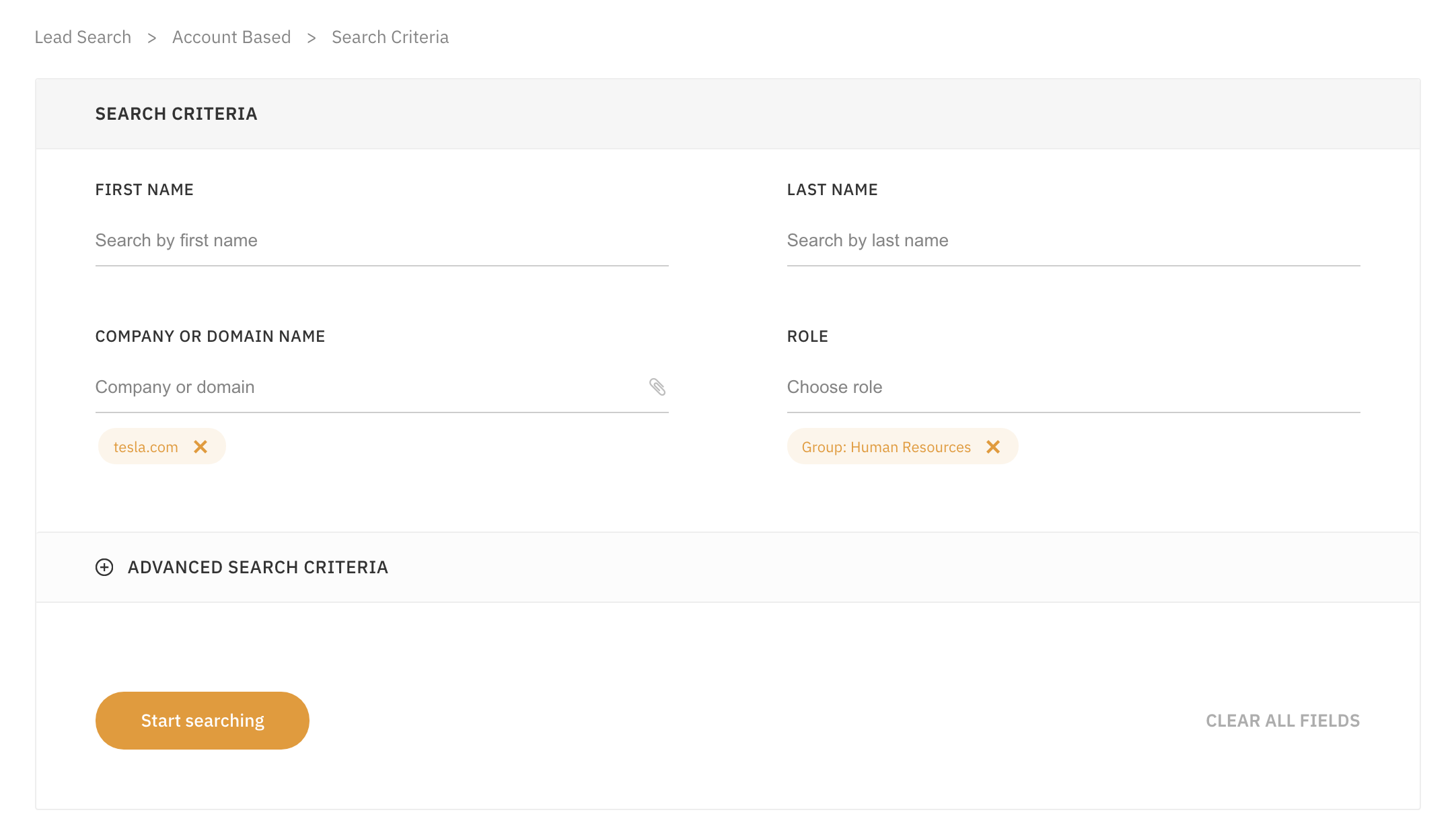

Potrzebujesz pomocy w automatyzacji procesu pozyskiwania klientów?

LeadFuze zapewnia wszystkie dane potrzebne do znalezienia idealnych leadów, w tym pełne dane kontaktowe.

Przejrzyj różne filtry, aby skupić się na potencjalnych klientach, do których chcesz dotrzeć. To jest szalenie specyficzne, ale możesz znaleźć wszystkie osoby, które pasują do następujących:

- Firma z branży usług finansowych lub bankowości

- Którzy mają więcej niż 10 pracowników

- Które wydają pieniądze na AdWords

- Kto korzysta z Hubspota

- Kto ma obecnie oferty pracy w zakresie pomocy marketingowej

- Z rolą HR Managera

- To było w tej roli tylko przez mniej niż 1 rok

Lub Znajdź określone konta lub potencjalnych klientów

LeadFuze pozwala znaleźć dane kontaktowe dla konkretnych osób, a nawet znaleźć dane kontaktowe dla wszystkich pracowników w firmie.

Możesz nawet przesłać całą listę firm i znaleźć wszystkich w określonych działach w tych firmach. Sprawdź LeadFuze, aby zobaczyć, jak zautomatyzować generowanie leadów.