Co to jest fundusz hedgingowy? Typy, przykłady, strategie i zagrożenia

Opublikowany: 2023-02-22Jeśli chodzi o inwestowanie, możliwości są przytłaczające.

Ponadto zwroty nie zawsze są zgodne z oczekiwaniami. Jeśli masz szczęście w inwestycjach i nie masz nic przeciwko podejmowaniu ryzyka, możesz sprawdzić coś wyjątkowego i strategicznego, na przykład fundusz hedgingowy.

I nie, fundusz hedgingowy nie jest skarbonką pełną drobnych, aby zaoszczędzić na granicy krzewów wokół domu. Inwestorzy funduszy hedgingowych polegają na oprogramowaniu do zarządzania portfelem inwestycyjnym w celu śledzenia i zarządzania portfelami inwestycyjnymi.

Co to jest fundusz hedgingowy?

Fundusz hedgingowy odnosi się do połączonych inwestycji prowadzonych przez spółkę akredytowanych lub instytucjonalnych inwestorów. Zarządzający funduszami inwestują zgromadzone środki w różne nietradycyjne aktywa w celu uzyskania ponadprzeciętnych zwrotów. Zarządzanie tymi funduszami wiąże się z zarządzaniem ryzykiem i skomplikowaną budową portfela.

Czytając powyższą definicję, wydaje się, że fundusze hedgingowe są jak każda stara inwestycja. Jest jednak wiele rzeczy, które je wyróżniają. Przyjrzyjmy się podstawom zarządzania aktywami funduszy hedgingowych, aby zrozumieć, co czyni je wyjątkowymi i atrakcyjnymi dla osób poszukujących okazji inwestycyjnych.

Przykłady funduszy hedgingowych

Poniżej znajduje się 10 najlepszych funduszy hedgingowych pod względem zarządzanych aktywów (AUM).- Współpracownicy Bridgewatera

- Grupa mężczyzn

- Technologie Renesansu

- Zarządzanie milenijne

- Cytadela

- Grupa DE Shaw

- Dwóch doradców inwestycyjnych/doradców Sigma

- Zarządzanie kapitałem Davidsona Kempnera

- Zarządzanie kapitałem Farallon

- Zarządzanie funduszem TCI

Podstawy funduszy hedgingowych

Fundusze hedgingowe nazywane są inwestycjami alternatywnymi, co oznacza charakterystykę funduszy, strategię stojącą za inwestycją oraz przepisy nadzorujące ten proces, które wyróżniają te fundusze spośród innych rodzajów działalności finansowej. Fundusze te stosują bardziej ryzykowne strategie i lewarują aktywa, inwestując w opcje i kontrakty terminowe na instrumenty pochodne. Prawdziwa atrakcyjność funduszy hedgingowych polega na reputacji menedżerów, którzy zajmują się inwestowaniem w fundusze hedgingowe.

Zarządzający funduszami hedgingowymi często przyjmują zakłady zabezpieczające podczas inwestowania, lokując część swoich aktywów w przeciwnym kierunku niż fundusz, aby zrekompensować wszelkie straty w głównych portfelach. Na przykład fundusze hedgingowe koncentrujące się na sektorach cyklicznych, takich jak podróże, mogą inwestować część w sektory niecykliczne, takie jak energia, aby zrekompensować cykliczne straty na akcjach.

Wskazówka: pomieszałeś terminologię finansową? Poznaj podstawy funduszu tonącego, aby zobaczyć, czym różni się on od funduszu hedgingowego.

Charakterystyka funduszu hedgingowego

Oto siedem kluczowych cech, które mają wszystkie fundusze hedgingowe, dzięki czemu jest to wyjątkowa okazja inwestycyjna.

- Ograniczone do akredytowanych inwestorów. Fundusze hedgingowe są ekskluzywne. Tylko akredytowani inwestorzy i osoby zamożne (HNWI) mogą uczestniczyć w funduszu hedgingowym. Osoby te zostały uznane przez amerykańską Komisję Papierów Wartościowych i Giełd (SEC) za kwalifikujące się, co oznacza, że uznają, że osoby te mogą sobie pozwolić na ryzyko związane z funduszami hedgingowymi.

- Lekko regulowany. Ponieważ osoby zaangażowane we wspólną inwestycję są uznawane przez SEC na poziomie indywidualnym, sam fundusz hedgingowy nie musi się rejestrować. Niektóre fundusze rejestrują się tylko po to, aby zapewnić inwestorom spokój ducha, ale nie jest to konieczne. Bez względu na to, czy się zarejestrują, czy nie, fundusze hedgingowe nadal nielegalnie naruszają przepisy dotyczące wykorzystywania informacji poufnych, oszustw i innych regulacji finansowych.

- Zapewnia wiele opcji. Inne inwestycje, takie jak fundusze inwestycyjne lub fundusze giełdowe (ETF), ograniczają się do inwestowania pieniędzy w akcje i obligacje, fundusze hedgingowe mają z kolei większą swobodę. Mogą inwestować we wszystko, w tym akcje, nieruchomości i waluty.

- Obejmuje dźwignię. Wiele razy fundusze hedgingowe będą wykorzystywać dźwignię finansową lub pożyczone pieniądze, które są inwestowane, w celu wzrostu kapitału.

- niepłynny. Inną kluczową cechą funduszy hedgingowych jest to, że są one niepłynne. Większość menedżerów ogranicza, ile razy inwestorzy mogą wypłacić swoje pieniądze. Oznacza to, że jeśli zainwestujesz swoje pieniądze w fundusz hedgingowy, jesteś w nim na dłuższą metę. Zainwestowane pieniądze mogą być przechowywane przez lata.

- Agresywny. Wysokie ryzyko i wysoki zwrot są realizowane z funduszami hedgingowymi. Jeśli jednak wdrażane techniki działają, inwestorzy będą stale widzieć zysk.

- Wyższe opłaty. Fundusze hedgingowe pobierają zarówno wskaźnik kosztów, jak i opłatę za wyniki. Wskaźnik wydatków to po prostu pieniądze przeznaczone na wydatki administracyjne, administracyjne i reklamowe. Opłata za wyniki to płatność na rzecz zarządzającego funduszem hedgingowym za pozytywne wyniki inwestycji.

Jaka jest typowa struktura opłat funduszu hedgingowego?

Struktura opłat dla funduszy hedgingowych jest często nazywana Two and Twenty. Inwestorzy są obciążani opłatą za zarządzanie w wysokości 2%, niezależnie od wyników funduszu hedgingowego. Następnie są obciążani opłatą za wyniki w wysokości 20% tylko wtedy, gdy fundusz przekroczy progową stopę zwrotu. Stopa progowa to minimalna stopa, jaką fundusz hedgingowy spodziewa się zarobić na inwestycji.

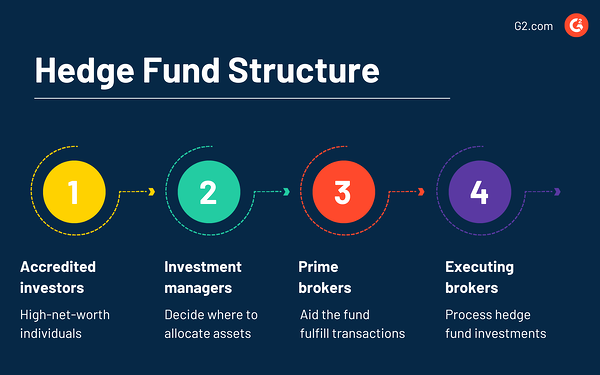

Struktura funduszu hedgingowego

Większość funduszy hedgingowych ma strukturę spółek komandytowych, aw grupie jest kilku kluczowych graczy.

- Inwestorzy: Osoby inwestujące w fundusz hedgingowy muszą być akredytowanymi inwestorami (roczny dochód w wysokości co najmniej 200 000 USD) lub osobami o wysokiej wartości netto (wartość netto przekracza 1 milion USD).

- Menedżer inwestycyjny: Menedżer inwestycyjny podejmuje wiele decyzji dotyczących funduszu hedgingowego, takich jak wybór miejsca alokacji kapitału i zarządzanie ryzykiem rynkowym.

- Prime broker: ten specjalny rodzaj brokera pomoże funduszowi w realizacji dużych transakcji inwestycyjnych.

- Makler wykonawczy: Makler wykonawczy jest odpowiedzialny za realizację i przetwarzanie inwestycji funduszu hedgingowego. Zapewnią, że wszystko jest zgodne z zasadami i procedurami, które ich dotyczą.

Rodzaje funduszy hedgingowych

Fundusze hedgingowe dokładnie oceniają i wybierają inwestycje, które mogą przynieść maksymalne zyski. Poniżej znajdują się cztery rodzaje funduszy hedgingowych, z których często korzystają inwestorzy.

- Globalne makrofundusze hedgingowe wykorzystują czynniki makroekonomiczne i warunki finansowe, takie jak realne kursy walutowe i stopy inflacji, aby czerpać zyski z wahań rynkowych.

- Fundusze hedgingowe akcyjne inwestują w akcje światowe lub krajowe, które zapewniają ochronę przed spadkami na rynkach akcji poprzez sprzedaż przewartościowanych akcji lub indeksów giełdowych.

- Fundusze hedgingowe o względnej wartości generują lepsze zwroty dzięki lewarowaniu różnic cenowych lub nieefektywności spreadów powiązanych papierów wartościowych.

- Aktywistyczne fundusze hedgingowe inwestują w firmy, które podejmują działania w odpowiedzi na różne żądania, takie jak cięcie kosztów, zmiana zarządu i restrukturyzacja aktywów.

Chociaż wszystkie fundusze hedgingowe mają powyższe cechy, mogą podchodzić do zarabiania pieniędzy nieco inaczej.

Wspólne strategie funduszy hedgingowych

Istnieją dwa terminy, które musisz znać, zanim przejdziemy do strategii zarządzania funduszami hedgingowymi.

- Long trade: aktywa, których cena według inwestora wzrośnie.

- Krótka transakcja: składnik aktywów, który inwestor ma nadzieję, że jego cena spadnie.

Długie/krótkie akcje

Strategia długiego/krótkiego funduszu hedgingowego jest dość prosta. Inwestorzy kupują akcje, co do których przewiduje się, że ich wartość wzrośnie, i sprzedają te, które prawdopodobnie stracą na wartości. Jeden długi handel i jeden krótki handel. Inwestorzy często robią to w przypadku dwóch firm z tej samej branży: inwestują w przewidywanego zwycięzcę i przegranego. Zyski z pieniędzy zwycięzcy mogą być wykorzystane do finansowania przegranych. Jeśli zostanie to zrobione poprawnie, fundusz odnotuje zysk w obie strony.

Neutralny na rynku

Strategia neutralna rynkowo przypisuje taką samą wagę krótkim i długim transakcjom na rynku. Zdobyć? Są one neutralne w stosunku do aktualnych warunków rynkowych. Inwestorzy dopasowują pozycje, które zajmują na krótkich i długich akcjach. Więc jeśli jeden z nich radzi sobie lepiej niż drugi, wygrywa tak czy inaczej.

Arbitraż fuzyjny

Strategie arbitrażu próbują wykorzystać różnice cen między inwestycjami, które są ze sobą ściśle powiązane. Proces ten często wiąże się z wykorzystaniem dźwigni finansowej.

W arbitrażu fuzji inwestor zajmie przeciwne strony w dwóch spółkach, które obecnie się łączą. Akcje są kupowane przed fuzją, a inwestor oczekuje zwrotu po jej zakończeniu. Muszą jednak liczyć się z faktem, że fuzja może się nie zakończyć w terminie lub wcale.

Arbitraż wymienny

Zamienny fundusz hedgingowy arbitrażowy zajmuje pozycję długą na obligacje zamienne lub obligacje, które można zamienić na akcje, oraz pozycję krótką na akcje, którymi mogą stać się te obligacje zamienne. Ta strategia ma na celu czerpanie korzyści z nieefektywności obligacji zamiennych firmy.

Arbitraż o stałym dochodzie

Strategia arbitrażu o stałym dochodzie to strategia, w której fundusz hedgingowy inwestuje w obie strony opozycji na rynku, aby uwzględnić niewielkie rozbieżności cenowe. Te fundusze hedgingowe będą mieć oko na zwroty ze stałych dochodów, takie jak obligacje rządowe. Kiedy wyczują błędną wycenę, zajmą długą i krótką pozycję, często z dźwignią, a następnie zobaczą zysk, gdy cena zostanie ustalona na rynku.

Sterowany zdarzeniami

Strategia oparta na zdarzeniach obejmuje kupowanie akcji przez fundusze hedgingowe, gdy ceny rosną i spadają po określonym zdarzeniu, takim jak przejęcie lub restrukturyzacja. Fundusze te czasami kupują zadłużenie firm, które znajdują się w trudnej sytuacji finansowej lub zbankrutowały. Najpierw kupią dług nadrzędny, ponieważ to pieniądze, które upadły biznes musi najpierw spłacić.

Kredyt

Fundusz hedgingowy jest kolejnym przykładem funduszu, który inwestuje w zadłużenie innych firm. Inwestowanie w fundusz hedgingowy skoncentrowany na kredytach wymaga dużej wiedzy na temat struktury kapitału po stronie długu.

Globalne makro

Globalne makrofundusze hedgingowe inwestują w akcje, obligacje i waluty, próbując czerpać zyski z wpływu wydarzeń politycznych lub gospodarczych na danym rynku. Proces ten obejmuje głębokie oceny wzrostu i upadku gospodarki danego kraju. Pozycjonują się, aby czerpać zyski z określonego wyniku wydarzenia gospodarczego lub politycznego.

Tylko krótkie

Jedyną krótką metodą jest w zasadzie próba wykrycia oszustwa księgowego lub jakiegokolwiek błędnego przedstawienia wartości akcji w sprawozdaniu finansowym.

Jak fundusze hedgingowe zarabiają pieniądze?

Fundusze hedgingowe zarabiają, uzyskując zryczałtowaną opłatę wraz z procentem zysków lub dodatnich zwrotów, które przekraczają próg progowy. Opłata ryczałtowa zależy od struktury opłat, które inwestorzy płacą na podstawie wszystkich zarządzanych aktywów.

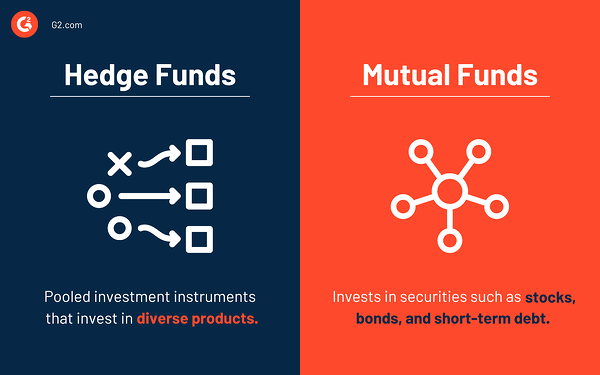

Fundusze hedgingowe a fundusze inwestycyjne

Kluczowa różnica polega na tym, że: fundusze hedgingowe są bardziej agresywne i dostępne tylko dla akredytowanych inwestorów, podczas gdy fundusze wspólnego inwestowania są mniej ryzykowne i podlegają ograniczeniom handlowym.

Fundusze hedgingowe wykorzystują taktyki wysokiego ryzyka, takie jak krótka sprzedaż akcji i zajmowanie pozycji spekulacyjnych w pochodnych papierach wartościowych, aby generować wyższe zwroty niezależnie od warunków rynkowych.

Fundusze wspólnego inwestowania oferują inwestorom indywidualnym opłacalny sposób tworzenia zdywersyfikowanego portfela akcji, który może obejmować papiery wartościowe będące w obrocie publicznym, takie jak obligacje, akcje lub inwestycje krótkoterminowe. Zarządzający funduszem inwestycyjnym dąży do osiągnięcia lepszych wyników niż indeks referencyjny.

| Fundusze hedgingowe | Fundusze inwestycyjne | |

| Cel inwestycyjny | Maksymalizuj zwroty, aby zwiększyć opłaty za wyniki | Przewyższyć indeks porównawczy |

| Opłaty | 2% opłaty za zarządzanie i 20% zysków | Wskaźnik kosztów w zakresie od 0,5% do 2% |

| Wymagania akcjonariuszy | Tylko akredytowani inwestorzy | Dostępne dla każdego |

| Możliwości płynności | Co kwartał, pół roku, a czasem dłużej | Łatwe kupowanie i sprzedawanie, z wyjątkiem funduszy z okresami blokady |

| Rozporządzenie | Rejestracja w SEC nie jest obowiązkowa | Obowiązkowo zarejestrowany w SEC |

Wytyczne dotyczące wyników funduszy hedgingowych

Chociaż zarządzający funduszem hedgingowym odnotuje zysk bez względu na wszystko, nadal chce tej 20% opłaty za wyniki. Również zadowolony inwestor. Przyjrzyjmy się niektórym ważnym elementom oceny sukcesu funduszu hedgingowego.

- Stopa zwrotu: Stopa zwrotu to zysk lub strata, jaką inwestycja widzi w określonym czasie.

- Odchylenie standardowe: Odchylenie standardowe inwestycji pokazuje, jak często stopa zwrotu odbiega od średniej.

- Wypłata: Procentowa różnica między szczytowymi i dolnymi wynikami w określonym okresie dla inwestycji. Inwestor powinien wziąć pod uwagę czas potrzebny na odzyskanie inwestycji.

- Odchylenie w dół: ogólny negatywny ruch w gospodarce lub cena papieru wartościowego.

- Minimalna inwestycja: Ile fundusz potrzebuje do zainwestowania. Warunki wykupu: Spłata wszelkich papierów wartościowych o stałym dochodzie.

- Wielkość funduszu: Ilu inwestorów może wnieść wkład do funduszu.

Wymogi regulacyjne dotyczące funduszy hedgingowych

Fundusze hedgingowe muszą przestrzegać ograniczeń i przepisów, a także wymogów dotyczących prowadzenia dokumentacji i sprawozdawczości handlowej dotyczących papierów wartościowych znajdujących się w obrocie publicznym. Wiele funduszy hedgingowych w USA jest regulowanych przez Commodity Futures Trading Commission (CFTC), Commodity Pool Operators (CPO) i Commodity Trading Advisors (CTA).

Rozporządzenie D na mocy Ustawy o papierach wartościowych z 1993 r. ogranicza fundusze hedgingowe do pozyskiwania kapitału wyłącznie w ramach ofert niepublicznych i od akredytowanych inwestorów o minimalnej wartości netto 1 000 000 USD lub minimalnym dochodzie 200 000 USD.

Ustawa Dodda-Franka Wall Street Reform and Consumer Protection Act z 2010 r. umożliwiła SEC dostosowanie wartości netto i standardów dochodów, jakie uzna za stosowne dla osób fizycznych. Banki i podmioty muszą mieć minimalną łączną wartość aktywów o wartości 5 000 000 USD.

Ustawa o spółkach inwestycyjnych z 1940 r. zabrania także funduszom hedgingowym przeprowadzania ofert publicznych i podlega przepisom dotyczącym zwalczania oszustw zgodnie z ustawą o papierach wartościowych z 1933 r. i ustawą o giełdach papierów wartościowych z 1934 r.

Zarządzający funduszami hedgingowymi

Zarządzający funduszami hedgingowymi korzystają ze struktury opłat Two and Twenty. Podczas gdy opłata za wyniki w wysokości 20% pomaga im tylko wtedy, gdy wkładają w to pracę, opłata za zarządzanie w wysokości 2% zapewnia im zysk, bez względu na wysiłek.

Załóżmy, że menedżer pracuje z funduszem hedgingowym o wartości 100 milionów dolarów. Mogliby podnieść się i popijać latte przez cały dzień bez pracy i nadal otrzymywać swoje 2%, czyli 2 miliony dolarów. To całkiem przyzwoity dzień wypłaty.

Jednak tylko dlatego, że ci inwestorzy mają dużo pieniędzy i chcą trochę zaryzykować, nie oznacza to, że akceptują niezorganizowaną operację. Zarządzający funduszami hedgingowymi będą korzystać z oprogramowania do zarządzania relacjami z klientami (CRM) usług finansowych, aby upewnić się, że ich inwestorzy czują się zaopiekowani.

Podatki od funduszy hedgingowych

Fundusze hedgingowe unikają pewnych przepisów, na które inne instrumenty inwestycyjne muszą zwracać uwagę, co oznacza, że mogą angażować się w pewne działania finansowe, które są niedostępne dla innych. Fundusze hedgingowe mogą manewrować tymi zasadami, więc menedżerowie i inwestorzy są ledwo opodatkowani. Dlatego musisz być inwestorem akredytowanym lub osobą zamożną, aby inwestować w fundusz hedgingowy.

Wiele funduszy hedgingowych korzysta z oprocentowania, w którym fundusz jest traktowany i opodatkowany jako spółka osobowa: zarządzający funduszem jest komplementariuszem, a następnie inwestorzy są komandytariuszami.

Dochód zarządzającego funduszem jest opodatkowany jako zwrot z inwestycji, a nie wynagrodzenie.

Jednakże, gdy fundusz hedgingowy zwraca pieniądze swoim inwestorom, zwrot ten podlega opodatkowaniu podatkiem od zysków kapitałowych, który jest podatkiem od dodatniej różnicy między ceną sprzedaży składnika aktywów a pierwotną ceną, po której został on zakupiony. Istnieje krótkoterminowy podatek od zysków kapitałowych, który dotyczy zysków z inwestycji utrzymywanych przez okres krótszy niż jeden rok. W przypadku inwestycji utrzymywanych dłużej niż rok podatek od zysków kapitałowych może sięgać nawet 20%.

Jak inwestować w fundusze hedgingowe

Aby inwestować w fundusze hedgingowe, należy szukać funduszy hedgingowych akceptujących nowych inwestorów. Oprócz korzystania z narzędzi internetowych w celu znalezienia tych funduszy, należy zawsze konsultować się z zaufanymi dostawcami usług doradztwa finansowego, którzy muszą złożyć w SEC formularz jednolitego wniosku o rejestrację doradcy inwestycyjnego (ADV). Musisz także potwierdzić, że jesteś akredytowanym inwestorem. Ponadto może być konieczne podanie szczegółowych informacji o dochodach, długach i majątku.

Co należy wziąć pod uwagę przed zainwestowaniem w fundusze hedgingowe

Zapoznaj się z poniższymi najlepszymi praktykami, zanim zainwestujesz w fundusze hedgingowe.

- Przeczytaj prospekt emisyjny funduszu lub memorandum ofertowe, aby zrozumieć strategie funduszu, lokalizację, opłaty zarządzającego funduszem, konflikt interesów zarządzającego oraz rodzaj dokonywanych przez niego inwestycji. Rozważ rozmowę z doradcą finansowym przed podjęciem decyzji inwestycyjnych.

- Zagłęb się w strategię inwestycyjną funduszu. Fundusze mogą stosować strategie dywersyfikacji lub jedną strategię. Zrozumienie tych strategii pomoże Ci znaleźć fundusze, które są zgodne z Twoją tolerancją na ryzyko, horyzontami czasowymi lub Twoim celem, jakim jest posiadanie zdywersyfikowanego portfela.

- Zrozumienie wykorzystania spekulacyjnych technik inwestycyjnych. Fundusze hedgingowe czasami wykorzystują dźwignię finansową (pożyczone pieniądze) wraz z kapitałem inwestora w celu zwiększenia zwrotów. Mogą inwestować w fundusze funduszy, instrumenty pochodne i instrumenty krótkiej sprzedaży. Możesz doświadczyć potencjalnego zysku lub zmienności z powodu tych technik alokacji funduszy.

- Analiza metod wyceny aktywów . Niektóre fundusze hedgingowe inwestują w wysoce niepłynne papiery wartościowe, które mogą być trudne do wyceny. Dlatego ważne jest, aby wiedzieć, jak niezależne źródła wyceniają papiery wartościowe funduszu.

- Spójrz na zysk i wyniki funduszu. Sprawdź, czy poprzednie dane dotyczące wyników odzwierciedlają środki pieniężne lub aktywa otrzymane przez fundusz. Teraz porównaj te dane z szacowanymi zmianami wartości aktywów funduszu, aby zrozumieć, w jaki sposób fundusz określa wyniki.

- Należy pamiętać o ograniczeniach dotyczących umorzenia jednostek uczestnictwa. Fundusze hedgingowe często nakładają okres blokady, podczas którego nie można spieniężyć akcji. Ponadto mogą pobierać opłaty za umorzenie, zanim będziesz mógł sprzedać akcje. Zrozumienie tych ograniczeń pomoże Ci znaleźć odpowiedni fundusz.

Na żywopłocie

Duży wydech. Fundusze hedgingowe mogą być dość skomplikowane. Przy różnych cechach, strategiach, przepisach podatkowych (lub ich braku) i kontrowersjach zrozumienie funduszy hedgingowych jest trudne do przeżucia. Jeśli jednak szukasz inwestycji i spełniasz wymagania osób, które mogą inwestować, może to być świetne źródło dochodu.

Sprawdź najlepsze oprogramowanie do badań finansowych do podejmowania świadomych decyzji inwestycyjnych.

Ten artykuł został pierwotnie opublikowany w 2019 roku. Został zaktualizowany o nowe informacje.