Zmiany podatku VAT w handlu elektronicznym w 2021 r. [Przegląd dla detalistów]

Opublikowany: 2022-09-01Najnowsze aktualizacje dotyczące podatku VAT i handlu elektronicznego w 2021 r.

Pandemia spowodowała przejście od sklepów fizycznych do zakupów online. Poinformowano również większość z nas o nowych kanałach online do kupowania podstawowych produktów, takich jak artykuły higieny osobistej. Zaczęliśmy nawet robić zakupy spożywcze online. Właśnie dlatego sektor eCommerce doświadczył nieoczekiwanego wzrostu w 2020 r. pod względem wzrostu przychodów i przewiduje się, że w 2021 r. osiągnie 2.723.991 mln USD.

Ta zmiana na zakupy cyfrowe przyniosła korzyści dużym rynkom internetowym, takim jak Amazon. W 2020 roku odnotowali rekordowe zyski kwartalne.

W związku z tym eCommerce stanowi świetną okazję dla każdego sprzedawcy, który chce zainwestować w sprzedaż online i rozwinąć swój biznes. To samo dotyczy obecnych firm eCommerce, które chcą rozszerzyć swój zasięg na nowe rynki.

Robiąc to, przedsiębiorstwa te muszą również zainwestować czas i wysiłek w zapewnienie, że przestrzegają aktualnych przepisów i regulacji dotyczących podatku VAT ustalonych przez organy podatkowe na wybranym przez siebie terytorium. Zasady te nieustannie się zmieniają, próbując sprostać nowej erze cyfrowej, a także zmianom krajobrazu politycznego i gospodarczego.

Powrót do góry lub

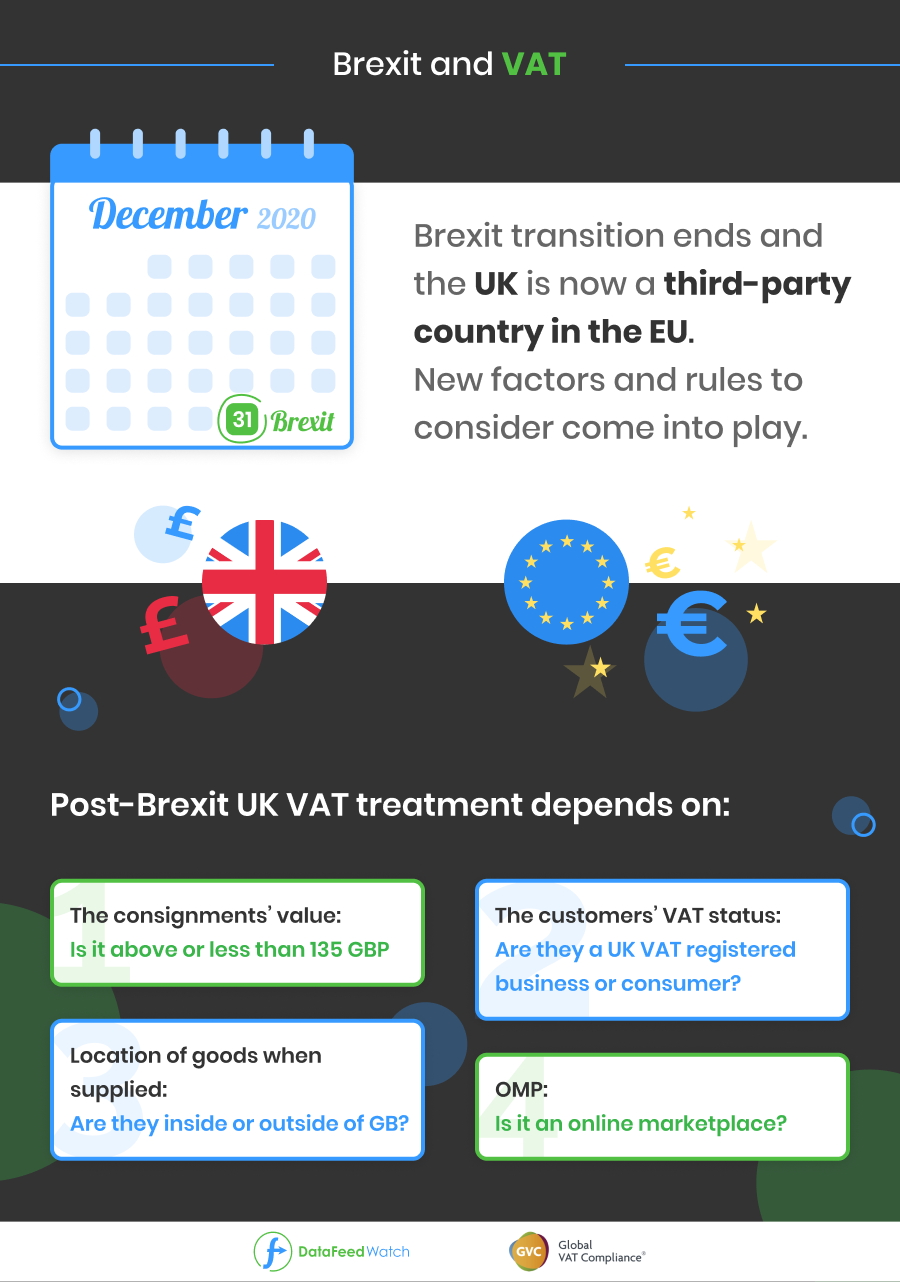

VAT po Brexicie

Największy wpływ na podatek VAT w 2021 r. miał jak dotąd Brexit. Mimo że Wielkiej Brytanii udało się osiągnąć porozumienie z UE, niewiele zmieniło się pod względem oczekiwań dotyczących podatku VAT.

Po 31 grudnia 2020 r. zakończył się okres przejściowy Brexitu. Wielka Brytania jest obecnie traktowana w UE jako kraj trzeci. Oznacza to, że zasady i regulacje, które wcześniej regulowały obrót towarami i usługami w przypadku sprzedaży na odległość, nie będą już obowiązywać w handlu UE-Wielka Brytania.

eCommerce Sprzedawcy sprzedający do Wielkiej Brytanii muszą wziąć pod uwagę wiele czynników, ponieważ muszą zwrócić uwagę na szereg nowych zasad.

Podatek VAT w Wielkiej Brytanii będzie zależeć od:

- wartość przesyłki (powyżej 135 GBP lub mniej),

- status VAT klienta (jeśli klient jest firmą zarejestrowaną w VAT w Wielkiej Brytanii lub konsumentem),

- lokalizacja towarów w momencie dostawy (jeśli znajdują się wewnątrz lub na zewnątrz GB)

- oraz zaangażowanie rynku internetowego (OMP).

Co firmy eCommerce muszą wziąć pod uwagę po Brexicie?

Rejestracja VAT

Numer VAT będzie wymagany w kraju, w którym towar jest przechowywany lub sprzedawany w zależności od rodzaju w/w czynników.

Numer EORI

Oprócz rejestracji VAT każda firma, która obejmuje import lub eksport towarów fizycznych do UE lub Wielkiej Brytanii, może wymagać nowego numeru EORI. Dzięki temu będzie mógł kontynuować swoją działalność, unikając jednocześnie kosztów i opóźnień podczas odprawy celnej.

Przedstawicielstwo podatkowe

Reprezentacja fiskalna będzie kolejną kwestią do rozwiązania po Brexicie. Niektóre kraje wymagają, aby firmy spoza UE wyznaczyły przedstawiciela ds. VAT, aby móc zostać zarejestrowanym podatnikiem VAT. Ponadto na Przedstawiciela Podatkowego mogą zostać wyznaczone tylko określone firmy, które spełniają wyczerpujące wymogi i są zatwierdzone przez lokalne organy podatkowe. Usługi przedstawicielstwa podatkowego globalnego podatku VAT spełniają wszystkie te wymagania i mogą działać jako przedstawiciel podatkowy we wszystkich wymaganych krajach.

Powrót do góry lub

Zmiany w VAT UE po 1 lipca 2021 r .

UE, dążąc do uproszczenia obecnych przepisów i regulacji podatkowych, zgodziła się na drastyczne zmiany w krajobrazie VAT w 2021 r. Zmiany te mają wejść w życie 1 lipca 2021 r. i będą miały ogromny wpływ na międzynarodowych przedsiębiorców i sektor handlu elektronicznego.

Kogo to dotyczy?

Zmiany te będą miały wpływ na wszystkich sprzedawców na odległość, niezależnie od kraju siedziby. To dobry moment na aktualizację i przygotowanie firmy w celu zminimalizowania wpływu lub skorzystania z tych zmian.

W związku z tymi zmianami kilka krajów domaga się dalszego odroczenia wdrożenia tych zasad (pierwotnie mają wejść w życie 1 stycznia 2021 r.). W ten sposób będą mogli przygotować się i dostosować do nowych procesów. Ale w tej chwili UE planuje iść z wyznaczonym terminem.

Te szeroko zakrojone reformy zobowiązań w zakresie podatku VAT wpłyną na sprzedawców handlu elektronicznego B2C i rynki.

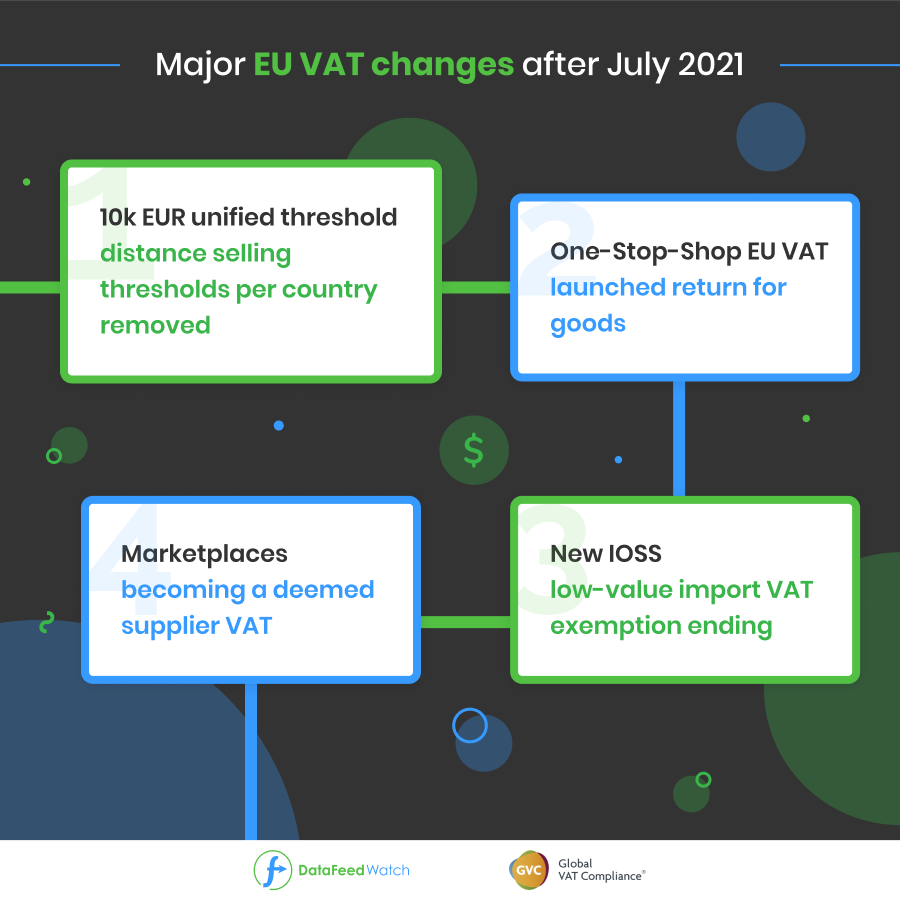

Główne zmiany podatku VAT po lipcu 2021 r. to:

Usunięcie progów sprzedaży na odległość w poszczególnych krajach i ustalenie jednolitego progu 10 000 euro

Uruchomienie systemu zwrotu podatku VAT UE od towarów w jednym miejscu

Zakończenie zwolnienia z podatku VAT od niskich wartości importu i wprowadzenie nowego systemu IOSS

Sprawienie, by platformy handlowe stały się uznanym dostawcą VAT

Dlaczego UE wdraża te zmiany?

Progi ustalone dla poszczególnych krajów stanowią znaczne obciążenie administracyjne dla przedsiębiorców i utrudniają rozwój wewnątrzwspólnotowego handlu internetowego. Przesyłki o niskiej wartości przeznaczone dla towarów o niskiej wartości do 22 euro niewątpliwie doprowadziły do nadużyć.

W rezultacie państwa członkowskie tracą znaczną część swoich dochodów podatkowych.

Jednocześnie przedsiębiorstwa spoza UE sprzedające towary z krajów trzecich konsumentom w UE mogą dokonywać dostaw do UE bez podatku VAT i nie muszą rejestrować się jako płatnik VAT. Oznacza to, że czerpią korzyści z wyraźnej przewagi handlowej w porównaniu z konkurentami o ustalonej pozycji w UE. Powrót do góry lub

Zmiany VAT w lipcu 2021 r. w szczegółach:

Progi sprzedaży na odległość w krajach UE

Istniejące progi dla poszczególnych krajów dotyczące wewnątrzwspólnotowej sprzedaży towarów na odległość zostaną zniesione i zastąpione nowym ogólnounijnym progiem wynoszącym 10 000 EUR . Poniżej tej kwoty świadczenie usług TBE oraz wewnątrzwspólnotowa sprzedaż towarów na odległość może podlegać opodatkowaniu podatkiem VAT w:

- Państwo Członkowskie, w którym ma siedzibę podatnik świadczący usługi TBE

LUB

- gdzie w momencie rozpoczęcia wysyłki lub transportu znajdują się jej towary,

Progi sprzedaży na odległość w poszczególnych krajach zostaną zniesione, a sprzedawcy będą musieli rozliczać się z podatku VAT w kraju, w którym towary są sprzedawane, jeśli przekroczony zostanie ujednolicony próg. Wcześniej każdy kraj miał swój własny próg sprzedaży na odległość, którego przekroczenie powoduje, że sprzedawca jest zobowiązany do płacenia podatku VAT w tym kraju.

| Na przykład we Francji obowiązuje obecnie próg 35 000 EUR na towary. Jeżeli sprzedawca na odległość przekroczy ten limit w swoich rocznych obrotach ze sprzedaży na terytorium Francji, powinien zarejestrować się jako płatnik VAT we Francji i złożyć deklarację VAT we francuskim urzędzie skarbowym. |

Ta sytuacja zmieni się od 1 lipca :

- wszyscy sprzedawcy e-commerce, którzy przekraczają ujednolicony próg 10.000 €, muszą zapłacić podatek VAT w kraju docelowym.

- jeśli firma nie przekracza progu 10.000 €, może nadal naliczać stawkę VAT kraju, w którym rozpoczyna się wysyłka towarów.

Ujednolicony próg uwzględnia wielkość sprzedaży firmy we wszystkich krajach UE, z wyjątkiem tego, w którym firma jest zarejestrowana i z którego wysyłane są towary.

Sprzedawcy wewnątrzwspólnotowi z UE, którzy przekroczą nowy próg , mogą zarejestrować się i złożyć deklaracje VAT w kraju, w którym sprzedają swoje produkty. Lub, jeśli prowadzą sprzedaż na odległość w więcej niż jednym kraju, mogą zdecydować się na złożenie jednej deklaracji VAT dla całej sprzedaży transgranicznej lokalnym organom podatkowym, korzystając z punktu kompleksowej obsługi. Ta opcja upraszcza proces składania przez firmy deklaracji VAT we wszystkich krajach UE, w których odbywa się ich sprzedaż na odległość, ale ma zastosowanie tylko w przypadku przesyłek towarów o wartości do 150 €.

Główną zasadą jest to, że sprzedawcy na odległość dokonujący sprzedaży transgranicznej powyżej 10.000 € muszą rozliczać się z podatku VAT w kraju konsumenta.

Rozbudowa Mini One Stop Shop

Biorąc pod uwagę rzekomy sukces małego punktu kompleksowej obsługi VAT (MOSS) umożliwiającego dostawcom usług telekomunikacyjnych, nadawczych i świadczonych drogą elektroniczną (TBE) rejestrację do celów VAT w jednym państwie członkowskim i rozliczanie w tym państwie członkowskim podatku VAT należnego w innych państwach członkowskich , system ten zostanie rozszerzony na:

- Wewnątrzwspólnotowa sprzedaż towarów na odległość

- inne usługi B2C

- niektóre krajowe dostawy towarów, co skutkuje większym One Stop Shop (OSS)

Wprowadzenie Import One Stop Shop (IOSS)

Zwolnienie z podatku VAT przesyłek o niskiej wartości w kierunku UE zostanie zniesione i wprowadzony zostanie importowy punkt kompleksowej obsługi (IOSS):

- Zwolnienie z VAT przy imporcie małych przesyłek do 22 EUR zostanie usunięte

- Stworzony zostanie nowy specjalny system sprzedaży na odległość towarów importowanych z krajów trzecich o rzeczywistej wartości nieprzekraczającej 150 EUR.

Jest to określane jako Import One Stop Shop (IOSS).

Zwolnienia z IOSS

- W przypadku przesyłek o wartości do 150 € będzie również możliwość opóźnienia zapłaty podatku VAT od importu i przeniesienia obowiązku poboru podatku VAT na operatora pocztowego. W takim przypadku IOSS nie jest używany, a operator pocztowy musi pobierać i zgłaszać podatek VAT w swoim miesięcznym zeznaniu. Uniemożliwia to sprzedającemu natychmiastowe uiszczenie podatku VAT od importu „na granicy”. Ten schemat podlega wielu warunkom.

- W przypadku przesyłek o wartości powyżej 150 € , które są wysyłane z lokalizacji poza UE, kupujący z UE będzie zobowiązany do rozliczenia podatku VAT od importu oraz, jeśli ma to zastosowanie, opłat celnych. Nie ma tutaj żadnych zobowiązań dla sprzedającego.

Rynki internetowe

Wprowadzone zostaną przepisy szczególne, zgodnie z którymi przedsiębiorstwo ułatwiające dostawy za pomocą internetowego interfejsu elektronicznego (EI) uznaje się do celów podatku VAT za podmiot, który sam otrzymał i dostarczył towary („ uznany za dostawcę ”).

Uznany dostawca – podatnik, który uważa się za odbierający towary od dostawcy bazowego i dostarczający towary konsumentowi końcowemu. |

Jako interfejs elektroniczny możemy objąć:

- stronie internetowej

- portal

- wejście

- rynek

- interfejs aplikacji (API)

- itp.

Dlatego w wielu przypadkach platformy handlowe, takie jak Amazon, będą musiały rozliczać podatek VAT zamiast sprzedawcy na odległość.

Jednocześnie zostaną wprowadzone nowe wymogi dotyczące prowadzenia ewidencji dla przedsiębiorców ułatwiających dostarczanie towarów i świadczenie usług za pomocą interfejsu elektronicznego, w tym w przypadku, gdy interfejs elektroniczny nie jest uznanym dostawcą.

Powrót do góry lub

Jak przygotować swój biznes na nowe zmiany w podatku VAT w 2021 roku?

Wraz z opuszczeniem UE przez Wielką Brytanię, globalna pandemia, która wywarła ogromny wpływ na podatek VAT, oraz nowe zmiany, które mają nastąpić w lipcu 2021 r., będzie to rok pełen wydarzeń w zakresie podatków pośrednich. Wszyscy sprzedawcy eCommerce muszą dostosować się i przygotować do nowych zasad.

Wspomniane powyżej zmiany pociągają za sobą kolejne zawiłości, a każdy sprzedawca eCommerce będzie miał wpływ na inny poziom w zależności od wielu czynników. Konieczne jest, aby każda organizacja była gotowa na te zmiany i sugerujemy, aby firmy skonsultowały się ze specjalistą ds. zgodności VAT , aby upewnić się, że wyprzedzają zmiany, a ich działalność nadal działa płynnie i bez przerw.

Aby wyprzedzić te zmiany, firmy zajmujące się handlem elektronicznym powinny:

- Sprawdź, czy potrzebują rejestracji EORI w Europie lub Wielkiej Brytanii.

- Oceń ich kwalifikację do Import One Stop Shop lub zarejestruj się w innym mechanizmie uproszczeń, jeśli kwalifikują się do tej usługi.

- Zaktualizuj swoje systemy ERP, aby były zgodne z nowymi zmianami od lipca 2021 r.

- Bądź proaktywny i działaj już teraz w przypadku rejestracji VAT lub wyrejestrowania, ponieważ opóźnienia prawdopodobnie wystąpią po 1 lipca, a to może przełożyć się na opóźnienia na granicy i dalsze niepotrzebne koszty dla firm.

- Skonsultuj się z lokalnym biurem ds. zgodności, aby uzyskać bardziej szczegółową ocenę potrzeb i zgodności w zakresie podatku VAT.

Zawijanie

Przepisy dotyczące podatku VAT podlegają częstym zmianom. Aby sprzedawcy eCommerce mogli zoptymalizować zarządzanie procesem podatku VAT, będą potrzebować połączenia dogłębnej wiedzy na temat podatków pośrednich z terminową i dokładną sprawozdawczością. Istnieją firmy specjalizujące się w podatku VAT, takie jak Global VAT Compliance , które mogą zapewnić pełną ocenę podatku VAT, rejestrację VAT i raportowanie w każdej jurysdykcji na całym świecie, dzięki czemu możesz skupić się na rozwijaniu działalności online.

Rok 2021 niewątpliwie rozpoczął się od kilku poważnych zmian, ponieważ Brexit bezpośrednio wpłynął na VAT i handel elektroniczny. Pandemia nadal wpływa na wiele aspektów handlu elektronicznego, z których jednym jest podatek VAT, a po 1 lipca nadal nastąpią zmiany. Zawiłości krajobrazu podatków pośrednich wymagają specjalistycznej wiedzy i sugerujemy, aby wszystkie firmy eCommerce, związane z Amazonem lub nie, chroniły się, przypisując swoje zobowiązania związane z VAT do dedykowanego specjalisty ds. zgodności VAT.