副業を始めるためにお金を稼ぐ 11 の方法 + 実際の例

公開: 2023-09-06おめでとうございます! あなたは素晴らしい副業のアイデアを思いつきました…あとはそれを実行に移すためにお金が必要です。

多くの中小企業は初期費用がかなり低い場合がありますが、ほとんどの場合でも少なくともある程度のスタートアップ資金が必要です。

そして、ビジネスを開始し、成長させるために十分な資金を持っていることが重要です。 CB Insights による最近の調査によると、スタートアップ企業の 38% は新たな資金を調達できないために失敗しています。 同様に、副業の創業者にとって「お金」は常に最大の悩みの一つです。

このガイドでは、あなたにとって最も理にかなった道を選択できるように、新しいビジネスに資金を調達するための最も一般的な方法を紹介します。

また、世界最大手のブランドが成長に必要な資金をどのように調達したかの実例も紹介します。

準備ができて? やりましょう!

- スタートアップ資金の 3 つの主なタイプ

- 1. ブートストラップ: ゼロから構築する

- 2. 友人や家族: 内輪の人々からサポートを得る

- 3. ビジネスクレジットカード: 便利なキャッシュフロー資金調達

- 4. 銀行ローン: 従来の資金調達ルート

- 5. クラウドファンディング: 信者を投資家に変える

- 6. 政府補助金: 財政的支援を受ける

- 7. エンジェル投資家: スタートアップ資本への売り込み

- 8. ベンチャーキャピタル: 適切な投資家を惹きつける

- 9. 貿易信用: ベンダーとの関係を活用する

- 10. ファクタリングと請求書融資: 未払いの請求書を運転資金に変える

- 11. 設備資金調達: スタートアップ企業の生産性を高める

- 副業に適したスタートアップ資金の種類を選択する

スタートアップ資金の 3 つの主なタイプ

新規事業に対する融資には主に次の 3 種類があります。

- ブートストラッピング

- 債券金融

- エクイティファイナンス

それらの主な違いは所有権です。

ブートストラップとは、個人の現金と資金の流れを投資することです。

デットファイナンスとは、銀行などの外部からお金を借りることです。 あなたは、借入金額と利息を一定期間にわたって返済することに同意します。

これらのオプションの両方を使用すると、ビジネスの制御を維持できます。

一方、エクイティファイナンスでは、株式や所有権を投資家に売却します。 つまり、借金をせずに資金にアクセスできるということです。 ただし、所有権と将来の潜在的な利益を投資家と共有する必要があります。

1. ブートストラップ: ゼロから構築する

ブートストラッピングは、ほとんどの中小企業や副業を始める方法です。

投資家や貸し手から資金を求めるのではなく、自分のお金と努力を頼りにビジネスを構築します。

米国商工会議所によると、中小企業経営者の 78% が自己資金を使って事業を開始しています。 ブートストラッピングは、私が最初のビジネスを始めた方法であり、サイド ハッスル ショーのゲストの大多数がビジネスを始めた方法です。

ブートストラップは無駄のないアプローチを採用します。 必要なものに集中し、不必要な出費を削減し、一銭でも大切にします。 それは、機知に富み、お金を最大限に活用し、より少ないお金でより多くのことを成し遂げることを学ぶことです。

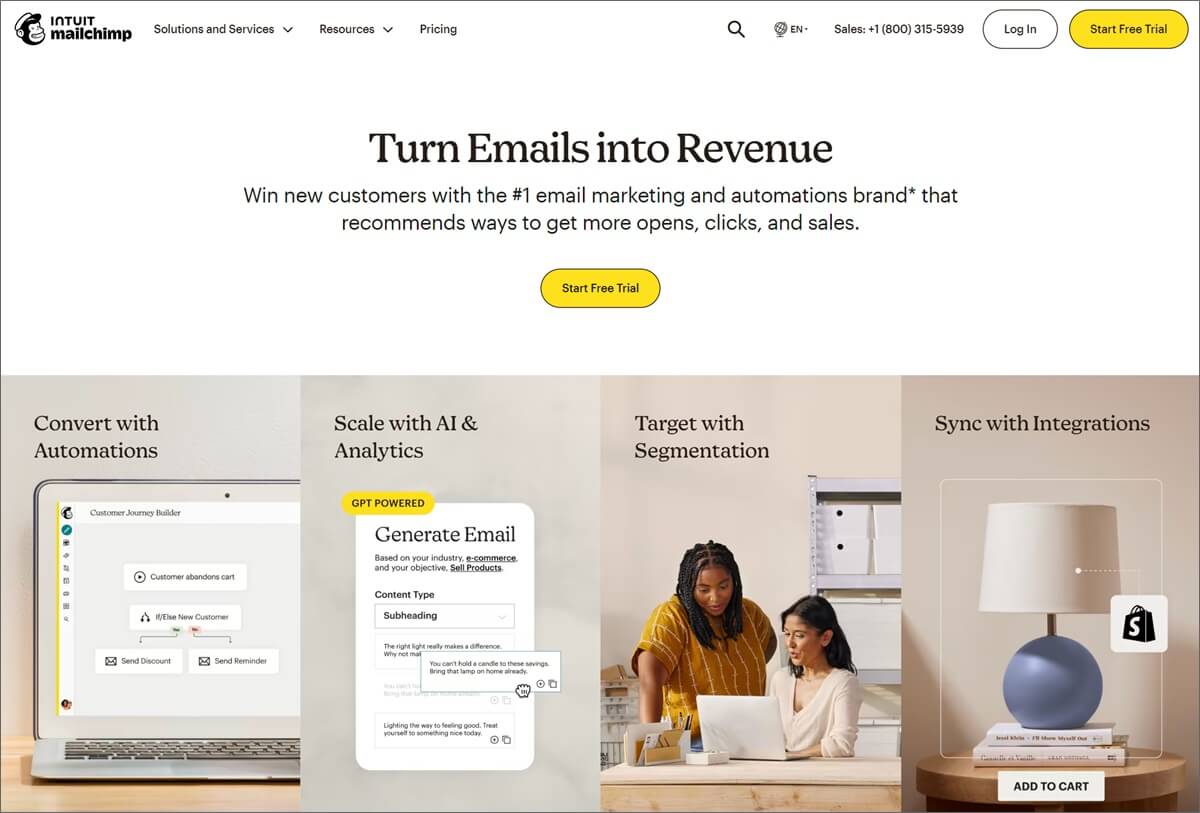

実際の例: Mailchimp

2001 年、Ben Chestnut と Dan Kurzius は、わずか 700 ドルの自己資金でMailchimp を共同設立しました。 Mailchimp は外部資金を求めるのではなく、利益を再投資し、可能な限りコストを削減しました。

彼らは小さなアパートでコーディングからカスタマーサポートまですべてを担当しました。

Mailchimp は、世界中の何百万もの顧客にサービスを提供するプラットフォームに成長しました。 彼らは会社の所有権を維持しながら、驚くべき成功を収めてきました。

ブートストラップのためのヒント

- リーンを始める:必需品に集中し、不必要な出費を避けます。 諸経費を低く抑え、ビジネスを機能させるために重要なものに優先順位を付けます。

- DIY (DIY):最初は自分で処理できるタスクに取り組みます。ビジネスに役立つ必須スキルを学ぶチャンスです。

- すべて交渉する:サプライヤー、ベンダー、請負業者と最良の取引を得るように努めてください。小さな節約は時間の経過とともに積み重なることができます。

2. 友人や家族: 内輪の人々からサポートを得る

友人や家族はあなたの成功を見たいと思っています。 彼らはあなたのビジネスを始めるのに財政的な支援を提供してくれるかもしれません。

Clutch の最近の調査では、創業者の 22% が事業立ち上げの最初の 3 か月以内に友人や家族から資金提供を受けていることがわかりました。

しかし、これは急ぐべきことではありません。最も避けたいのは、身近な人たちとの関係を緊張させることです。

可能な限りオープンかつ透明性を保つ必要があります。 ビジネスに対するビジョンを共有し、潜在的なリスクと利益の概要を説明します。 全員が同じ認識を持っていることを確認するには、透明性が不可欠です。

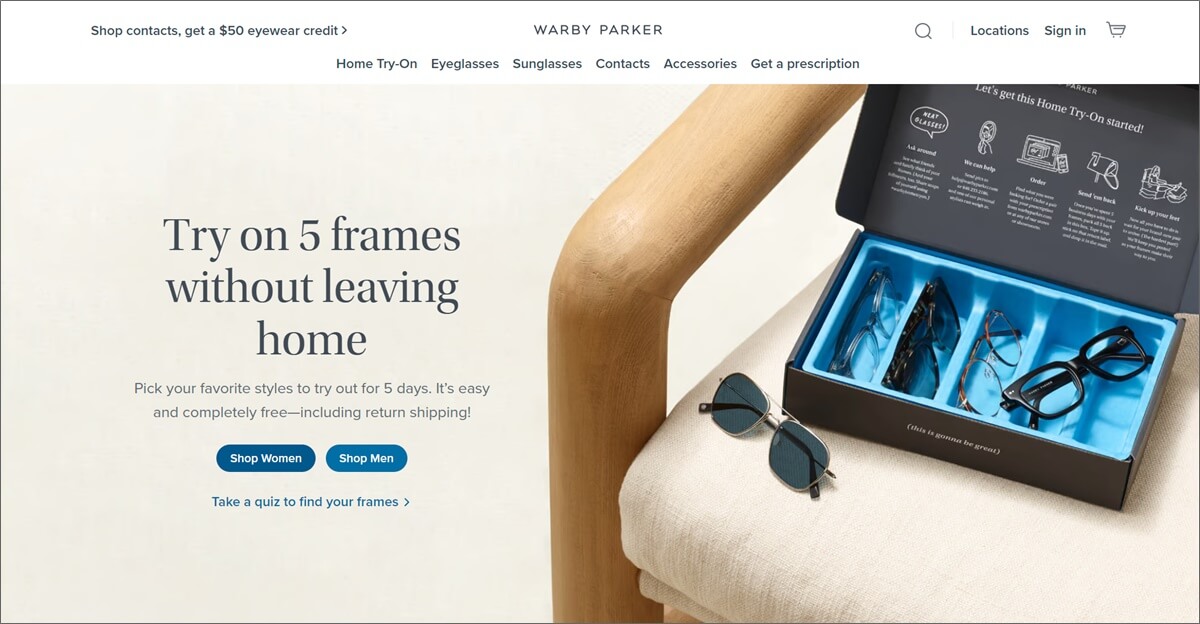

実際の例: ワービー・パーカー

メガネ会社Warby Parker は、友人や家族からのサポートがどのように成功につながるかを示す、感動的な実例です。

2010 年、ニール ブルーメンタール、アンドリュー ハント、デビッド ギルボア、ジェフリー レイダーの 4 人の友人がビジョンを持って集まりました。 彼らは、世界にポジティブな影響を与えながら、スタイリッシュで手頃な価格のアイウェアを販売したいと考えていました。

当初、彼らは友人や家族に資金を求めました。 彼らの初期シード資本のかなりの部分は、この支援ネットワークから得られました。

現在、Warby Parker はアイウェア業界に変革をもたらし、世界的に認知されたブランドです。

友人や家族に資金を求めるためのヒント:

- 明確かつ正直であること:ビジネスと私生活を混在させるには、常に課題が伴います。ビジネスプランと潜在的なリスクと利益について、正直かつオープンに考えてください。

- 専門的に扱う:法的契約を結ぶことになるので、専門的に扱います。つまり、書面で正式な合意を形成し、期待を明確にすることを意味します。

- 約束を守る:個人ローンを返済したり、特定の期日までに投資収益率を達成したりすることを約束した場合は、必ず約束を守りましょう。

3.ビジネスクレジットカード: 便利なキャッシュフロー資金調達

法人用クレジット カードは個人用クレジット カードと同様に機能します。 リボルビング信用枠にアクセスして、購入を行ったり、経費を管理したり、キャッシュ フローのギャップに対処したりできます。

これはクレジットにアクセスする一般的な方法です。 現在、中小企業経営者の約 67% が法人用クレジット カードを持っています。

多くの場合、キャッシュバック、トラベル ポイント、ビジネス関連の購入の割引などの特典が付いています。

法人用クレジット カードは便利な資金調達ツールですが、潜在的な落とし穴もあります。 借金の罠に陥らないように、毎月の返済を守り、責任を持って返済する必要があります。

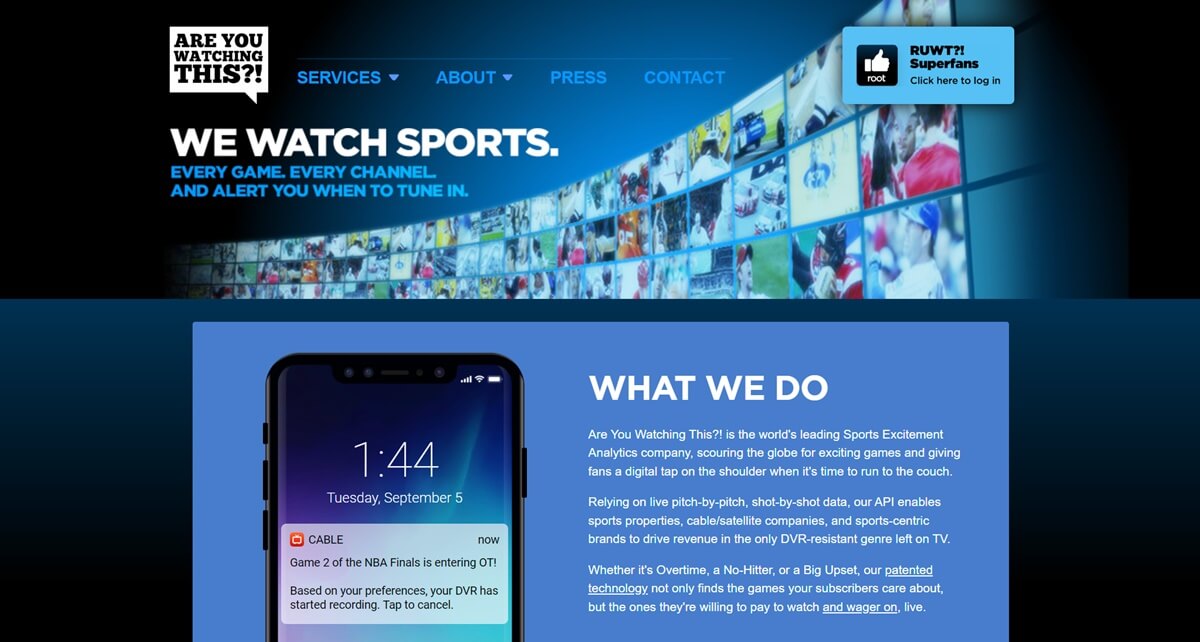

実際の例: これを見ていますか?!

マーク・フィリップが 2007 年にリアルタイム スポーツ分析会社を立ち上げたとき、金融危機はまだ始まったばかりでした。

従来のルートから資金を調達できなかったため、初期の成長を支援するためにビジネス クレジット カードを使用しました。

しかし、マークが最後のクレジットカード返済を行ったのは 2013 年になってからでした。 クレジット カードは短期的な費用を賄うのに役立ちますが、借金が膨らみやすくなります。

法人向けクレジット カードの使用に関するヒント:

- 適時に支払いを行う:クレジット カードの請求書を期限までに支払うことで、良好な信用履歴を維持し、延滞料金を回避できます。

- ビジネス経費と個人経費を分けてください:ビジネス経費と個人経費を分けてください。混乱を避け、簿記と税務申告を簡素化するために、専用のビジネス クレジット カードを取得します。

- プロモーション オファーを活用する:一部のクレジット カードでは、購入または残高移行の手数料が 0% の導入期間を提供しています。これは、多額の事業支出が予定されている場合、または既存の負債を統合したい場合に役立ちます。 プロモーション期間が終了する前に必ず残高を支払ってください。

4. 銀行ローン: 従来の資金調達ルート

ビジネスローンは資本を確保するための実証済みの方法です。 2021 年には、中小企業の 34% が融資を申請しました。

銀行ローンは、指定された期間にわたって返済する必要がある一時金を提供し、通常は利息が付きます。

従来の定期ローンから中小企業庁 (SBA) ローンまで、銀行ローンの種類ごとに異なる目的があります。

金利や担保要件などの要素は、どのオプションがビジネスに適しているかを決定する際に重要な役割を果たします。

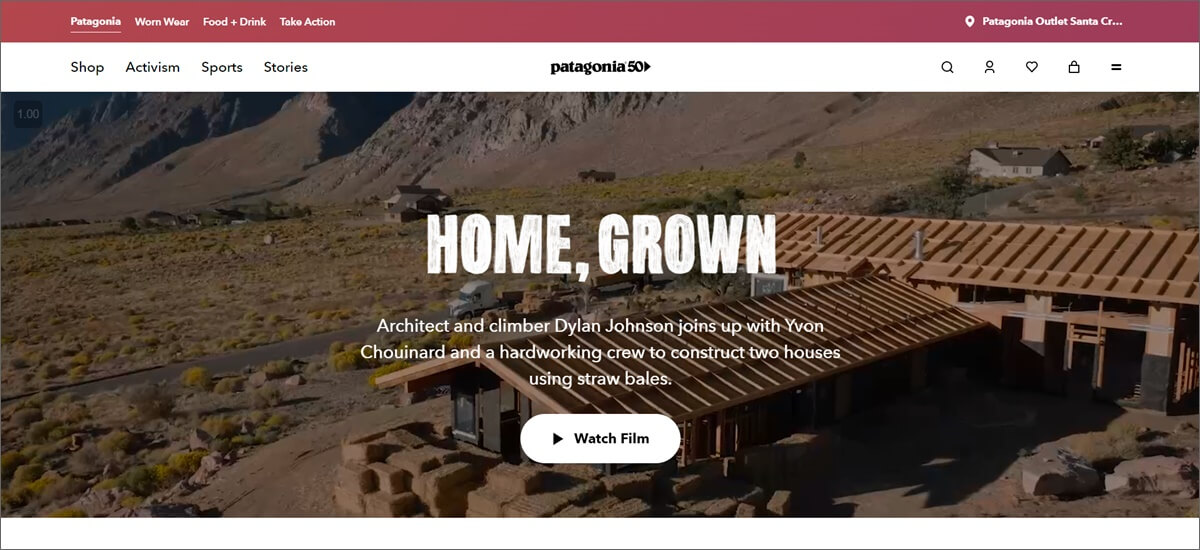

実際の例: パタゴニア

パタゴニアは、銀行融資を利用して事業を拡大した好例です。 1990 年代初頭、この有名なアウトドア衣料品会社は製品需要の大幅な増加を経験しました。

パタゴニアは需要に応え事業を拡大するために銀行融資による資金調達を求めた。

同社は借入に対するアプローチにより、持続可能性の使命を忠実に守りながら成長を続けることができました。

この例は、銀行融資が企業にとっていかに価値があるかを浮き彫りにしています。 所有権と管理を維持しながら成長に資金を提供できます。

銀行ビジネスローンを確保するためのヒント

- 信用力の向上:貸し手から良い金利を確保するには、健全な信用スコアと強力な財務プロファイルが必要です。

- 準備を整えてください:必要な財務書類をすべて収集し、ローン申請をサポートする情報を提供できるように準備してください。

- 責任を持って借りる:必要なものだけを借り、期日までにローンを返済するためのしっかりした計画を立ててください。

5. クラウドファンディング: 信者を投資家に変える

クラウドファンディングとは、多くの個人から少額の寄付を集めて資金を集める方法です。 このタイプのビジネスファイナンスは通常、 Kickstarterなどのオンラインプラットフォームを通じて行われます。

平均して、クラウドファンディングの支援者はプロジェクトあたり 88 ドルを約束します。 したがって、多額の資金を調達するには多くの支援者が必要です。

クラウドファンディングには、次のようないくつかのモデルがあります。

- 報酬ベースのクラウドファンディング:個人は、具体的な特典や製品と引き換えに寄付します。

- 寄付ベースのクラウドファンディング:支援者は、自分が信じる大義やプロジェクトをサポートする満足感以外の見返りを期待しません。慈善活動や社会的大義のために一般的に使用されます。

- 株式ベースのクラウドファンディング:会社が成功すれば、投資家は金銭的利益を得ることができます。

- 融資ベースのクラウドファンディング:ピアツーピア融資としても知られるこのタイプのクラウドファンディングでは、個人が長期にわたって利子を付けて返済されることを期待してお金を貸します。

クラウドファンディングの種類ごとに異なる目的があります。 適切なタイプの選択は、ビジネスの性質と募金キャンペーンの目標によって異なります。

実際の例: Oculus Rift

Oculus Rift は、報酬ベースのクラウドファンディングにおける傑出した成功事例です。

2012 年、Oculus は、画期的な仮想現実ヘッドセットである Oculus Rift の開発資金を集めるために Kickstarter キャンペーンを開始しました。 このキャンペーンでは25万ドルを集めることが目標でした。

没入型の仮想現実体験の約束は、潜在的な支援者の想像力を魅了しました。 キャンペーンはすぐに勢いを増し、数時間以内に資金目標を超えました。

Kickstarter キャンペーンが終了するまでに、Oculus は 9,500 人以上の支援者から 240 万ドル以上を調達しました。

このキャンペーンの成功によりさらなる投資が集まり、2014 年に Oculus は Facebook に 20 億ドルで買収されました。

クラウドファンディング キャンペーンを成功させるためのヒント:

- キャンペーンのタイミングを賢明に設定する:キャンペーンの開始を戦略的に計画します。キャンペーンに影響を与える可能性のある季節のトレンドや業界のイベントを考慮してください。

- 適切なプラットフォームを選択する:クラウドファンディング プラットフォームを調査して、キャンペーンに最適な場所を見つけます。ユーザーベース、料金などの要素を考慮してください。

- 強力なオンライン プレゼンスを構築する:キャンペーンを開始する前に、オンライン プレゼンスを構築し始めます。ソーシャルメディアやその他のチャネルを通じて潜在的な支援者と関わり、情報を広めましょう。

6. 政府補助金: 財政的支援を受ける

政府補助金は、新興企業や中小企業を支援するために与えられる財政援助です。 通常、特定の業界の経済成長を支援し、より多くの雇用を創出するために使用されます。

現在、26 の異なる助成金発行機関によって 2,716 の助成金プログラムが提供されています。

融資とは異なり、これらの資金は返済する必要がありません。 そのため、借金をせずに経済的支援を求める起業家にとって、これらは魅力的な選択肢となります。

しかし、無料のランチなどというものはありません。

あなたのスタートアップのために政府の補助金を確保するのは簡単ではありません。 各プログラムには独自の資格基準があります。 申請プロセスは複雑で競争が激しい場合もあります。

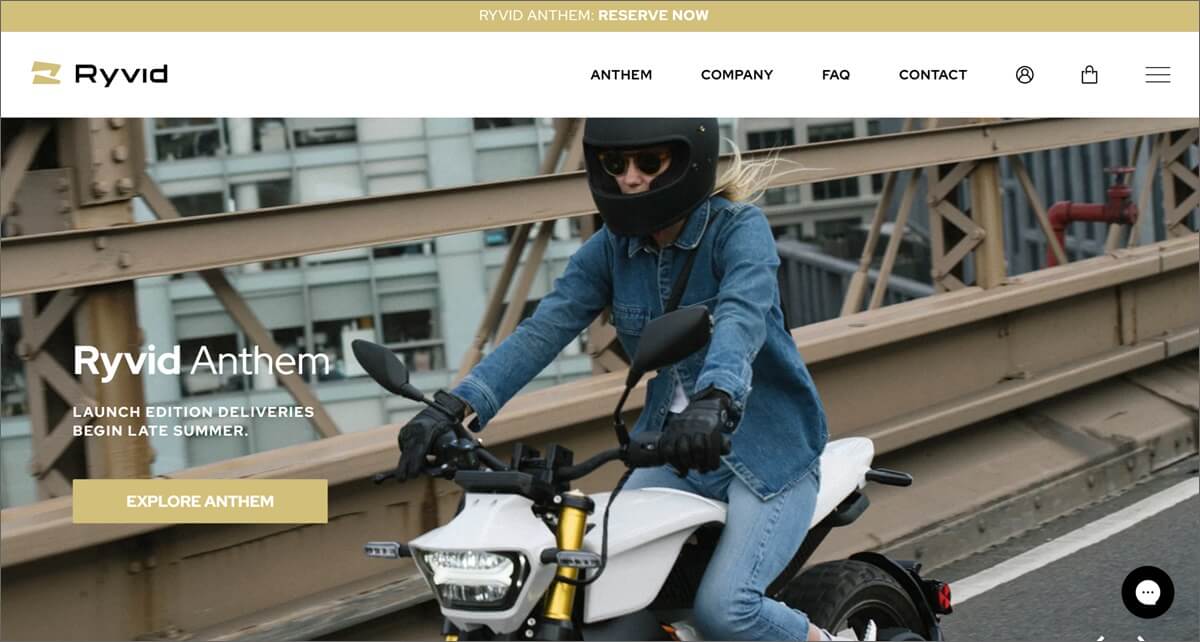

現実の例: リヴィッド

2022 年、電動バイク会社Ryvid はカリフォルニア州から 2,000 万ドルの助成金を受け取りました。

州はクリーンエネルギー輸送に投資し、雇用の拡大を支援したいと考えていた。 Ryvid は、カリフォルニア州でオートバイとリチウム電池の製造におけるフルタイムの雇用が最大 900 人増加すると予想しています。

政府補助金を上手に活用するためのヒント:

- ユニークな機会に注目する: Danielle Desir-Corbett のGrants for Creatorsなどのニュースレターを購読して、助成金の機会に関する最新情報を入手してください。

- 資格基準を確認する: 資格のない補助金を追いかけて時間と労力を無駄にしないでください。

- 強力なアプリケーションを準備する:目標、その達成計画、プロジェクトの潜在的な影響を明確に述べます。あなたの主張を裏付ける証拠とデータを提供してください。

- 勤勉かつ忍耐強く行動してください:申請プロセスには時間がかかる場合があります。待機し、必要に応じてフォローアップする準備をしてください。

7. エンジェル投資家: スタートアップ資本への売り込み

エンジェル投資家は通常、高い成長の可能性を持つ新興企業への投資を検討しています。 彼らは経験豊富な起業家、業界の専門家、そして多額の富を持つ成功したビジネスマンです。

これらの個人は、投資先の企業で積極的な役割を果たすことが多く、エンジェル投資家の 50% 以上が起業家としての経験を持っています。

彼らは、あなたの成功を支援するためのメンターシップや貴重な業界とのつながりを提供してくれます。

潜在的な投資家を惹きつけるには、説得力のある売り込みを作成する必要があります。 あなたのスタートアップを成功させるためのストーリーと取り組みを共有してください。

誠実さと情熱が、あなたのピッチを他のピッチと区別する重要な要素となる可能性があります。

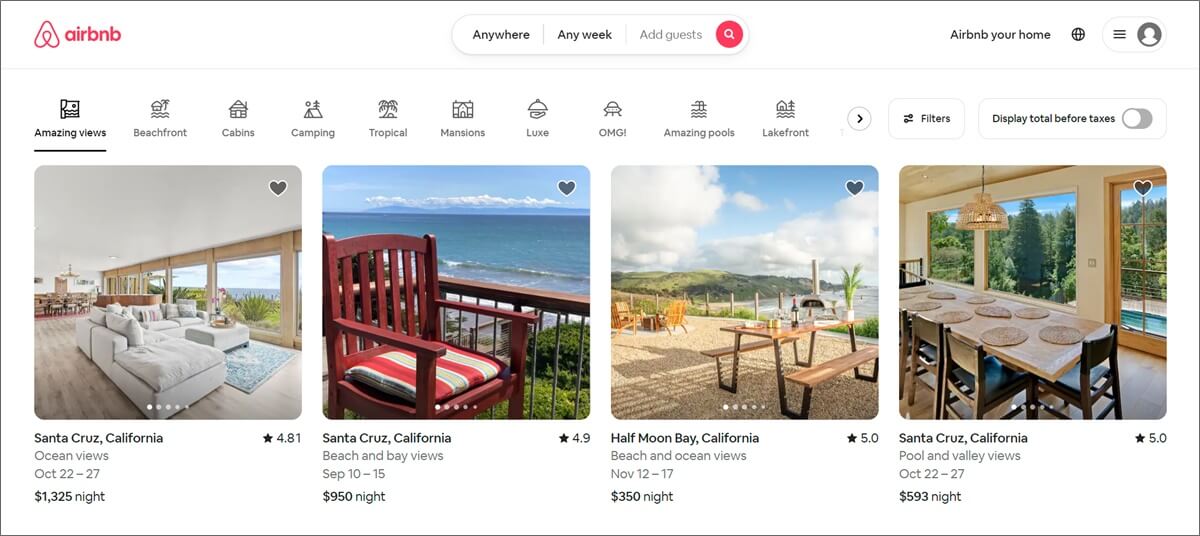

実際の例: Airbnb

Airbnb は、エンジェル投資家によるサポートが大成功につながった象徴的な例です。

2009年、Airbnb創設者のブライアン・チェスキー氏とジョー・ゲビア氏は、宿泊施設共有プラットフォームを存続させるために苦労した。 彼らは魅力的なビジョンを持っていましたが、その成長を促進するにはさらに多くの資金が必要でした。

エンジェル投資家であり、 Y Combinatorの共同創設者である Paul Graham の登場です。 創業者の情熱と革新的なアプローチに感銘を受けたグラハム氏は、Airbnb に 20,000 ドルを投資しました。

グレアムとその後のエンジェル投資家の支援により、Airbnb は成長しました。 これは現在、人々が宿泊施設を見つける方法を変える世界的な現象です。

同社の評価額は数十億ドルにまで上昇し、歴史上最も成功したスタートアップ企業の一つとなった。

エンジェル投資家を魅了するためのヒント:

- 説得力のあるストーリーを語る:あなたのビジョン、あなたが解決している問題、あなたのスタートアップ独自の価値を伝えるピッチを作成します。

- 情熱と献身を示す:経験豊富な投資家から学ぶ意欲と献身的な姿勢を示します。

- 粘り強く続ける:エンジェル投資家を見つけるのは簡単ではありません。挫折を受け入れることに慣れて、前進し続けてください。

8. ベンチャーキャピタル: 適切な投資家を惹きつける

ベンチャー キャピタル (VC) 企業は、さまざまな資金源から資金を集めてファンドを作成します。 これらの VC ファンドは、高い成長の可能性を持つ新興企業への投資に特化しています。

従来の銀行融資とは異なり、ベンチャーキャピタリストは投資と引き換えに株式を求めます。

VC 会社は通常、従来の貸し手よりも高いリスクを負います。 彼らは、スタートアップが成功して大幅に成長すれば、多額の利益が得られることを期待しています。 2022 年、シード段階にあるベンチャーキャピタルの支援を受けた企業の取引規模の中央値は 155 万ドルでした。

ベンチャーキャピタル企業からの投資を呼び込むには、実証済みの市場需要と明確な成長経路を示す必要があります。

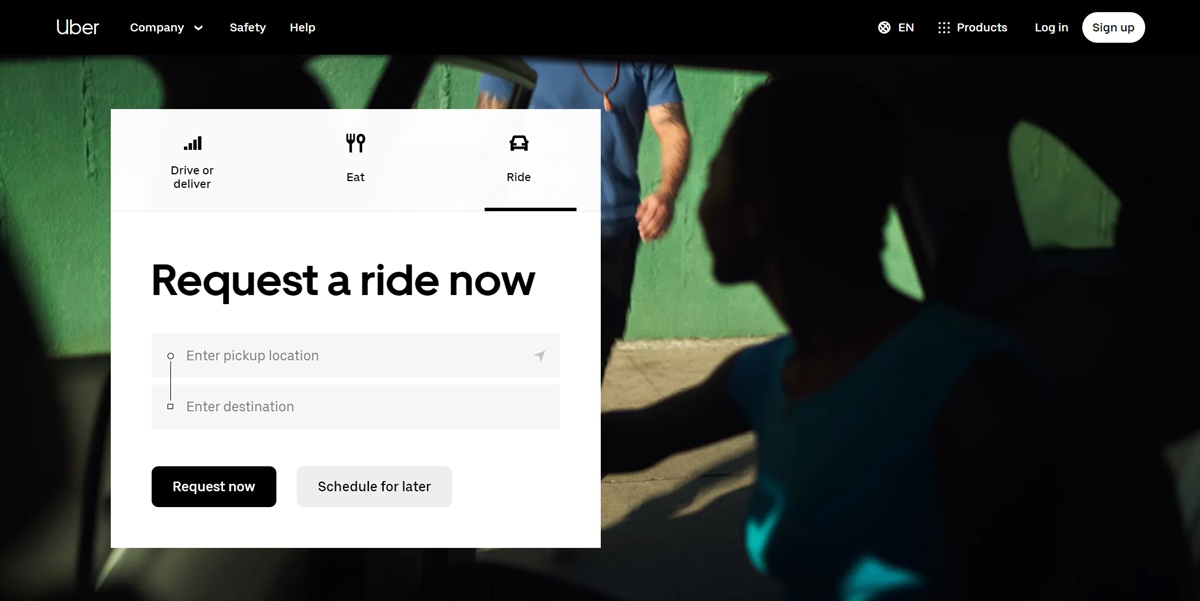

実際の例: Uber

2011 年当時、この配車大手は野心的な成長計画を持つ有望な新興企業でした。 その高い目標を達成するために、Uber は Benchmark Capital から 1,100 万ドルの初期投資を確保しました。

ベンチマーク・キャピタルは、ウーバーの破壊的なビジネスモデルと便利な配車サービスに対する需要の高まりに潜在力を見出しました。

このパートナーシップはゲームチェンジャーであることが判明しました。 Uber は急速に拡大し、世界的な現象になりました。

ベンチャーキャピタル企業を口説くためのヒント

- 牽引力を実証する:市場の需要の証拠を示します。 それは、ユーザーベースの拡大や売上高の急速な増加である可能性があります。

- 成長の可能性を強調する:業界で規模を拡大し、名を残すための明確なビジョンを持ちます。VC 企業は、野心的な成長計画を持つ潜在力の高い新興企業に投資します。

- 交渉する:自分の価値を過小評価したり、自分を売り込んだりしないでください。

9. 貿易信用: ベンダーとの関係を活用する

貿易信用は、買い手と供給者間の融資協定です。 サプライヤーは買い手にクレジット条件を延長し、クレジットで商品を購入し、支払いを後日延期できるようにします。

これは、企業が棚の在庫を維持するのに役立ちます。 他の必要不可欠な出費に備えて現金を確保しながら、需要に応えることができます。

貿易信用は国家経済と世界経済の鍵です。 世界銀行によると、国内外の貿易信用の年間額は世界の GDP の 40% 以上に達します。

取引信用条件を確保するには、サプライヤーとの強力な関係を構築する必要があります。 多くのサプライヤーが初めての購入者に提供するものではありません。

サプライヤーがあなたを長期的な利益をもたらす可能性のある顧客と見なす場合、貿易信用を確保する可能性が高くなります。

実際の例: ウォルマートとプロクター・アンド・ギャンブル

ウォルマートはプロクター・アンド・ギャンブル(P&G)などのサプライヤーとの戦略的貿易信用協定に依存している。

P&Gはウォルマートへの融資条件を延長し、小売業者が手元資金を圧迫することなく在庫水準を維持できるようにした。 これは、ウォルマートが自社の棚に幅広い P&G 製品を安定して在庫できることを意味します。

その見返りに、ウォルマートは P&G に安定した大量の顧客を提供します。 P&G は売上予測に自信を持ち、生産および流通プロセスをより効率的に管理できるようになります。

貿易信用関係を育むためのヒント:

- 小規模から始める:新しいビジネスの場合は、信頼性を証明し、サプライヤーとの信頼を築くために、小規模な注文から始めます。

- 成長の可能性を実証する:強力な成長の可能性を強調することで、信用条件を提供することが相互に利益をもたらす可能性があることをサプライヤーに説得します。

- 強力な関係を築く:ウォルマートと P&G は、当初から緊密に協力していたわけではありません。信頼性を実証し、パートナーシップを構築するには時間がかかります。

10. ファクタリングと請求書融資: 未払いの請求書を運転資金に変える

ファクタリングとインボイスファイナンスは、キャッシュフローの管理に役立つビジネスファイナンスの一種です。 未払いの顧客請求書を資金調達の担保として使用できます。

ファクタリングと融資にはいくつかの違いがあります。

ファクタリングでは、基本的に、未払いの顧客請求書を割引価格でサードパーティ会社 (ファクタリング) に販売します。 ファクターは即時に現金を提供し、請求書の期限が来ると顧客の支払いを回収します。

一方、インボイスファイナンスは、未払いの請求書を担保として使用して、リボルビング信用枠または一括ローンを確保します。 顧客の支払いを回収する責任は引き続きあなたにあります。

資金調達の取り決めについて顧客に知られたくない場合は、機密請求書割引ソリューションがあります。

実際の例: コカ・コーラとタウリア

コカ・コーラには世界中に何千ものサプライヤーと販売業者がいます。 その巨大なネットワークを管理すると、キャッシュ フローの問題が発生する可能性があります。

コカ・コーラは、サプライヤーとの関係を強化するためにタウリアの請求書融資プラットフォームに注目しました。 タウリアのプラットフォームにより、コカ・コーラはサプライヤーに早期支払いオプションを提供できるようになりました。

キャッシュ フローの管理に支援が必要なサプライヤーは、割引料金で迅速な支払いを利用できるようになります。

インボイスファイナンスは、コカ・コーラがサプライヤーとの関係を強化するのに役立ちました。 サプライチェーンにおけるサポートパートナーとしての評判を獲得しました。

ファクタリングと請求書融資のヒント

- 調査プロバイダー:米国には請求書ファクタリング業者が数百社あります。 契約に署名する前に、オプションを検討し、条件と料金を比較してください。

- 詳細を読む:一部の貸し手は最低期間契約を要求し、合意された金利に加えて追加料金を課します。

- 機密保持を考慮する:これにより、収集プロセスの制御を維持し、顧客との直接の関係を維持できるようになります。

11. 設備資金調達: スタートアップ企業の生産性を高める

設備融資は、企業が必要な機械、技術、設備を入手するのに役立ちます。 これには、短期ローン、機器リース、割増購入プランなどの代替資金調達オプションが含まれます。

フォーブス誌の 2023 年ビジネス ローン調査によると、ビジネス ローンを求める理由の 2 番目に多いのは設備の購入です。

スタートアップのビジネスを拡大するために設備や車両が必要な場合には、これは良い選択肢になる可能性があります。 運転資本をあまりにも薄くすることなく、成長に必要なものを手に入れることができます。

設備融資の種類にはさまざまな種類があります。 リースや商業動産モーゲージからレンタルや定期ローンまでお選びいただけます。

実際の例: Computertrans

Computertransはオーストラリアの大手物流プロバイダーです。 2019年、キャッシュフローが成長に追いついていないことが判明した。

Computertrans は顧客の需要に応えるために車両群を拡大する必要がありましたが、それを実現するための現金が手元にありませんでした。

設備融資により、購入価格全額を前払いすることなく、必要な車両を入手できるようになりました。 貸し手は当初、新しいフリートの代金を支払い、Computertrans が月々の返済を行っていました。

設備資金を最大限に活用するためのヒント

- 機器のニーズを評価する:不必要または過剰な機器への資金提供を避けます。

- 予算を理解する:キャッシュ フローに負担をかけずに毎月無理なく返済できる金額を計算します。

- 最良の金利を探し回る:さまざまな貸し手の金利を比較して、最も有利な条件で融資を確保します。

副業に適したスタートアップ資金の種類を選択する

新規事業のための資金調達の選択肢は豊富にあります。 それぞれに独自の利点と考慮事項があります。

財務上のニーズとリスク許容度を慎重に評価してください。 最適な資金調達オプションを選択する際には、長期的な目標に焦点を当てることも重要です。

長期および短期の資金ニーズをカバーするための資金構成が必要になる可能性があります。 バランスの取れたアプローチは、リスクを軽減し、財務戦略を最適化するのに役立ちます。

*************

この投稿の調査と草稿を手伝ってくれた George Drennan に感謝します。 ジョージはフリーのライターであり、ビジネス全般の専門家です。 彼は、金融の複雑さを解明し、人々が生活を改善するために使用できる情報にアクセスできるように支援することに情熱を注いでいます。