AI が金融サービスのパーソナライゼーションを促進する方法: 4 つのプラクティスと例

公開: 2023-04-20

デジタル バンキングの成長により、金融サービス ブランドは、顧客と 1 対 1 でやり取りする機会が少なくなりました。 そのため、ブランドは顧客ロイヤルティを促進し、自社のビジネスのために忠実な顧客を維持するのに苦労しています。

COVID のパンデミックは、デジタル セルフサービス時代の成長にも大きく貢献しています。 ほぼすべての対面活動がデジタル化されているため、銀行やその他の金融機関は、テクノロジーに頼らざるを得なくなり、ユーザーとの関わりを深めています。その 1 つが AI です。

ただし、金融機関によるAI ツールの採用が加速しているからといって、顧客がもはやパーソナライズされた体験を得られなくなっているわけではありません。

AI はパーソナライゼーションを大幅にサポートするため、金融サービス プロバイダーは、デジタル時代以前と同等またはそれ以上のレベルの顧客サービスを提供できます。

この記事では、AI 主導のパーソナライゼーションが、金融サービス企業が顧客ロイヤルティを促進し、効率と収益性を向上させるのにどのように役立つかを調べます。

始めましょう。

金融サービスでパーソナライゼーションが重要な理由

金融サービスは非常に競争の激しい業界であり、パーソナライズされたサービスの提供はもはや「あると便利な」オプションではなく、顧客の重要な期待となっています。

良いことは、銀行がこれを十分早く認識し、顧客向けに商品やオファーをカスタマイズするために取り組んできたことです.

組織は、さまざまなサービスを提供する多くのプロバイダーが存在する一方で、ユーザーに高く評価されるのは顧客の個々のニーズに応えるプロバイダーであり、これはパーソナライズなしでは達成できないことを認識しています.

金融サービスにおけるデータ主導のパーソナライゼーションは、さまざまな方法で実現できます。 たとえば、銀行は効果的なエンゲージメントのために、顧客をさまざまな人口統計グループにセグメント化できます。

これにより、正確なオファーで対象を絞り込み、次のような各グループに固有のニーズを満たすことが容易になります。

- 団塊の世代のための一流のアカウント セキュリティ

- Z世代向けのバーチャルバンキングとデジタルサポート

- ミレニアル世代向けの説明動画を通じて、有益な金融の洞察を一貫して提供

- ジェネレーション X 向けの革新的なバンキング テクノロジー

パーソナライゼーションの採用は、銀行業界の自然な流れにもシームレスに適合します。 60 年代には ATM が導入され、70 年代にはカードベースの支払いが普及しました。

80年代と90年代には特筆すべき展開はありませんでした。 2000 年代は 24 時間年中無休の銀行業務でしたが、2010 年代にはモバイル バンキングが普及しました。

今こそ、銀行業界の次のステップである AI 主導のパーソナライゼーションの時です。

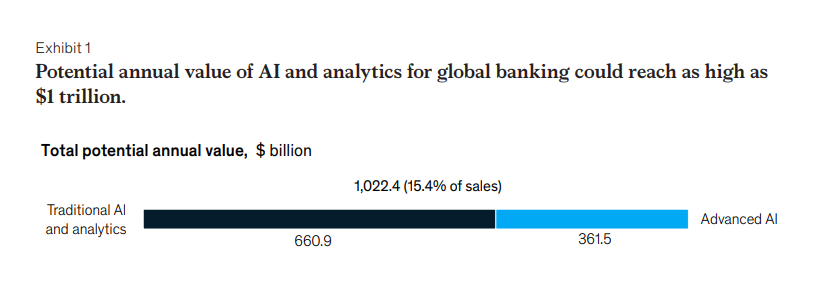

銀行業界における AI に関する McKinsey のレポートによると、金融サービスにおける AI の価値は、毎年 1 兆ドルを超える可能性があります。

人工知能を使用することで、金融機関は大規模なパーソナライゼーションを実現し、コンタクトレス マーケティングなどのオムニチャネル エクスペリエンスを提供し、組織内にイノベーション文化を生み出すことができます。

これらは、金融サービスで AI を活用したパーソナライゼーションで達成できる 3 つの主要な成果にすぎません。

しかし、話題はもはや AI の利点だけではなく、金融機関にとって不可欠な AI の性質についてです。 AI が絶対に必要な理由は次のとおりです。

- 顧客が銀行に AI を使用してデジタル バンキング サービスを改善することを要求するにつれて、ユーザーの期待が高まる

- 主要な金融機関による AI の採用は、事業費の管理を目指して着実に増加しています。

- デジタル エコシステムが従来の金融サービスに取って代わりつつある

- 技術サービスは、成長と拡大の次のフロンティアとして金融サービス部門に注目しています

おわかりのように、競争の激しい金融サービス セクターで生き残りたいのであれば、銀行は AI ファーストになる必要があります。

遅かれ早かれ、業界のすべてのプレーヤーは、この革新的なテクノロジーを採用する必要があります。そうしないと、顧客が AI パーソナライゼーション金融サービスを要求するため、業界から追い出されることになります。

AI が金融サービスのパーソナライゼーションにどのように役立つか

それでは、AI を使用してカスタマー エクスペリエンスをパーソナライズするさまざまな方法を見てみましょう。

デジタル バンキングのエクスペリエンスを向上させる

AI は、顧客を認識し、パーソナライズされたサービスを提供し、過去のユーザーの行動に基づいて関連する提案を提供することで顧客のロイヤルティを獲得する多くの機会を提供します。

AI を使用すると、トランザクション データや他のソースからのデータを使用して、消費者の行動を理解できます。 次に、このデータからの洞察を使用して、顧客がサービスをより頻繁に使用するように促すことができます。

たとえば、顧客が航空券の支払いにカードを使用する場合、AI は、目的地に到着したときに手頃な価格のホテルやタクシーの乗車を推奨するなど、顧客にパーソナライズされたオファーを提案するのに役立ちます。 これにより、顧客からの支出が増える可能性があります。

AI によってユーザーの行動の分析と理解が容易になるため、この情報を使用してサービスやオファーをパーソナライズできます。 オーディエンスに関するインサイトを迅速かつ簡単に取得できるため、ブランドの認知度と売上を向上させることができます。

コンタクト センターの従業員の効率を向上させる

また、AI はコンタクト センターの従業員の効率を改善し、コンサルタント/アドバイザーの役割を担うことを可能にします。 また、顧客により良いサービスを迅速に提供できるようになります。

方法は次のとおりです。

AI 搭載のチャットボットを使用すると、一般的な顧客の質問に答えたり、ユーザーの詳細の更新などの基本的な通話を処理したりできます。 これにより、コンタクト センターの従業員は複雑な問題を処理し、サービスに関するカスタマイズされたアドバイスを提供することができます。

さらに、顧客に対する AI 主導の洞察は、顧客のニーズをよりよく理解し、より迅速にサービスを提供するのに役立ちます。

これらの顧客とのやり取りを使用して、将来の計画とサービスの改善のために追加のライフスタイル データを収集することもできます。

対面でのやり取りを強化する

顧客は、Al 主導のパーソナライゼーションの利便性を高く評価していますが、ほとんどの顧客は、他の方法ではなく、銀行との対面でのやり取りを望んでいます。

モバイル バンキング アプリとオンライン プラットフォームは人々の銀行取引の方法に革命をもたらしましたが、ほとんどの顧客、特に年配の世代は、いまだに金融機関に銀行サービスを求めています。

話のほとんどは、銀行のホールで銀行の従業員が実行するコア機能をテクノロジーがどのように置き換えることができるかについてでしたが、AI は、銀行が顧客により良いサービスを提供するのに役立つテクノロジーとして際立っています。

どうして?

AI は、銀行が顧客のニーズをよりよく理解するために使用できる関連するユーザー情報を収集するのに役立ちます。 また、顧客が銀行ホールに現れると、スタッフは過去のデジタル取引で収集されたデータを参照して、パーソナライズされたサービスを提供します。

たとえば、Nordea Bank は最近、顧客からのテキスト クエリを分析する AI テクノロジを導入しました。 この情報は、対面のクライアントとやり取りするときにそれを使用するカスタマー サービスの従業員に転送されます。

不正防止

金融機関は、AI を不正防止に使用することもできます。 AI は、顧客の行動を分析し、不正行為を迅速に検出または予測するのに役立ちます。

さらに、AI をDocuSign などのオンライン署名ツールと組み合わせてトランザクションを認証し、詐欺を防止することもできます。

最終的な考え

競争が激しく変化し続ける今日のビジネス環境では、金融サービス ブランドは、顧客を理解し、適切なオファーを提供するために、より一層努力する必要があります。

AI 主導のパーソナライゼーションを実装することで、金融サービス ブランドはテクノロジを活用して、強化されたサービスを提供し、顧客ロイヤルティを構築するその他のイニシアチブを実行できます。