ヘッジファンドとは? タイプ、例、戦略、およびリスク

公開: 2023-02-22投資に関して言えば、選択肢は圧倒的です。

さらに、リターンは常に期待どおりとは限りません。 幸運にも投資に成功し、リスクを冒してもかまわない場合は、ヘッジ ファンドのように排他的で戦略的なものを試してみるのもよいでしょう。

いいえ、ヘッジファンドは、家の周りの低木の境界を節約するための小銭でいっぱいの貯金箱ではありません. ヘッジファンドの投資家は、投資ポートフォリオ管理ソフトウェアを利用して、投資ポートフォリオを追跡および管理しています。

ヘッジファンドとは?

ヘッジファンドとは、認定投資家または機関投資家のパートナーシップによって引き出されたプールされた投資を指します。 ファンドマネージャーは、平均以上のリターンを得るために、蓄積された資金をさまざまな非伝統的な資産に投資します。 これらのファンドの管理には、リスク管理と複雑なポートフォリオ構築が伴います。

上記の定義を読むと、ヘッジファンドは昔ながらの投資のように思えます。 ただし、それらを際立たせるものはたくさんあります。 ヘッジファンドの資産管理の基本を見て、投資機会を探している人にとって何が特別で魅力的なのかを理解しましょう。

ヘッジファンドの例

以下は、運用資産(AUM)の面でトップ10のヘッジファンドです。- ブリッジウォーター アソシエイツ

- 男グループ

- ルネッサンス・テクノロジーズ

- ミレニアム経営

- シタデル

- DE ショー グループ

- ツー シグマ投資/アドバイザー

- デビッドソン ケンプナー キャピタル マネジメント

- ファラロン・キャピタル・マネジメント

- TCIファンドマネジメント

ヘッジファンドの基本

ヘッジファンドはオルタナティブ投資として知られています。つまり、ファンドの特性、投資の背後にある戦略、およびプロセスを監督する規制により、これらのファンドは他の金融活動とは一線を画しています。 これらのファンドは、オプションや先物デリバティブに投資しながら、よりリスクの高い戦略を使用し、資産を活用します。 ヘッジファンドの本当の魅力は、ヘッジファンドへの投資を扱うマネージャーの評判にあります。

ヘッジファンドのマネージャーは、投資の際にヘッジされた賭けをすることが多く、資産の一部をファンドの焦点とは反対の方向に向けて、コア保有の損失を埋め合わせます。 たとえば、旅行などの景気循環セクターに焦点を当てているヘッジファンドは、景気循環による株式の損失を相殺するために、エネルギーなどの非循環セクターに一部を投資する場合があります。

ヒント:金融用語を混同していませんか? シンキング ファンドの基礎を学び、ヘッジ ファンドとの違いを確認します。

ヘッジファンドの特徴

以下は、すべてのヘッジファンドが持つ 7 つの重要な特徴であり、ユニークな投資機会となっています。

- 認定投資家に限定されます。 ヘッジファンドは排他的です。 適格な投資家と富裕層 (HNWI) のみがヘッジファンドに参加できます。 これらの個人は、米国証券取引委員会 (SEC) によって資格があると見なされます。つまり、これらの人々がヘッジファンドに関連するリスクを負う余裕があることを認識しています。

- やや規制あり。 プールされた投資に関与する人々は個人レベルでSECによって認識されているため、ヘッジファンド自体は登録する必要はありません. 一部のファンドは、投資家に安心を与えるためだけに登録しますが、必須ではありません。 登録するかどうかに関係なく、ヘッジファンドがインサイダー取引、詐欺、およびその他の金融規制に関する法律に違反することは依然として違法です。

- 多くのオプションを提供します。 ミューチュアル ファンドや上場投資信託 (ETF) などの他の投資は、株式や債券への投資に限られていますが、ヘッジ ファンドにはより自由度があります。 彼らは、株式、不動産、通貨など、あらゆるものに投資できます。

- レバレッジが含まれています。 多くの場合、ヘッジファンドは資本成長のために財務レバレッジ、または投資された借入金を使用します。

- 非流動的。 ヘッジファンドのもう1つの重要な特徴は、流動性がないことです。 ほとんどのマネージャーは、投資家がお金を引き出すことができる回数を制限します。 これは、ヘッジファンドにお金を投資する場合、長期的にはそこにいることを意味します。 投資したお金は何年も保持できます。

- 攻撃的。 ヘッジファンドでハイリスク・ハイリターンを実践。 ただし、実装されている手法が機能している場合、投資家は継続的に利益を得ることができます。

- より高い手数料。 ヘッジファンドは、経費率と成功報酬の両方を請求します。 経費率は、単に管理、管理、および広告費に費やされるお金です。 成功報酬とは、投資の成功に対してヘッジファンドのマネージャーに支払われる報酬です。

典型的なヘッジファンドの手数料体系は何ですか?

ヘッジファンドの手数料体系は、ツー アンド トゥエンティと呼ばれることがよくあります。 投資家は、ヘッジファンドのパフォーマンスに関係なく、2% の管理手数料を請求されます。 その後、ファンドがハードル レートを超えた場合にのみ、20% の成功報酬が請求されます。 ハードルレートとは、ヘッジファンドが投資に対して期待する最低レートです。

ヘッジファンドの仕組み

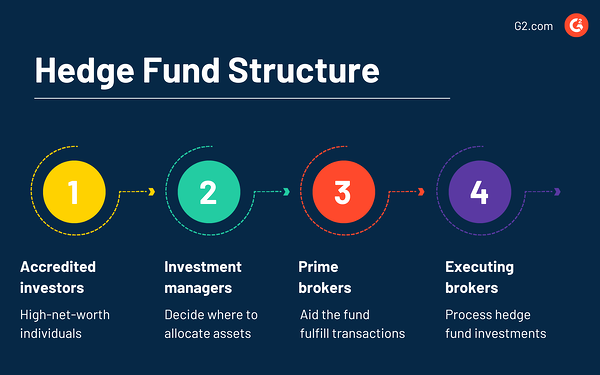

ほとんどのヘッジファンドはリミテッドパートナーシップとして構成されており、グループにはいくつかの主要なプレーヤーがいます.

- 投資家:ヘッジファンドに投資する人は、認定された投資家 (年収 20 万ドル以上) または富裕層 (純資産が 100 万ドルを超える) でなければなりません。

- 投資マネージャー:投資マネージャーは、資本の配分先の選択や市場リスクの管理など、ヘッジファンドに関する多くの決定を行います。

- プライム ブローカー:この特別な種類のブローカーは、ファンドが大規模な投資取引を完了するのに役立ちます。

- 実行ブローカー:実行ブローカーは、ヘッジファンドの投資の完了と処理に責任を負います。 彼らは、適用されるポリシーと手順にすべてが準拠していることを確認します。

ヘッジファンドの種類

ヘッジファンドは、最大の利益を生み出す可能性が高い投資を慎重に評価して選択します。 以下は、投資家がよく検討する4種類のヘッジファンドです。

- グローバル マクロ ヘッジ ファンドは、マクロ経済要因と、実質為替レートやインフレ率などの金融状況を活用して、市場の変動から利益を得ます。

- 株式ヘッジ ファンドは、過大評価された株式や株価指数を売却することで、株式市場の下落に対する保護を提供する世界または国内の株式に投資します。

- レラティブ バリュー ヘッジ ファンドは、関連する証券の価格差やスプレッドの非効率性を利用して、より良いリターンを生み出します。

- 物言うヘッジファンドは、コスト削減、取締役会の変更、資産再編など、さまざまな要求に応じて行動する企業に投資します。

すべてのヘッジファンドは上記の特徴を共有していますが、収益を得る方法は少し異なります。

一般的なヘッジファンド戦略

ヘッジファンド管理の戦略について説明する前に、知っておく必要がある用語が 2 つあります。

- ロングトレード:トレーダーが価格上昇を期待する資産。

- 空売り:トレーダーが価格の下落を期待する資産。

株式のロング/ショート

株式のロング/ショート ヘッジファンド戦略は非常にシンプルです。 投資家は、価値が上昇すると予測される株式を購入し、価値が下落する可能性が高い株式を売却します。 ロングトレード1回、ショートトレード1回。 投資家が同じ業界の 2 つの企業でこれを行うのは一般的です。予測される勝者と敗者に投資します。 勝者からのお金の利益は、敗者の資金調達に使用できます。 正しく行われた場合、ファンドはどちらの方法でも利益を得ることができます。

マーケットニュートラル

マーケット ニュートラル戦略は、市場のショート トレードとロング トレードに同等の価値を置きます。 それを得る? 彼らは市場の現在の状況に対して中立です。 投資家はショート株とロング株のポジションを一致させます。 したがって、一方が他方よりもうまくやれば、どちらの方法でも勝ちます。

合併裁定取引

アービトラージ戦略は、密接に関連する投資間の価格差を利用しようとします。 このプロセスには、多くの場合、財務レバレッジの使用が含まれます。

合併アービトラージでは、投資家は、現在合併中の 2 つの企業で対立する立場を取ります。 株式は合併が起こる前に購入され、投資家は合併が終わったらリターンを期待します。 ただし、合併が時間通りに完了しないか、まったく完了しない可能性があるという事実を考慮に入れる必要があります。

コンバーティブル裁定取引

コンバーティブル・アービトラージ・ヘッジファンドは、転換社債または株式に転換可能な社債をロングし、転換社債が転換可能な株式をショートします。 この戦略は、企業の転換社債の非効率性から利益を得ようとします。

債券アービトラージ

債券アービトラージ戦略は、ヘッジファンドが市場の反対派の両側に投資して、わずかな価格の不一致を説明する戦略です。 これらのヘッジファンドは、国債などの債券のリターンに注目しています。 ミスプライシングを感知すると、多くの場合レバレッジを使ってロングとショートのポジションを取り、市場で価格が固定されたときに利益を得る.

イベント駆動型

イベントドリブン戦略には、買収やリストラなどの特定のイベントの後に価格が上昇または下落したときにヘッジファンドが株式を購入することが含まれます。 これらの資金は、財政難にある企業や倒産した企業の債務を購入することがあります。 破産した企業が最初に返済しなければならないお金であるため、彼らは最初に優先債務を購入します。

クレジット

クレジット ヘッジ ファンドは、他の事業の負債に投資するファンドのもう 1 つの例です。 信用重視のヘッジファンドに投資するには、資本構造の負債側について多くの知識が必要です。

グローバル マクロ

グローバル マクロ ヘッジ ファンドは、特定の市場における政治的または経済的出来事の影響から利益を得るために、株式、債券、および通貨に投資します。 このプロセスには、国の経済の興隆と衰退を深く評価することが含まれます。 彼らは、経済的または政治的出来事の特定の結果から利益を得ようとしています。

ショートのみ

ショート オンリーの方法は、基本的に会計上の不正や、財務諸表における株式の価値の虚偽表示を明らかにしようとするものです。

ヘッジファンドはどうやって儲けるの?

ヘッジファンドは、ハードルレートを超える一定の利益またはプラスのリターンとともに一定の手数料を獲得することで利益を上げます。 定額料金は、投資家が管理下の総資産に基づいて支払う料金体系によって異なります。

ヘッジファンドとミューチュアルファンド

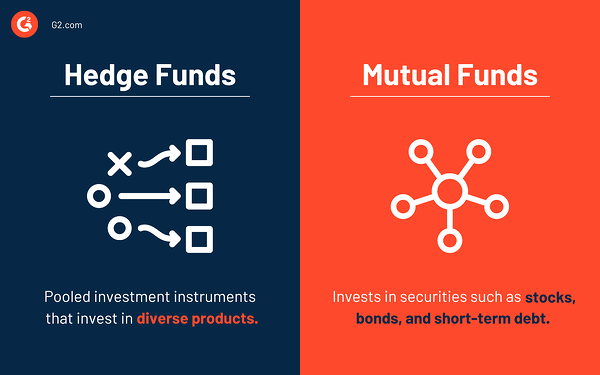

主な違いは、ヘッジファンドはより積極的で、認定された投資家のみが利用できるのに対し、ミューチュアルファンドはリスクが低く、取引制限に直面していることです.

ヘッジファンドは、株式の空売りやデリバティブ証券の投機的なポジションを取るなどのリスクの高い戦術を活用して、市場の状況に関係なく、より高いリターンを生み出します。

投資信託は、個人投資家に、債券、株式、または短期投資などの上場証券を含む多様な株式ポートフォリオを作成するための費用対効果の高い方法を提供します。 ミューチュアル ファンド マネージャーは、ベンチマーク インデックスをアウトパフォームすることを目指しています。

| ヘッジファンド | ミューチュアルファンド | |

| 投資目的 | リターンを最大化して成功報酬を増やす | ベンチマーク指数をアウトパフォームする |

| 手数料 | 2%の管理手数料と利益の20% | 0.5%~2%の経費率 |

| 株主要件 | 認定投資家のみ | 誰でも利用可能 |

| 流動性の機会 | 四半期ごと、半年ごと、場合によってはそれ以上 | ロックイン期間のあるファンド以外は売買しやすい |

| 規制 | SECへの登録は必須ではありません | SECへの強制登録 |

ヘッジファンドのパフォーマンスガイドライン

ヘッジファンドのマネージャーは何があっても利益を得るでしょうが、それでも 20% の成功報酬が必要です。 また、幸せな投資家。 ヘッジファンドの成功を評価する上で重要な部分をいくつか見ていきましょう。

- 収益率:収益率とは、投資によって一定期間にわたって得られる利益または損失です。

- 標準偏差:投資の標準偏差は、収益率が平均から逸脱する頻度を示します。

- ドローダウン:投資の特定の期間におけるピークとトラフのパフォーマンスのパーセンテージ差。 投資家は、投資が回復するまでにかかった時間を考慮に入れる必要があります。

- 下方偏差:経済または証券の価格の一般的なマイナスの動き。

- 最小投資額:ファンドが投資するために必要な金額。 償還条件: 確定利付証券の返済。

- ファンドのサイズ:ファンドに出資できる投資家の数。

ヘッジファンドの規制要件

ヘッジファンドは、上場証券の記録管理および取引報告要件とともに、制限および規制を順守する必要があります。 米国のヘッジ ファンドの多くは、商品先物取引委員会 (CFTC)、商品プール オペレーター (CPO)、および商品取引アドバイザー (CTA) によって規制されています。

1993年の証券法に基づくレギュレーションDは、ヘッジファンドが非公募でのみ、および最低純資産1,000,000ドルまたは最低収入200,000ドルの認定投資家から資本を調達することを制限しています.

2010 年のドッド フランク ウォール街改革および消費者保護法により、SEC は、個人に適切であると見なされる純資産および所得基準を調整することができました。 銀行および事業体は、5,000,000 ドル相当の最低総資産を持っている必要があります。

1940 年の投資会社法も、ヘッジファンドが公募を行うことを禁止しており、1933 年の証券法および 1934 年の証券取引法に従って、詐欺防止規定の対象となっています。

ヘッジファンドマネージャー

ヘッジ ファンド マネージャーは、Two and Twenty の手数料体系の恩恵を受けます。 20% のパフォーマンス手数料は、彼らが仕事をした場合にのみ役立ちますが、2% の管理手数料は、彼らの努力の量に関係なく、確実に利益を得ることができます.

マネージャーが 1 億ドルのヘッジファンドで働いているとしましょう。 彼らは足を上げて、仕事をせずに一日中ラテをすすりながら、それでも2%、つまり200万ドルを受け取ることができます. それはかなりまともな給料日です。

しかし、これらの投資家が大金を持っていて、それを少し危険にさらしたいと思っているからといって、組織化されていない運用を受け入れるわけではありません。 ヘッジ ファンド マネージャーは、金融サービスの顧客関係管理 (CRM) ソフトウェアを使用して、投資家が面倒を見てくれていると感じられるようにします。

ヘッジファンド税

ヘッジファンドは、他の投資手段が注意を払う必要がある特定の規制を回避します。つまり、他の投資手段には立ち入り禁止の特定の金融活動に従事することができます。 ヘッジファンドはこれらのルールを巧みに操ることができるため、マネージャーと投資家はほとんど負担を受けません。 これが、ヘッジファンドに投資するには、認定された投資家または富裕層でなければならない理由です。

多くのヘッジ ファンドは、ファンドがパートナーシップとして扱われ、課税されるキャリー インタレストを利用しています。ファンド マネージャーはジェネラル パートナーであり、投資家はリミテッド パートナーです。

ファンドマネージャーの収入は、給与ではなく、投資収益として課税されます。

ただし、ヘッジファンドが投資家にお金を返す場合、その収益はキャピタルゲイン税の対象となります. 保有期間が 1 年未満の投資の利益に適用される短期キャピタルゲイン税があります。 1年以上保有されている投資の場合、キャピタルゲイン税は20%まで高くなる可能性があります。

ヘッジファンドへの投資方法

ヘッジファンドに投資するには、新しい投資家を受け入れるヘッジファンドを探す必要があります。 これらの資金を見つけるためにオンラインツールを使用することに加えて、SECに投資顧問登録(ADV)フォームの統一申請書を提出している必要がある信頼できる金融コンサルティングプロバイダーに常に相談する必要があります. また、認定された投資家であることを確認する必要があります。 さらに、収入、負債、および資産の詳細を提供する必要がある場合があります。

ヘッジファンドに投資する前に考慮すべきこと

ヘッジファンドに投資する前に、次のベスト プラクティスを確認してください。

- ファンドの目論見書または募集覚書を読んで、ファンドの戦略、所在地、ファンド マネージャーの手数料、マネージャーの利益相反、投資の種類を理解してください。 投資判断を下す前に、ファイナンシャル アドバイザーに相談することを検討してください。

- ファンドの投資戦略を深く掘り下げます。 ファンドは、分散戦略または単一戦略を使用する場合があります。 これらの戦略を理解することは、リスク許容度、時間範囲、または分散ポートフォリオを持つという目標に沿ったファンドを見つけるのに役立ちます。

- 投機的投資手法の使用を理解する。 ヘッジファンドは、投資家の資本と一緒にレバレッジ(借りたお金)を使用して、収益を増やすことがあります。 ファンド・オブ・ファンズ、デリバティブ、空売り商品に投資できます。 これらの資金配分手法により、潜在的な利益またはボラティリティが発生する可能性があります。

- 資産評価方法を分析します。 一部のヘッジファンドは、評価が困難な非流動性の高い証券に投資しています。 そのため、独立した情報源がファンドの証券をどのように評価しているかを知ることが重要です。

- ファンドの利益とパフォーマンスを見てください。 以前のパフォーマンス データが、ファンドが受け取った現金または資産を反映しているかどうかを確認します。 次に、このデータをファンドの推定資産価値の変化と比較して測定し、ファンドがパフォーマンスをどのように決定するかを理解します。

- 株式の償還には制限があることに注意してください。 ヘッジファンドは、多くの場合、株式を換金できないロックアップ期間を課します。 さらに、株式を売却する前に、償還手数料を請求される場合があります。 これらの制限を理解すると、適切なファンドを見つけるのに役立ちます。

生け垣の上

大きな息を吐きます。 ヘッジファンドはかなり複雑になる可能性があります。 さまざまな特性、戦略、税制 (または欠如)、および論争があるため、ヘッジファンドを理解することは非常に困難です。 ただし、投資を検討していて、投資できる人々の要件を満たしている場合、それは大きな収入源になる可能性があります。

情報に基づいた投資意思決定のための最高の金融調査ソフトウェアをチェックしてください。

この記事はもともと 2019 年に公開されたものです。新しい情報で更新されています。