Le 10 migliori soluzioni e offerte Fintech innovative

Pubblicato: 2022-03-28Fintech è emersa da una rapida innovazione tecnologica e da una nuova generazione di imprenditori con un grande interesse e comprensione della finanza.

Sommario

- Prestito peer-to-peer (P2P)

- Punteggio di credito alternativo

- Piccoli prestiti di biglietti

- Sottoscrizione assicurativa alternativa

- Consegna della transazione

- Portafogli digitali

- Banca digitale

- Gateway di pagamento

- Assicurazione digitale

- Gestione delle risorse

- In che modo questi cambiamenti influenzeranno il settore fintech?

- AI – La massiccia creazione di valore sarà guidata dall'intelligenza artificiale.

- Cloud computing: libererà partecipanti nel settore dei servizi finanziari.

- Open source, SaaS e serverless: abbasseranno le barriere all'ingresso.

- Conclusione

Un altro fattore importante che ha alimentato l'innovazione in questo settore è l'idea di migliorare l'esperienza del cliente e affrontare vari punti deboli dei mutuatari. Le banche tradizionali raramente li servono. I pionieri della fintech hanno notato che c'erano delle lacune nel mercato, che hanno portato a un mercato dei prestiti in continua crescita che soddisfa le esigenze dei mutuatari più piccoli.

La fintech sta cambiando il mondo finanziario un'innovazione alla volta, dalla sottoscrizione di assicurazioni ai semplici processi di apertura di conti online fino alla profilazione del credito in modi nuovi. Ecco le prime dieci innovazioni in questo settore:

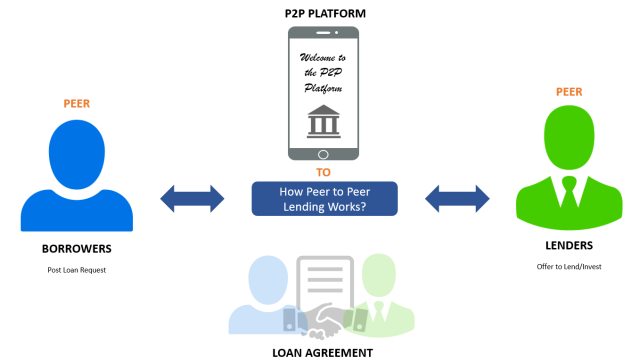

Prestito peer-to-peer (P2P)

Questo è il miglior esempio di una situazione vantaggiosa per tutti sia per i prestatori che per i mutuatari attraverso l'uso di una piattaforma tecnologica. I mutuatari possono ottenere finanziamenti da molti individui attraverso prestiti peer-to-peer.

Rispetto alle banche tradizionali, il processo di richiesta del prestito è più semplice. I prestatori su queste piattaforme sono in genere investitori che desiderano parcheggiare i propri risparmi e investimenti in un luogo che offre rendimenti più elevati rispetto ai tassi di interesse disponibili nei mercati dei prestiti tradizionali. La piattaforma esegue tutti i controlli in background e le pre-approvazioni per i mutuatari, rendendo più facile per i prestatori trovare la persona giusta.

Un meccanismo simile è alla base del prestito peer-to-business (P2B). In questo esempio, i singoli mutuatari vengono sostituiti da aziende che prendono in prestito da una rete di prestatori sulla piattaforma. Queste piattaforme di prestito collegano i mutuatari con i prestatori e addebitano una commissione in base a quanto rimborsano i mutuatari.

Punteggio di credito alternativo

Utilizzando le tradizionali tecniche di rating del credito, le piccole imprese e i lavoratori autonomi non avrebbero diritto ai prestiti. I loro standard di punteggio di credito rigorosi e obsoleti qualificherebbero solo le grandi società consolidate per prestiti o individui con lavori a reddito fisso che potrebbero fornire una busta paga a sostegno della loro domanda di prestito. Di conseguenza, i proprietari di piccole imprese e le piccole imprese avevano difficoltà a ottenere denaro a causa del modo in cui funzionavano i metodi tradizionali di rating del credito.

Il settore fintech ha visto la necessità di un punteggio più flessibile e qualitativo, che potesse essere utilizzato in queste situazioni per garantire che l'analisi del punteggio di credito fosse eseguita correttamente. Ad esempio, il punteggio di credito percentile può essere utilizzato per garantire che l'analisi del punteggio di credito sia eseguita correttamente. Un'altra caratteristica innovativa utilizzata per dare un rating di credito variabile sono i segnali sociali. Questo, insieme agli algoritmi di deep learning, ha portato nel tempo a decisioni di prestito migliori per il fintech.

Questi algoritmi di credit scoring hanno anche ridotto il costo della sottoscrizione di prestiti, consentendo alle società fintech di trasferire i propri risparmi ai mutuatari e quindi espandere la propria base di clienti.

Piccoli prestiti di biglietti

A causa degli scarsi profitti e delle elevate commissioni di sottoscrizione sui prestiti a basso prezzo. Di conseguenza, i consumatori che desiderano acquistare articoli a prezzo elevato e elettrodomestici a prezzi elevati spesso hanno difficoltà a finanziare i propri acquisti. Le società di prestito fintech hanno individuato questa esigenza e stanno servendo sempre più i mutuatari attraverso prodotti BNPL.

Questi fondi "Compra ora, paga dopo" consentono ai consumatori di acquistare oggetti con la semplice pressione del mouse senza compilare lunghe domande di prestito o attendere l'approvazione. Inoltre, questi prestiti sono sottoscritti a 0% di interesse con la possibilità di pagare a rate.

Le società fintech che forniscono queste opzioni finanziarie trasmettono questi dati sui clienti ai produttori di apparecchiature originali (OEM), che trarranno il massimo vantaggio dalla crescente convenienza dei loro prodotti.

Quando i dati dei clienti vengono filtrati da algoritmi di machine learning e deep learning, gli OEM ottengono informazioni che consentono loro di lanciare sul mercato offerte altamente personalizzate. Di conseguenza, la componente di interesse dello 0% fornita da questi finanziatori fintech è finanziata dagli OEM che acquistano le informazioni da loro.

Sottoscrizione assicurativa alternativa

Nella sottoscrizione assicurativa tradizionale, le stime dei premi errate sono diventate lo standard. Le persone della stessa età, altezza e peso e gli astemi riceveranno gli stessi premi assicurativi in questi casi.

Tuttavia, i premi non considerano altre caratteristiche qualitative come le routine sanitarie e i comportamenti di esercizio di queste persone. A due persone che richiedono l'assicurazione possono essere addebitate tariffe diverse in base ad aspetti più qualitativi della loro salute.

Ad esempio, uno potrebbe essere un fanatico del fitness mentre l'altro è un pantofolaio mangiatore di cibo spazzatura. Inutile dire che i problemi di salute di quest'ultimo sarebbero più acuti e gravi.

La sottoscrizione assicurativa alternativa tiene conto di queste sottili variazioni raccogliendo informazioni basate sull'anamnesi, sullo stile di vita e sui segnali sociali.

Ciò consente loro di rimuovere la normalizzazione in termini attuariali, che produce risultati errati quando si utilizzano le procedure di sottoscrizione tradizionali. Questi dati, insieme ad algoritmi e analisi, consentono alle società fintech che vendono prodotti assicurativi di offrire ai richiedenti tariffe assicurative e opzioni di pagamento molto personalizzate in base alle loro esigenze e qualifiche.

Consegna della transazione

Nell'era dei big data e dell'IoT, ci si aspetta che le aziende tecnologiche raccolgano quanti più dati possibile per alimentare le loro funzioni e le espansioni di follow-up. Dopotutto, è solo attraverso la ricerca dei dati precedenti e la creazione di previsioni basate su di essi che le aziende possono sviluppare nuove strategie e sviluppare prodotti migliori.

I dati forniscono alle organizzazioni fintech informazioni vitali su ciò che i loro clienti richiedono veramente.

Le società fintech raccolgono queste informazioni attraverso beni digitali gratuiti come le app di gestione dei costi. Queste app acquisiscono informazioni utili sulla disponibilità di un cliente a pagare premi, acquistare fondi comuni o investire in immobili. Le aziende vendono questi dati e approfondimenti su prodotti finanziari di terze parti in cambio di una commissione sulle vendite.

Portafogli digitali

Il portafoglio digitale ha trasformato i pagamenti in tutto il mondo, andando oltre la carta e il denaro convenzionale. Questi portafogli funzionano sia come una banca "senza fronzoli" che come un gateway di pagamento. Questa tecnologia consente agli utenti di inserire denaro virtuale nei propri portafogli digitali e utilizzarlo per transazioni online e offline in cui i commercianti accettano pagamenti con portafogli digitali.

I consumatori possono utilizzare i portafogli digitali per rendere i pagamenti più convenienti. Generano contanti addebitando una piccola commissione ai rivenditori. I consumatori e i negozi che offrono i loro prodotti e servizi a questi consumatori sono gli utenti finali più comuni dei portafogli.

Banca digitale

Il digital banking è la digitalizzazione del banking tradizionale. Le banche digitali si distinguono per la loro intera presenza digitale, che è priva di sedi fisiche o filiali.

Operano allo stesso modo delle banche tradizionali, ma sono fornitori di servizi senza fronzoli con un'infrastruttura digitale end-to-end. I soldi che risparmiano non dovendo assumere persone e acquistare terreni vengono trasferiti ai loro clienti, il che è una grande vittoria sia per le banche digitali che per i loro clienti.

Gateway di pagamento

Con lo sviluppo dell'e-commerce, i requisiti dei siti dei commercianti per gateway di pagamento sicuri sono cresciuti in modo esponenziale. I gateway di pagamento consentono ai clienti di effettuare acquisti su siti di e-commerce utilizzando una varietà di metodi di pagamento.

I clienti possono effettuare pagamenti utilizzando carte di debito e credito, bitcoin e portafogli digitali. Le banche tradizionali di solito addebitano molti soldi per utilizzare uno qualsiasi di questi altri metodi di pagamento, il che li rende antieconomici da utilizzare per le aziende.

Le aziende fintech utilizzano la tecnologia per creare app e gateway di pagamento facili da usare per le persone e che possono essere facilmente aggiunti ai loro siti web.

Assicurazione digitale

L'assicurazione digitale è l'ultima ma non meno importante delle prime dieci soluzioni innovative fintech. Come suggerisce il nome, l'assicurazione digitale fa molto affidamento sull'infrastruttura digitale e su processi di sottoscrizione più rapidi.

La sottoscrizione assicurativa alternativa ha consentito a queste compagnie assicurative fintech di fornire una copertura migliore e meno costosa per le polizze assicurative sulla casa e sulla vita, fissando i premi in base a variabili qualitative piuttosto che quantitative. Ciò ha anche portato a molte opportunità di business per il settore assicurativo fintech.

L'industria fintech è appena agli inizi nel mercato dei servizi finanziari, con molte alternative e soluzioni di finanziamento e molte altre innovazioni lungo la strada.

Il settore ha indubbiamente trovato la sua nicchia sfidando le tecniche di finanziamento tradizionali e fornendo soluzioni personalizzate, raggiungendo al contempo i requisiti di reddito attraverso metodi creativi e integrando i due colossi della finanza e della tecnologia.

Gestione delle risorse

La gestione patrimoniale basata su Fintech consente agli investitori di costruire portafogli acquistando azioni e fondi comuni di investimento senza dover pagare una commissione. Sebbene le attività che acquistano abbiano un prezzo leggermente superiore al prezzo effettivo dell'attività, la quantità di denaro che risparmiano non pagando commissioni rende positivi i vantaggi dell'investimento e il prezzo dell'attività.

Le società di gestione patrimoniale possono ottenere ciò raccogliendo i dati degli investitori in cambio di una rinuncia al costo della commissione. Condividono queste informazioni con i trader ad alta frequenza che hanno la capacità di influenzare i prezzi delle attività.

In che modo questi cambiamenti influenzeranno il settore fintech?

Sette 3 importanti tecnologie guideranno la reinvenzione del modello di business, cambiando al contempo l'ambiente competitivo del settore finanziario nei prossimi dieci anni.

Il progresso tecnologico e l'innovazione sono alla base dello sviluppo fintech e continueranno a guidare modelli di business dirompenti nei servizi finanziari. Nel prossimo decennio, tre tecnologie principali guideranno lo sviluppo del fintech e stabiliranno le regole per il business della finanza.

AI – La massiccia creazione di valore sarà guidata dall'intelligenza artificiale.

La scoperta automatica dei fattori, o l'identificazione basata su macchine degli elementi che guidano la sovraperformance, diventerà sempre più comune nei servizi finanziari, aiutando nel perfezionamento della modellazione finanziaria in tutto il settore.

Anche i grafici della conoscenza e il calcolo dei grafi svolgeranno un ruolo più importante nell'applicazione cruciale della rappresentazione semantica dell'IA. L'utilizzo di un'ampia gamma di origini dati può aiutare a stabilire connessioni e trovare modelli in reti finanziarie complesse. Questo avrà un grande impatto sul mondo nei prossimi anni.

Infine, l'analisi con una migliore tutela della privacy incoraggerà l'utilizzo minimo dei dati, o l'uso di informazioni pertinenti, essenziali e adeguatamente ripulite, nella formazione dei modelli finanziari.

Questi includono l'apprendimento federato, un tipo di apprendimento automatico decentralizzato che risolve il rischio per la privacy associato alla centralizzazione dei set di dati apportando capacità di calcolo ai dati piuttosto che viceversa.

Sarà più facile per le persone mantenere le proprie informazioni personali al sicuro grazie a nuove tecniche di crittografia, elaborazione sicura di più parti, prove a conoscenza zero e altre tecniche di analisi dei dati attente alla privacy.

Le applicazioni di intelligenza artificiale permeeranno le operazioni dell'intero settore finanziario, inclusi front office, middle e back office. Prodotti su misura, esperienza utente personalizzata e servizi di analisi, robot di servizio intelligenti e interfacce di chat, tracker di mercato, transazioni automatizzate e consulenti di robot, rating del credito alternativi basati su dati non finanziari e autenticazione del riconoscimento facciale sono esempi di applicazioni rivolte ai clienti .

I grafici della conoscenza, l'elaborazione del linguaggio naturale e le procedure intelligenti sono esempi di applicazioni nel middle e nel back-office che aiutano le persone a svolgere il proprio lavoro in modo più efficiente.

Molte istituzioni finanziarie continuano a implementare l'IA in modo casuale e disperso, limitando spesso la tecnologia a casi d'uso o verticali specifici. Tuttavia, i leader del settore bancario stanno rivoluzionando le loro operazioni applicando sistematicamente l'IA durante l'intero ciclo di vita delle loro operazioni digitali.

In particolare, il settore finanziario si rende conto che gli algoritmi sono validi solo quanto i dati che vengono alimentati. L'attenzione si sta spostando sull'acquisizione di un vantaggio competitivo da dati sul comportamento dei clienti precedentemente sottoutilizzati ottenuti attraverso operazioni tradizionali.

Ciò aprirà il potenziale non sfruttato in precedenza del finanziamento basato sull'ecosistema, ovvero quando banche, assicurazioni e altre organizzazioni di servizi finanziari collaborano con aziende non finanziarie per fornire esperienze clienti senza interruzioni in aree in cui normalmente non funzionano.

Per le banche, diventare un istituto "AI-first" comporterà una maggiore efficienza operativa attraverso l'estrema automazione delle operazioni manuali (una mentalità "zero operazioni") e la sostituzione o l'aumento delle scelte umane con una diagnostica sofisticata.

Le migliori prestazioni operative risulteranno dall'uso diffuso di tecnologie di intelligenza artificiale tradizionali e all'avanguardia come l'apprendimento automatico e il riconoscimento facciale per l'analisi (quasi) in tempo reale di set di dati dei clienti enormi e complessi.

Le future banche "AI-first" emuleranno la velocità e l'agilità di cui godono le aziende e gli utenti "nativi digitali". Innoveranno rapidamente, offrendo nuove funzionalità in giorni e settimane anziché mesi e anni. Banche e partner non bancari lavoreranno anche insieme per elaborare nuove proposte di valore che coprano viaggi, piattaforme tecnologiche e set di dati, nonché come queste cose funzionano insieme.

Cloud computing: libererà partecipanti nel settore dei servizi finanziari.

Le organizzazioni finanziarie dovrebbero essere a conoscenza di tre tipi di servizi cloud: cloud pubblico, cloud ibrido e cloud privato. L'infrastruttura nel cloud pubblico è di proprietà di fornitori di servizi di cloud computing, che vendono servizi cloud a una vasta gamma di aziende o al pubblico in generale.

L'infrastruttura cloud ibrida è composta da due o più tipi di cloud (privati e pubblici) mantenuti in modo indipendente ma collegati da tecnologia proprietaria. Per cloud privato si intende un'infrastruttura creata ad uso esclusivo di un singolo cliente e distribuibile nei data center aziendali o tramite altre strutture di hosting.

Open source, SaaS e serverless: abbasseranno le barriere all'ingresso.

La velocità e la scalabilità sono fondamentali per le nuove imprese e l'innovazione finanziaria, soprattutto nell'intensa rivalità dell'economia digitale e nella dinamica del vincitore prende tutto.

Sta diventando sempre più importante per le aziende tecnologiche e le istituzioni finanziarie tradizionali utilizzare software open source, architettura serverless e software as a service (SaaS) se vogliono avviare una nuova attività nel fintech.

SaaS consente alle aziende di utilizzare il software (come il software di marketing di affiliazione di Scaleo) secondo necessità senza possederlo o mantenerlo, mentre l'architettura serverless elimina la necessità per le aziende di eseguire i propri server, liberando tempo e risorse per i clienti e le operazioni.

Il design serverless consente inoltre di risparmiare denaro perché gli addebiti sono legati al codice software eseguito anziché essere creati 24 ore su 24, indipendentemente dai requisiti aziendali. Promuove inoltre il ridimensionamento flessibile, che riduce il minimo e le perdite aumentando l'efficienza di sviluppo. Il software open source è un vero toccasana per le aziende che cercano di scalare rapidamente poiché fornisce codice sorgente gratuito che consente agli sviluppatori di ottenere un vantaggio nello sviluppo delle proprie app.

Conclusione

Queste principali tecnologie e tendenze sono sempre più collegate e integrate, fornendo un impulso significativo all'innovazione del settore fintech e finanziario. Allo stato attuale, è un servizio finanziario di nicchia.

I sottosettori che eccellono nello sfruttare i progressi tecnologici per sviluppare app, creare valore e alterare il panorama competitivo delle istituzioni finanziarie tradizionali dovranno mettere insieme le loro vaste risorse in futuro per stare al passo con l'incombente tsunami di sconvolgimento del settore finanziario.