Gli 8 principali motivi per cui gli americani hanno debiti con carta di credito

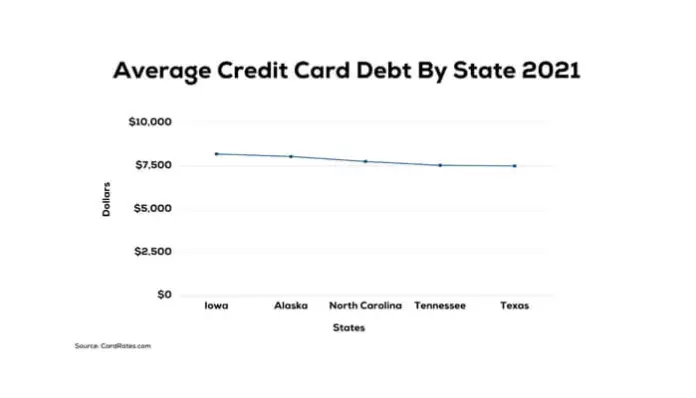

Pubblicato: 2023-09-26Il debito delle carte di credito è un problema significativo negli Stati Uniti. Secondo la Federal Reserve, gli americani hanno più di 1 trilione di dollari di debito sulle carte di credito. Questo numero enorme evidenzia le difficoltà finanziarie che stanno vivendo molte persone e famiglie.

Articolo correlato: Comprendere il debito della carta di credito

Le cause di questo problema del debito sono molteplici e derivano dalle abitudini di spesa individuali e dalle decisioni finanziarie. In questo post del blog, approfondiremo le ragioni principali per cui gli americani accumulano debiti sulle carte di credito e offriremo consigli pratici per evitare queste trappole finanziarie.

1. La tentazione di spendere troppo

La comodità delle carte di credito e l’illusione di fondi prontamente disponibili possono portare ad abitudini di spesa incontrollate, contribuendo al problema dei saldi delle carte non pagati. Con uno scorrimento o un tocco, i consumatori possono effettuare acquisti d’impulso oltre le loro possibilità attuali. L’analisi dei saldi delle carte di credito a livello nazionale fa luce sui vari motivi per cui molti americani si trovano alle prese con il debito della carta di credito.

Come riportato dalla Federal Reserve, il debito collettivo delle carte di credito ammonta a 1 trilione di dollari. La facilità di spesa con le carte di credito consente agli utenti di spendere troppo senza avvertire gli effetti immediati sulle proprie finanze. Tuttavia, tale spesa eccessiva si accumula gradualmente come debito.

Per evitare spese eccessive, considera l'utilizzo delle carte di credito esclusivamente per acquisti pianificati e preventivati. Evita di cercare acquisti e dolcetti spontanei che possono accumularsi rapidamente.

2. Emergenze finanziarie e mancanza di preparazione

L'imprevedibilità della vita fa sì che le emergenze finanziarie possano colpire inaspettatamente. La tua auto potrebbe guastarsi o lo scaldabagno potrebbe perdere improvvisamente. Senza un fondo di emergenza per coprire i costi imprevisti, molte persone si affidano alle carte di credito come soluzione rapida.

Tuttavia, il debito derivante da queste emergenze finanziarie può persistere per anni. Costruire un fondo di emergenza con le spese di soggiorno di 3-6 mesi è essenziale per prepararsi a circostanze impreviste. In questo modo si può evitare di dover finanziare i costi delle carte di credito con interessi elevati.

Leggi anche: Recensione di Relchart: i vantaggi di Relchart: tecnologia, supporto, sicurezza, trading

3. Il fascino dei premi con le carte

Le società di carte di credito inducono i consumatori a spendere di più offrendo premi redditizi come cashback, miglia aeree, soggiorni in hotel e altri omaggi. Il fascino di questi premi induce molti americani ad aumentare le spese con la carta di credito. Tuttavia, rincorrere i premi può portare a spendere troppo, annullando qualsiasi valore acquisito attraverso i premi. Ciò si traduce spesso in un aumento del debito della carta di credito.

Quando si opta per le carte di credito premio, esercitare discrezione e resistere alla tentazione di spendere troppo per ottenere premi. Comprendere il vero valore dei premi rispetto agli interessi passivi per determinare se i costi superano i benefici.

4. La trappola dei pagamenti minimi

L’idea che sia sufficiente effettuare pagamenti minimi sulle fatture delle carte di credito è un’idea sbagliata che intrappola i consumatori in un ciclo di debiti. Molti titolari di carta credono che pagare il minimo li mantenga in regola. In realtà, i pagamenti minimi coprono solo una piccola percentuale degli interessi passivi, richiedendo diversi anni per ripagare il debito.

Ad esempio, con un saldo di $ 5.000 e un APR del 18%, pagare solo il 2% o $ 100 al mese richiederebbe più di 17 anni per ripagare e sostenere $ 6.632 di interessi. Pagare più del minimo è fondamentale per ridurre più rapidamente il debito e ridurre al minimo gli oneri per interessi.

5. Mescolare varie Mastercard

Le banche e le società di carte di credito sono diventate più indulgenti con le approvazioni, consentendo ai consumatori di possedere più carte contemporaneamente. Sebbene le carte aggiuntive offrano un credito più accessibile, averne troppe può portare alla riscossione dei debiti con costi di prestito aumentati. Trattare con carte diverse rende più difficile monitorare i cicli e le rate di ricarica. Le rate mancate comportano addebiti in ritardo insieme al danno di valutazione FICO.

Se si gestiscono più carte, è essenziale monitorare attentamente la spesa, stabilire una strategia di pagamento e considerare di consolidare il debito su un'unica carta con un tasso di interesse inferiore. Ridurre la dipendenza da più carte di credito aiuta a mitigare il rischio di aumento del debito.

6. Disoccupazione o diminuzione della retribuzione

Licenziamenti imprevisti o riduzioni salariali sono ragioni significative per cui gli americani accumulano debiti sulle carte di credito. Senza una fonte di pagamento stabile, le persone potrebbero utilizzare i visti per coprire i costi quotidiani essenziali, come l’affitto, il cibo e le utenze. Affidarsi alle carte di credito durante le difficoltà finanziarie può rapidamente aumentare il rischio di sprofondare nei debiti.

Avere un accordo monetario di crisi è fondamentale per esplorare i periodi di disoccupazione o di riduzione della retribuzione. Elaborare un piano finanziario e cercare ulteriori tipi di entrate o aiuto può aiutare ad alleviare la necessità di dipendere dai visti nei periodi difficili.

7. Assenza di istruzioni monetarie

Molti americani non hanno un’educazione finanziaria essenziale, che comprende la comprensione dei tassi di interesse, dei termini delle carte di credito e delle implicazioni dell’accumulo di debito. Queste informazioni sono importanti per evitare di abusare inavvertitamente dei visti o di trascurare scelte monetarie informate.

Migliorare l’alfabetizzazione finanziaria attraverso risorse educative, workshop o consultazioni può consentire alle persone di prendere decisioni finanziarie informate ed evitare debiti eccessivi sulle carte di credito.

Leggi anche: Recensione di LiquidChart: la tua piattaforma di trading preferita come professionista

8. Costi clinici imprevisti

Le spese sanitarie negli Stati Uniti possono essere scoraggianti e le spese mediche impreviste possono esaurire rapidamente le finanze. Infatti, anche coloro che hanno una copertura sanitaria potrebbero dover affrontare franchigie elevate, ticket o operazioni non completamente coperte. Gli individui spesso si rivolgono alle carte di credito per colmare il divario finanziario di fronte a spese mediche ingenti, che portano a debiti considerevoli.

Per prepararsi a costi clinici sorprendenti, è opportuno disporre di conti bancari per il benessere (HSA) o riserve di crisi impegnati a farsi carico dei costi dei servizi medici. Questo approccio può evitare la dipendenza dalle carte di credito per le emergenze mediche e il conseguente accumulo di debiti.

Domande frequenti

Come posso gestire con successo diverse Mastercard senza indebitarmi?

Utilizza un foglio contabile per seguire le sottigliezze chiave come i nomi delle carte, i limiti, i costi del prestito, le date di scadenza delle rate e così via. Ciò offre una prospettiva coordinata sull'insieme delle tue carte.

1. Imposta gli allarmi dell'account per il raggiungimento dei limiti di credito e delle date di rata imminenti. Ciò ti consente di monitorare in modo proattivo l'utilizzo della carta.

2. Definire un piano finanziario decente per ciascuna carta alla luce del punto di rottura del credito e del motivo. Ciò impedisce spese eccessive.

3. Effettua rate utilizzando le carte per evitare spese finanziarie.

4. Concentrarsi innanzitutto sulla carta con il costo di finanziamento più elevato.

I compensi delle carte di pagamento valgono davvero lo sforzo?

Per decidere se i premi valgono lo sforzo:

1. Calcola la loro stima in denaro sulla scia del reclamo per ottenere il tasso di premio reale.

2. Calcolare le spese annuali sulle carte di remunerazione.

3. Analizzare le commissioni di prestito sulle carte a remunerazione rispetto alle carte non a premio.

4. Le carte premio hanno spesso APR più elevati.

5. Cerca di non spendere troppo per acquisire premi. Considera i premi come ricompense e non come forze motivanti.

6. Scegli i premi di rimborso applicati come crediti esplicativi per risparmiare denaro sulle tariffe premium.

Quali misure potrei intraprendere in qualsiasi momento per astenermi dal dipendere dai visti durante le crisi monetarie?

A poco a poco, crea un conto per i giorni difficili con un numero adeguato di fondi di investimento per coprire 3-6 mesi di costi.

1. Definire un piano finanziario di crisi con una riduzione della spesa opzionale per destinare di più ai fondi di investimento.

2. Studiare opzioni di supporto con tariffe inferiori rispetto alle carte di addebito, simili agli anticipi individuali o all'acquisto da conti pensionistici.

3. Tenere il passo con un'inclusione di protezione soddisfacente per garantire contro spese impreviste.

4. Avere una linea d'azione alternativa monetaria per crisi come tagli all'occupazione, necessità cliniche o riparazioni domestiche.

Chiave da asporto

Il debito delle carte di credito è un problema significativo negli Stati Uniti, che colpisce milioni di individui. Capire perché si accumula questo debito è fondamentale per evitare difficoltà finanziarie. Le ragioni principali alla base del debito della carta di credito sono eventi imprevisti come la perdita del lavoro o le spese mediche.

Comprendendo questi motivi e praticando un utilizzo responsabile della carta di credito, è possibile evitare l'onere a lungo termine del debito della carta di credito.