Penggabungan Bank Pembiayaan Kecil Slice-North East: Yang Harus Diperhatikan oleh Fintech Cos

Diterbitkan: 2023-10-13Perayaan Diwali tampaknya telah dimulai sejak awal dalam ekosistem fintech. Semangat tinggi muncul setelah pemberi tugas yang tangguh dan regulator perbankan India, Reserve Bank of India, memberikan sertifikat tidak keberatan terhadap apa yang disebut-sebut sebagai merger yang jarang terjadi.

Perusahaan aplikasi pembayaran digital – Slice Pay – yang bergabung dengan North East Small Finance Bank yang kurang dikenal, yang berbasis di Guwahati, tentu saja telah menarik minat para pemangku kepentingan. Langkah ini secara efektif memberi Slice kekuatan untuk mengumpulkan simpanan, dan meminjamkan serta menawarkan produk unik mereka kepada pelanggan NESFB.

Slice mulai beroperasi pada tahun 2016 dan pada dasarnya adalah kartu prabayar dengan batas kredit. Menurut platform pelacakan data Tracxn, perusahaan fintech unicorn yang berbasis di Bengaluru bernilai $1,8 miliar pada Maret 2023. Sementara itu, penilaian NESFB dipatok sekitar $72,4 juta.

Bagi perusahaan teknologi keuangan, langkah ini menjadi penyelamat karena membuka jalan lain untuk meningkatkan operasinya.

Dalam artikel ini, kami mengeksplorasi bagaimana perusahaan fintech dapat meletakkan fondasi dan mempersiapkan kemungkinan skenario merger dengan bank di masa depan.

Lisensi VS Penggabungan

Hal-Hal yang Perlu Diperhatikan

- Mengatur diri sendiri dengan Bijaksana

- Mainkan Kekuatan Anda

- Pelanggan adalah Raja

Lisensi VS Penggabungan

Mendapatkan izin perbankan di India adalah masalah besar. RBI meneliti aplikasi di bawah mikroskop. Awal tahun ini pada bulan Juli, RBI menolak tiga permohonan izin bank pembiayaan kecil, mempertahankan reputasinya sebagai pemberi tugas. Pada tahun 2022, regulator telah menolak 6 izin karena dianggap tidak sesuai.

Satu pengecualian adalah sinyal hijau bank sentral pada tahun 2021 kepada Resilient Innovations Pvt. Ltd (dimiliki oleh fintech unicorn BharatPe) untuk membeli 49% saham Unity Small Finance Bank. Namun, ini merupakan penjualan darurat, dimana RBI melakukan tugasnya untuk melindungi kepentingan pemegang simpanan.

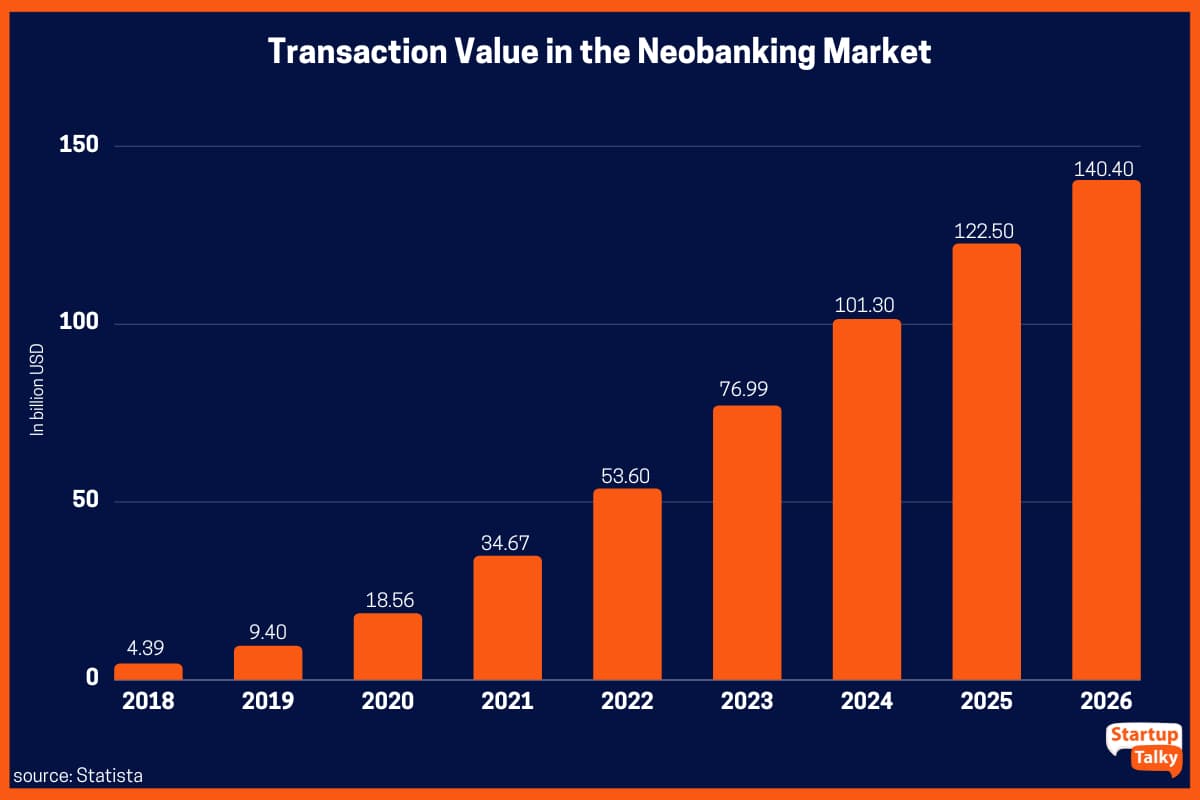

Laporan PwC tahun 2021 mengenai neobank di India menyelidiki ambiguitas seputar peraturan untuk lembaga keuangan digital yang lebih kecil. Neobanks adalah istilah yang digunakan untuk lembaga keuangan atau perusahaan fintech yang beroperasi secara digital, tanpa kehadiran fisik. “Saat ini, tidak seperti bank baru, rezim regulasi tidak membayangkan metode digital sepenuhnya dalam menawarkan produk keuangan. Sangatlah penting untuk meninjau kembali peraturan tidak langsung yang ada saat ini dengan mempertimbangkan penawaran digital dari bank-bank baru dan hubungannya dengan entitas keuangan.”

Bagi perusahaan fintech, memilih untuk melalui uji tuntas untuk mendapatkan izin bank dan mengikuti norma peraturan bisa menjadi hal yang memusingkan. Saat ini, peraturan RBI menyatakan bahwa bank pembayaran atau NBFC dengan rekam jejak sukses selama 10 tahun berhak untuk mengajukan izin bank. Hal ini mungkin tampak seperti penantian yang lama bagi sebuah perusahaan fintech karena mungkin diperlukan waktu bertahun-tahun bagi beberapa perusahaan untuk mencapai titik impas.

Sebuah perusahaan fintech biasanya mempunyai tiga pilihan dalam hal perpanjangan izinnya. Pertama, mengajukan permohonan izin perusahaan pembiayaan non-bank dengan RBI. Kedua, bisa memilih untuk bergandengan tangan dengan perusahaan fintech lain. Dan ketiga, mengambil keputusan yang memilukan dengan menutup toko jika mereka tidak mendapatkan nilai yang cukup. Hingga saat ini, pilihan untuk melakukan merger dengan bank pembiayaan kecil sebagai tujuan bisnis tidak pernah terlalu dipikirkan.

Sementara itu, bagi bank pembiayaan kecil, merger dengan perusahaan fintech merupakan jalan pintas untuk meningkatkan teknologinya, tetap relevan bagi generasi muda, dan mengurangi kerugian hingga batas tertentu. North East Small Finance Bank melaporkan kerugian selama tiga tahun berturut-turut dengan kerugian melebar hingga ₹288 crores pada tahun 2022-23. Kekayaan bersihnya turun menjadi ₹60 crore, jauh lebih rendah dari norma RBI yang mempertahankan kekayaan bersih sebesar ₹200 crore. Sebagian media mempertanyakan jangka waktu kolaborasi ini, mengingat kerugian yang dialami kedua belah pihak dan perbedaan budaya di kedua organisasi.

Namun, merger Slice-NESFB tampaknya merupakan strategi yang terencana dengan baik dan bukan keputusan yang terjadi secara mendadak. Pada bulan Maret, Slice mengakuisisi 5% saham NESFB, untuk mendapatkan “kenyamanan”. Laporan media juga mengutip sumber perusahaan yang tidak disebutkan namanya yang mengklaim bahwa Slice telah melakukan uji tuntas selama 15 bulan terakhir untuk menyelesaikan kesepakatan tersebut.

Sesuai dengan sifatnya, perusahaan rintisan dan fintech lebih memilih melihat merger ini sebagai jendela peluang dibandingkan memandang kesepakatan dengan skeptis.

Hal-Hal yang Perlu Diperhatikan

Sebelum perayaan dimulai di bidang fintech, sekarang saatnya bagi perusahaan untuk memikirkan bagaimana memanfaatkan perkembangan ini semaksimal mungkin. Bagaimana mereka bisa menjadi yang berikutnya dalam hal membayangkan ambisi perbankan mereka? Dengan mengambil contoh dari merger era baru ini, kami mencantumkan beberapa parameter yang dapat digunakan oleh perusahaan fintech untuk bekerja keras dan memetakan rute serupa menuju pertumbuhan:

Mengatur diri sendiri dengan Bijaksana

Perusahaan-perusahaan Fintech telah lama mempunyai citra 'anak nakal' di mata regulator.

Pada tahun 2022, RBI melarang entitas non-bank untuk menyematkan jalur kredit dalam PPI (instrumen pembayaran prabayar) mereka yang memuat seperti kartu prabayar atau dompet seluler. Keputusan ini sempat menimpa Slice sendiri yang kemudian mengajukan izin PPI dan menerimanya pada akhir tahun 2022.

Baru-baru ini Gubernur RBI Shaktikanta Das meminta perusahaan fintech membentuk organisasi pengaturan mandiri. Dalam pandangan RBI, organisasi semacam itu akan membantu mengembangkan praktik terbaik, melindungi privasi dan norma data, menghindari kesalahan penjualan, dan mendorong praktik bisnis yang etis.

“Anda harus berpikir bahwa Anda sudah menjadi bank keuangan kecil dan menciptakan kemampuan seperti itu di dalam organisasi sebelum regulator mempertimbangkan hal seperti ini,” kata Yogi Sadana, Pendiri dan CEO Zype Loan App . Dia menambahkan, “Tidak seperti NBFC, jumlah peluang dan kewajiban yang ada pada bank yang izin perbankannya mengizinkan pengambilan simpanan nasabah, untuk membuka rekening bank, itu adalah permainan bola yang sama sekali berbeda dibandingkan dengan NBFC yang tidak menerima nasabah. simpanan, dalam hal standar tata kelola, dalam hal statistik operasi, cek, dan saldo, yang lebih penting, manajemen.”

Hanya masalah waktu sebelum RBI mengambil tindakan tegas terhadap mereka yang tidak mematuhi peraturan tersebut, yang pada gilirannya dapat merusak citra perusahaan.

“Pada akhirnya mereka (fintech) harus siap untuk tunduk pada regulasi…kerangka regulasi mungkin akan muncul. RBI tidak membiarkan siapa pun terlewatkan,” kata Jaslene Bawa, dari Flame University yang pernah bekerja sebagai peneliti pasar keuangan di sektor korporasi.

Bawa juga mengatakan bahwa memiliki mekanisme yang kaku, menilai profil kredit, audit rutin, menjaga arus kas tetap lancar, dan membentuk dewan yang kuat dapat membantu fintech atau NBFC menyiapkan bank.

Mainkan Kekuatan Anda

Menyiapkan infrastruktur teknologi keuangan yang rumit untuk bank skala menengah atau kecil merupakan proses yang melelahkan. Dalam skenario seperti itu, merger dengan perusahaan fintech sama saja dengan menambahkan sedikit semangat pada portofolio mereka. Selain itu, aplikasi fintech merupakan pilihan populer di kalangan generasi muda karena memberikan akses langsung ke basis pelanggan muda, meskipun awalnya kecil.

“Rencana strategis bagi sebuah fintech adalah seberapa gesitnya mereka menyiapkan (teknologi) ini. Apakah mereka dapat mengaturnya secara internal atau apakah mereka perlu mengakuisisi perusahaan yang sudah ada dengan keahlian dan reputasi yang dapat mengawinkan reputasi, budaya, dan etos mereka sehingga integrasi keduanya dapat berjalan lancar dan mudah,” kata Badrinarayan Vedanthan , seorang bankir berusia 26 tahun. pengalaman di sektor bisnis MNC, UKM dan UMKM/Pembiayaan Pedesaan. Vedanthan, yang kini menjadi konsultan keuangan independen, juga sebelumnya menjabat sebagai kepala strategi di Suryoday Small Finance Bank .

Target utama Slice adalah generasi Z dan milenial. Dalam wawancara media pada tahun 2021, Rajan Bajaj, pendiri Slice menekankan bagaimana mereka akan terus menyasar segmen muda, meskipun profil mereka berisiko tinggi. “Usia rata-rata pelanggan Slice adalah 23-24 tahun, yang membedakan kami dari yang lain. Kami memahami profil risiko dan permintaan pelanggan muda ini dan mengetahui cara membantu mereka menavigasi keuangan mereka. Saat ini, tidak ada solusi lain di pasar yang dapat memenuhi kebutuhan generasi ini secara transparan dan terukur.”

Perusahaan Fintech harus memanfaatkan kekuatan mereka dalam hal jangkauan teknologi. Pembayaran digital telah merevolusi cara bank-bank dan organisasi-organisasi di India berhasil menarik jutaan orang yang tidak memiliki rekening bank ke dalam pembayaran ini. Das dari RBI mengakui prestasi ini dalam pidatonya di KTT G20 yang diadakan pada bulan September.

Hanya sebulan sebelum merger Slice-North East Small Finance Bank diumumkan, Deputi Gubernur RBI Rabi Sankar memperhatikan keunggulan yang dimiliki perusahaan fintech. Sankar mengatakan, "Pengaturan lembaga keuangan yang membeli layanan dari perusahaan fintech bersifat “fungsional” dan menambahkan, …entitas fintech dapat menjalankan fungsi jika mereka memiliki keunggulan kompetitif dan bank berfokus pada bidang keahlian mereka. Sementara pelanggan mendapatkan manfaat dari pengalaman yang lebih baik dengan kurasi produk dan layanan dengan harga bersaing…”.

Pelanggan adalah Raja

Pendekatan yang berorientasi pada layanan pelanggan akan membantu perusahaan teknologi keuangan memperdalam kekuatan mereka dan menjadikannya tawaran yang menarik untuk merger.

“Perbankan bukan sekadar bisnis, ini adalah layanan yang bertanggung jawab, jadi jika mereka ingin bergabung dengan entitas semacam itu, mereka harus memastikan bahwa nasabahnya dilayani dengan baik,” kata mantan bankir dan kepala departemen keuangan di Lexicon MILE, Dr Manju Chopra. “Kedua, mereka (perusahaan fintech) bisa lambat dalam seluruh uji tuntas, studi penilaian. Jangan terburu-buru menilai atau mencari bank-bank itu, pastikan sinerginya sangat tinggi,” imbuhnya.

Segmen dan geografi tempat perusahaan fintech beroperasi juga bisa menjadi USP (unique sales point) mereka. Memperdalam kekuatan tersebut dapat mengubah fintech menjadi sebuah tawaran yang menarik.

Das dari RBI sendiri telah menekankan tiga aspek utama yang akan membuat fintech “siap di masa depan”.

“...masalah-masalah utama yang sangat penting agar ekosistem Fintech menjadi stabil dan siap menghadapi masa depan. Dalam konteks ini, ada tiga isu penting, yaitu, sentrisitas pelanggan, tata kelola, dan pengaturan mandiri yang perlu mendapat perhatian.”

Kesimpulan

Di permukaan, merger ini tampak seperti langkah awal bagi pertumbuhan perusahaan-perusahaan teknologi keuangan, namun hal ini telah menimbulkan banyak pertanyaan karena “perkawinan yang tidak biasa” dari dua hal yang kontras.

Memang merupakan tugas berat bagi kedua entitas untuk menemukan jalan tengah dalam hal memperluas basis pelanggan, meningkatkan teknologi, dan berbagi data pelanggan. Hanya waktu yang akan membuktikan apakah orang-orang yang bertolak belakang ini, yang saling tertarik satu sama lain, akan menghasilkan periode bulan madu bagi pelanggan.

Tidak dapat disangkal, merger ini telah membuka peluang bagi sejumlah perusahaan fintech dan bank pembiayaan kecil untuk tetap bertahan. Sementara itu, masuk akal bagi para pemain kecil ini untuk membersihkan citra dan pembukuan mereka sehingga mereka tidak terkejut ketika RBI datang mengetuk pintu.