11 façons d'obtenir de l'argent pour démarrer votre activité parallèle + exemples concrets

Publié: 2023-09-06Bravo! Vous avez une excellente idée secondaire… il ne vous reste plus qu'à obtenir de l'argent pour la faire décoller.

Même si de nombreuses petites entreprises peuvent avoir des coûts de démarrage assez faibles, la plupart auront quand même besoin d’au moins un certain capital de démarrage.

Et il est important d’avoir suffisamment d’argent pour démarrer et développer votre entreprise. Selon une étude récente de CB Insights, 38 % des startups échouent parce qu'elles ne parviennent pas à lever de nouveaux capitaux. De même, « l’argent » figure systématiquement parmi les principales difficultés des fondateurs d’activités annexes.

Dans ce guide, je partagerai les moyens les plus populaires de financer votre nouvelle entreprise, afin que vous puissiez choisir la voie qui vous convient le mieux.

Je partagerai également des exemples concrets de la façon dont certaines des plus grandes marques du monde ont obtenu le financement dont elles avaient besoin pour se développer.

Prêt? Faisons-le!

- 3 principaux types de financement de démarrage

- 1. Bootstrapping : construire à partir de zéro

- 2. Amis et famille : obtenez le soutien de votre entourage

- 3. Cartes de crédit professionnelles : un financement pratique des flux de trésorerie

- 4. Prêts bancaires : la voie de financement traditionnelle

- 5. Financement participatif : transformez les croyants en investisseurs

- 6. Subventions gouvernementales : obtenez un soutien financier

- 7. Investisseurs providentiels : recherche de capital de démarrage

- 8. Capital-risque : attirer les bons investisseurs

- 9. Crédit commercial : tirer parti des relations avec les fournisseurs

- 10. Affacturage et financement des factures : transformez les factures impayées en fonds de roulement

- 11. Financement d'équipement : stimuler la productivité des startups

- Choisir le bon type de financement de démarrage pour votre activité secondaire

3 principaux types de financement de démarrage

Il existe trois principaux types de financement pour les nouvelles entreprises :

- Amorçage

- Financement de la dette

- Financement par actions

La principale différence entre eux est la propriété.

Le bootstrapping consiste à investir votre argent personnel et vos flux de financement.

Le financement par emprunt consiste à emprunter de l’argent auprès d’une source externe comme une banque. Vous vous engagez à rembourser le montant emprunté majoré des intérêts sur une période déterminée.

Ces deux options vous permettent de garder le contrôle de l’entreprise.

D’autre part, le financement par actions consiste à vendre des actions ou des participations à des investisseurs. Cela signifie que vous pouvez accéder à des fonds sans contracter de dettes. Mais vous devrez partager la propriété et les bénéfices futurs potentiels avec les investisseurs.

1. Bootstrapping : construire à partir de zéro

Le bootstrapping est la manière dont la plupart des petites entreprises et activités secondaires démarrent.

Au lieu de rechercher des fonds auprès d’investisseurs ou de prêteurs, vous comptez sur votre propre argent et sur votre travail acharné pour développer votre entreprise.

Selon la Chambre de commerce des États-Unis, 78 % des propriétaires de petites entreprises utilisent leurs propres fonds pour démarrer leur entreprise. Le bootstrapping est la façon dont j'ai démarré ma première entreprise et comment la grande majorité des invités du Side Hustle Show ont lancé la leur.

Les bootstrappers adoptent une approche Lean. Vous vous concentrez sur l’essentiel, réduisez les dépenses inutiles et assurez-vous que chaque centime compte. Il s’agit d’être ingénieux, d’optimiser votre budget et d’apprendre à faire plus avec moins.

Exemple concret : Mailchimp

En 2001, Ben Chestnut et Dan Kurzius ont cofondé Mailchimp avec seulement 700 $ de leur propre argent. Plutôt que de rechercher un financement externe, Mailchimp a réinvesti ses bénéfices et réduit ses coûts autant que possible.

Ils ont commencé dans un petit appartement, s'occupant de tout, du codage au support client.

Mailchimp est devenu une plateforme qui sert des millions de clients dans le monde entier. Ils ont connu un succès incroyable, tout en conservant la propriété de leur entreprise.

Conseils pour les bootstrappers

- Commencez Lean : Concentrez-vous sur l’essentiel et évitez les dépenses inutiles.Maintenez vos frais généraux à un niveau bas et donnez la priorité à ce qui est crucial pour le fonctionnement de votre entreprise.

- Faites-le vous-même (DIY) : assumez des tâches que vous pouvez gérer vous-même au départ.C'est l'occasion d'acquérir des compétences essentielles qui vous aideront à gérer votre entreprise.

- Négociez tout : essayez d’obtenir les meilleures offres avec les fournisseurs, les vendeurs et les entrepreneurs.De petites économies peuvent s’accumuler avec le temps.

2. Amis et famille : obtenez le soutien de votre entourage

Vos amis et votre famille veulent vous voir réussir. Ils pourront peut-être vous offrir un soutien financier pour vous aider à démarrer votre entreprise.

Une étude récente de Clutch a révélé que 22 % des fondateurs ont reçu un financement d'amis ou de famille au cours des trois premiers mois suivant le lancement de leur entreprise.

Mais ce n’est pas quelque chose dans lequel vous voulez vous précipiter – la dernière chose que vous voulez est de tendre les relations avec vos proches.

Vous devez être aussi ouvert et transparent que possible. Partagez votre vision de l'entreprise et décrivez les risques et les récompenses potentiels. La transparence est essentielle pour garantir que tout le monde est sur la même longueur d’onde.

Exemple concret : Warby Parker

La société de lunettes Warby Parker est un exemple concret et inspirant de la façon dont le soutien des amis et de la famille peut conduire au succès.

En 2010, quatre amis, Neil Blumenthal, Andrew Hunt, David Gilboa et Jeffrey Raider, se sont réunis avec une vision. Ils voulaient vendre des lunettes élégantes et abordables tout en ayant un impact positif sur le monde.

Au début, ils se sont tournés vers leurs amis et leur famille pour obtenir du financement. Une partie importante de leur capital d’amorçage initial provenait de ce réseau de soutien.

Aujourd'hui, Warby Parker a bouleversé l'industrie de la lunetterie et est une marque mondialement reconnue.

Conseils pour rechercher du financement auprès de vos amis et de votre famille :

- Soyez clair et honnête : mélanger votre vie professionnelle et votre vie personnelle comporte toujours des défis.Soyez honnête et ouvert sur votre plan d’affaires ainsi que sur les risques et récompenses potentiels.

- Traitez-le de manière professionnelle : vous concluez un accord juridique, alors traitez-le de manière professionnelle.Cela signifie formaliser les accords par écrit et clarifier les attentes.

- Tenez vos promesses : si vous vous engagez à rembourser un prêt personnel ou à fournir un retour sur investissement avant une certaine date, assurez-vous de tenir vos promesses.

3. Cartes de crédit professionnelles : un financement pratique des flux de trésorerie

Les cartes de crédit professionnelles fonctionnent de la même manière que les cartes de crédit personnelles. Vous pouvez accéder à une marge de crédit renouvelable pour effectuer des achats, gérer vos dépenses et combler les déficits de trésorerie.

C'est un moyen populaire d'accéder au crédit. Environ 67 % des propriétaires de petites entreprises possèdent actuellement une carte de crédit professionnelle.

Ils s'accompagnent souvent d'avantages tels que des remises en argent, des points de voyage ou des réductions sur les achats professionnels.

Bien que les cartes de crédit professionnelles puissent être un outil de financement utile, elles comportent des pièges potentiels. Vous devrez respecter vos remboursements mensuels et les utiliser de manière responsable pour éviter de tomber dans le piège de l’endettement.

Exemple concret : regardez-vous ceci ?!

Lorsque Mark Philip a lancé sa société d’analyse sportive en temps réel en 2007, la crise financière ne faisait que commencer.

Il n'était pas en mesure de lever des fonds par les voies traditionnelles, il a donc utilisé des cartes de crédit professionnelles pour soutenir la croissance initiale.

Cependant, ce n'est qu'en 2013 que Mark a effectué le dernier remboursement de sa carte de crédit. Les cartes de crédit peuvent être utiles pour couvrir les coûts à court terme, mais il est facile d’accumuler des dettes.

Conseils d’utilisation des cartes de crédit professionnelles :

- Effectuez des paiements en temps opportun : payez vos factures de carte de crédit à temps pour maintenir un historique de crédit positif et éviter les frais de retard.

- Séparez vos dépenses professionnelles et personnelles : séparez vos dépenses professionnelles et personnelles.Obtenez une carte de crédit professionnelle dédiée pour éviter toute confusion et simplifier la comptabilité et la déclaration fiscale.

- Profitez des offres promotionnelles : certaines cartes de crédit offrent une période de lancement avec des taux de 0 % sur les achats ou les transferts de solde.Cela peut être utile si vous avez des dépenses professionnelles importantes à venir ou si vous souhaitez consolider des dettes existantes. Assurez-vous simplement de payer le solde avant la fin de la période promotionnelle.

4. Prêts bancaires : la voie de financement traditionnelle

Les prêts aux entreprises sont un moyen éprouvé de garantir le capital. En 2021, 34 % des petites entreprises ont demandé un prêt.

Un prêt bancaire prévoit une somme forfaitaire qui doit être remboursée sur une période déterminée, généralement avec intérêts.

Des prêts à terme traditionnels aux prêts Small Business Administration (SBA), chaque type de prêt bancaire répond à des objectifs différents.

Des facteurs tels que les taux d’intérêt et les exigences en matière de garanties jouent un rôle essentiel pour décider quelle option convient le mieux à votre entreprise.

Exemple concret : la Patagonie

La Patagonie est un excellent exemple d’entreprise qui a utilisé des prêts bancaires pour alimenter son expansion. Au début des années 1990, la célèbre entreprise de vêtements d’extérieur a connu une augmentation significative de la demande de produits.

Patagonia a recherché un financement par le biais de prêts bancaires pour répondre à la demande et développer ses opérations.

L'approche de l'entreprise en matière d'emprunt lui a permis de poursuivre sa croissance tout en restant fidèle à sa mission de développement durable.

Cet exemple montre à quel point les prêts bancaires peuvent être précieux pour les entreprises. Vous pouvez financer la croissance tout en préservant la propriété et le contrôle.

Conseils pour obtenir un prêt commercial bancaire

- Améliorer la solvabilité : vous aurez besoin d’une cote de crédit saine et d’un profil financier solide pour obtenir de bons taux d’intérêt auprès des prêteurs.

- Soyez prêt : Rassemblez tous les documents financiers nécessaires et soyez prêt à fournir des informations pour appuyer votre demande de prêt.

- Empruntez de manière responsable : empruntez uniquement ce dont vous avez besoin et ayez un plan solide pour rembourser le prêt à temps.

5. Financement participatif : transformez les croyants en investisseurs

Le financement participatif est un moyen de collecter des fonds en collectant de petites contributions auprès de nombreux particuliers. Ce type de financement d'entreprise se fait généralement via des plateformes en ligne comme Kickstarter .

En moyenne, les bailleurs de fonds du financement participatif promettent 88 $ par projet. Il faut donc beaucoup de bailleurs de fonds pour lever des fonds importants.

Il existe plusieurs modèles de financement participatif, notamment :

- Financement participatif basé sur les récompenses : les individus contribuent en échange d'un avantage ou d'un produit tangible.

- Financement participatif basé sur les dons : les bailleurs de fonds n'attendent rien en retour autre que la satisfaction de soutenir une cause ou un projet en lequel ils croient. Couramment utilisé pour des causes caritatives et sociales.

- Financement participatif basé sur des actions : les investisseurs peuvent obtenir des rendements financiers si l'entreprise réussit.

- Financement participatif basé sur les prêts : également connu sous le nom de prêt peer-to-peer, ce type de financement participatif implique que des particuliers prêtent de l'argent dans l'espoir d'être remboursés avec intérêts au fil du temps.

Chaque type de financement participatif répond à des objectifs différents. Le choix du bon type dépend de la nature de votre entreprise et des objectifs de votre campagne de collecte de fonds.

Exemple concret : Oculus Rift

Oculus Rift est une réussite remarquable en matière de financement participatif basé sur les récompenses.

En 2012, Oculus a lancé une campagne Kickstarter pour financer le développement de son casque de réalité virtuelle révolutionnaire, Oculus Rift. La campagne visait à récolter 250 000 $.

La promesse d’une expérience immersive de réalité virtuelle a captivé l’imagination des bailleurs de fonds potentiels. La campagne a rapidement pris de l’ampleur, dépassant son objectif de financement en quelques heures.

À la fin de la campagne Kickstarter, Oculus avait collecté plus de 2,4 millions de dollars auprès de plus de 9 500 donateurs.

Le succès de la campagne a attiré de nouveaux investissements, ce qui a conduit à l'acquisition d'Oculus par Facebook pour 2 milliards de dollars en 2014.

Conseils pour mener une campagne de financement participatif réussie :

- Planifiez judicieusement votre campagne : planifiez le lancement de votre campagne de manière stratégique.Tenez compte des tendances saisonnières et des événements du secteur qui peuvent avoir un impact sur votre campagne.

- Choisissez la bonne plateforme : recherchez les plateformes de financement participatif pour trouver le meilleur endroit pour votre campagne.Tenez compte de la base d’utilisateurs, des frais et d’autres facteurs.

- Construisez une forte présence en ligne : commencez à développer votre présence en ligne avant de lancer votre campagne.Interagissez avec des bailleurs de fonds potentiels via les réseaux sociaux et d’autres canaux pour faire passer le message.

6. Subventions gouvernementales : obtenez un soutien financier

Les subventions gouvernementales sont une aide financière accordée pour soutenir les startups et les petites entreprises. Ils sont généralement utilisés pour favoriser la croissance économique dans des secteurs spécifiques et créer davantage d’emplois.

Il existe actuellement 2 716 programmes de subventions proposés par 26 agences subventionnaires différentes.

Contrairement aux prêts, ces fonds n’ont pas besoin d’être remboursés. Cela en fait une option intéressante pour les entrepreneurs qui recherchent un soutien financier sans s’endetter.

Mais il n’y a pas de repas gratuit.

Obtenir une subvention gouvernementale pour votre startup n'est pas facile. Chaque programme a des critères d'éligibilité uniques. Le processus de candidature peut également être complexe et compétitif.

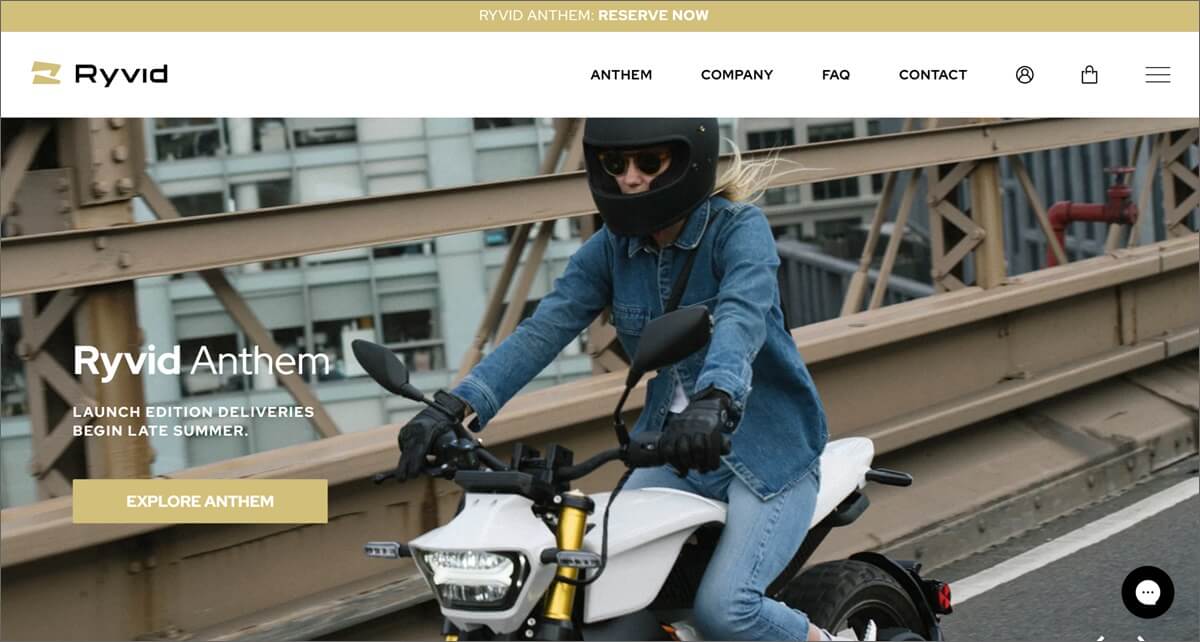

Exemple concret : Ryvid

En 2022, l'entreprise de motos électriques Ryvid a reçu une subvention de 20 millions de dollars de la Californie.

L’État souhaitait investir dans les transports à énergie propre et soutenir la croissance de l’emploi. Ryvid prévoit de créer jusqu'à 900 emplois à temps plein dans la fabrication de motos et de batteries au lithium en Californie.

Conseils pour naviguer dans les subventions gouvernementales :

- Surveillez les opportunités uniques : abonnez-vous à des newsletters telles que Grants for Creators de Danielle Desir-Corbett pour vous tenir au courant des opportunités de subventions.

- Vérifiez les critères d'éligibilité : Ne perdez pas de temps et d'efforts à rechercher une subvention à laquelle vous n'êtes pas éligible.

- Préparez une candidature solide : énoncez clairement vos objectifs, la manière dont vous comptez les atteindre et l'impact potentiel de votre projet.Fournissez des preuves et des données pour étayer vos affirmations.

- Soyez diligent et patient : Le processus de candidature peut prendre un certain temps.Soyez prêt à attendre et à faire un suivi si nécessaire.

7. Investisseurs providentiels : recherche de capital de démarrage

Les investisseurs providentiels cherchent généralement à investir dans des startups à fort potentiel de croissance. Ce sont des entrepreneurs expérimentés, des experts du secteur et des hommes d’affaires prospères dotés d’une richesse considérable.

Ces personnes jouent souvent un rôle actif dans les entreprises dans lesquelles elles investissent. Plus de 50 % des investisseurs providentiels ont une expérience en tant qu’entrepreneurs.

Ils peuvent offrir du mentorat et des liens précieux avec l’industrie pour vous aider à réussir.

Vous devrez élaborer un argumentaire convaincant pour attirer les investisseurs potentiels. Partagez votre histoire et votre engagement à faire de votre startup un succès.

L'authenticité et la passion peuvent être le facteur X qui différencie votre argumentaire des autres.

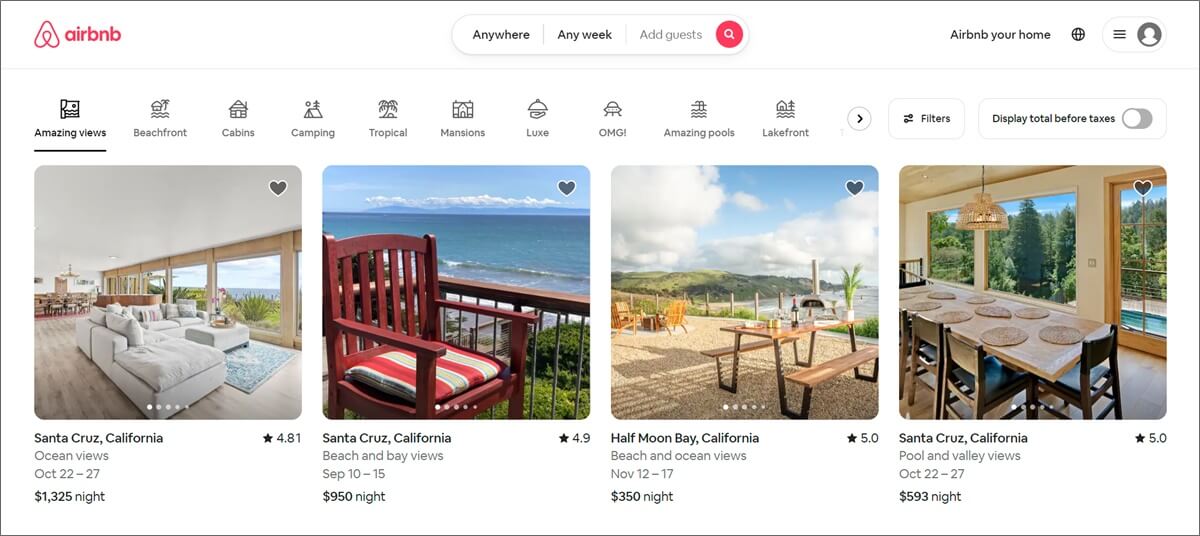

Exemple concret : Airbnb

Airbnb est un exemple emblématique de soutien d’investisseurs providentiels menant à un succès massif.

En 2009, les fondateurs d’Airbnb, Brian Chesky et Joe Gebbia, ont eu du mal à maintenir à flot leur plateforme de partage de logements. Ils avaient une vision convaincante mais avaient besoin de plus de fonds pour alimenter sa croissance.

Entrez Paul Graham, un investisseur providentiel et co-fondateur de Y Combinator . Impressionné par la passion et l'approche innovante des fondateurs, Graham a investi 20 000 $ dans Airbnb.

Avec le soutien de Graham et des investisseurs providentiels ultérieurs, Airbnb a prospéré. Il s'agit désormais d'un phénomène mondial qui transforme la manière dont les gens trouvent un logement.

La valorisation de l'entreprise a grimpé jusqu'à plusieurs milliards, ce qui en fait l'une des startups les plus prospères de l'histoire.

Conseils pour captiver les investisseurs providentiels :

- Racontez une histoire convaincante : créez un argumentaire qui transmet votre vision, le problème que vous résolvez et la valeur unique de votre startup.

- Mettez en valeur votre passion et votre dévouement : Démontrez votre engagement et votre volonté d’apprendre auprès d’investisseurs expérimentés.

- Soyez persévérant : trouver un investisseur providentiel n’est pas facile.Soyez à l’aise avec les revers et continuez à pousser.

8. Capital-risque : attirer les bons investisseurs

Les sociétés de capital-risque (VC) mettent en commun des fonds provenant de diverses sources pour créer des fonds. Ces fonds de capital-risque sont dédiés à investir dans des startups à fort potentiel de croissance.

Contrairement aux prêts bancaires traditionnels, les investisseurs en capital-risque veulent des capitaux propres en échange d’investissements.

Les sociétés de capital-risque assument généralement des risques plus élevés que les prêteurs traditionnels. Ils espèrent obtenir des rendements substantiels si la startup réussit et se développe de manière significative. En 2022, le montant médian des transactions des entreprises financées par du capital-risque en phase d'amorçage était de 1,55 million de dollars.

Vous devrez démontrer une demande avérée du marché et une voie de croissance claire pour attirer les investissements d'une société de capital-risque.

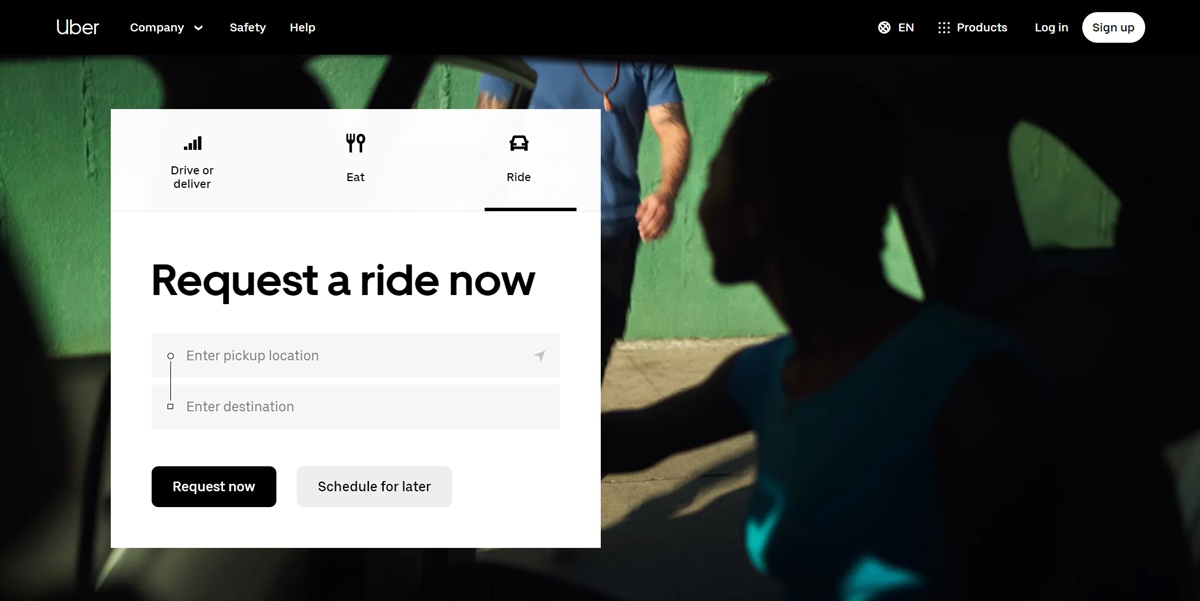

Exemple concret : Uber

En 2011, le géant du covoiturage était une startup prometteuse avec des plans de croissance ambitieux. Pour atteindre ses nobles objectifs, Uber a obtenu un investissement initial de 11 millions de dollars de Benchmark Capital.

Benchmark Capital a vu le potentiel du modèle commercial disruptif d'Uber et la demande croissante de services de covoiturage pratiques.

Ce partenariat s’est avéré avoir changé la donne. Uber s'est développé rapidement et est devenu un phénomène mondial.

Conseils pour courtiser les sociétés de capital-risque

- Démontrer la traction : Montrez des preuves de la demande du marché.Cela pourrait être une base d’utilisateurs croissante ou des chiffres de ventes en augmentation rapide.

- Mettre en évidence le potentiel de croissance : ayez une vision claire pour évoluer et vous démarquer dans votre secteur.Les sociétés de capital-risque investissent dans des startups à fort potentiel dotées de plans de croissance ambitieux.

- Négocier : Ne sous-estimez pas votre valeur et ne vous vendez pas à découvert.

9. Crédit commercial : tirer parti des relations avec les fournisseurs

Le crédit commercial est un accord de financement entre un acheteur et un fournisseur. Le fournisseur accorde des conditions de crédit à l'acheteur, lui permettant d'acheter des marchandises à crédit et de reporter le paiement à une date ultérieure.

Cela aide les entreprises à garder leurs étagères bien approvisionnées. Ils peuvent répondre à la demande tout en préservant des liquidités pour d’autres dépenses essentielles.

Le crédit commercial est essentiel à l’économie nationale et mondiale. Selon la Banque mondiale, le volume annuel des crédits commerciaux nationaux et internationaux représente plus de 40 % du PIB mondial.

Vous devrez établir une relation solide avec les fournisseurs pour garantir les conditions du crédit commercial. Ce n’est pas quelque chose que de nombreux fournisseurs proposent aux primo-accédants.

Vous avez plus de chances d'obtenir un crédit commercial si les fournisseurs vous considèrent comme un client potentiellement lucratif à long terme.

Exemple concret : Walmart et Procter & Gamble

Walmart s'appuie sur des accords de crédit commercial stratégiques avec des fournisseurs comme Procter & Gamble (P&G).

P&G étend les conditions de crédit à Walmart, permettant au détaillant de maintenir ses niveaux de stocks sans mettre à rude épreuve ses réserves de trésorerie. Cela signifie que Walmart peut constamment stocker une large gamme de produits P&G sur ses étagères.

En échange, Walmart fournit à P&G une clientèle stable et à volume élevé. P&G peut avoir confiance dans ses projections de ventes et gérer plus efficacement ses processus de production et de distribution.

Conseils pour entretenir les relations de crédit commercial :

- Commencez petit : si vous êtes une nouvelle entreprise, commencez par des commandes plus petites pour prouver la fiabilité et renforcer la confiance avec les fournisseurs.

- Démontrer le potentiel de croissance : convaincre les fournisseurs qu’offrir des conditions de crédit peut être mutuellement bénéfique en mettant en évidence un fort potentiel de croissance.

- Établissez des relations solides : Walmart et P&G n'ont pas collaboré étroitement dès le premier jour.Il faut du temps pour démontrer la fiabilité et construire le partenariat.

10. Affacturage et financement des factures : transformez les factures impayées en fonds de roulement

L'affacturage et le financement de factures sont des types de financement d'entreprise qui peuvent vous aider à gérer vos flux de trésorerie. Vous pouvez utiliser les factures clients impayées comme garantie de financement.

Il existe quelques différences entre l'affacturage et le financement.

Avec l’affacturage, vous vendez essentiellement vos factures clients impayées à une société tierce (le factor) à prix réduit. Le facteur fournira une somme en espèces immédiate et encaissera le paiement du client à l'échéance de la facture.

D’un autre côté, le financement des factures utilise vos factures impayées comme garantie pour garantir une ligne de crédit renouvelable ou un prêt forfaitaire. Vous serez toujours responsable de l'encaissement des paiements des clients.

Il existe des solutions confidentielles de remise sur facture si vous ne souhaitez pas que vos clients soient informés de l'accord de financement.

Exemple concret : Coca-Cola et Taulia

Coca-Cola compte des milliers de fournisseurs et de distributeurs dans le monde. La gestion de cet immense réseau peut créer des problèmes de trésorerie.

Coca-Cola s'est tournée vers la plateforme de financement de factures de Taulia pour renforcer ses relations avec ses fournisseurs. La plateforme de Taulia a permis à Coca-Cola de proposer des options de paiement anticipé à ses fournisseurs.

Les fournisseurs qui avaient besoin d’aide pour gérer leurs flux de trésorerie pouvaient accéder à des paiements plus rapides à un tarif réduit.

Le financement des factures a aidé Coca-Cola à améliorer ses relations avec ses fournisseurs. Elle s'est bâtie une réputation de partenaire solidaire dans la chaîne d'approvisionnement.

Conseils pour l’affacturage et le financement des factures

- Fournisseurs de recherche : Il existe des centaines d’entreprises d’affacturage de factures aux États-Unis.Explorez vos options et comparez les conditions et les tarifs avant de signer un contrat.

- Lisez les petits caractères : certains prêteurs exigent des contrats d'une durée minimale et facturent des frais supplémentaires en plus du taux d'intérêt convenu.

- Pensez à la confidentialité : cela vous permettra de garder le contrôle sur le processus de recouvrement et d'entretenir une relation directe avec vos clients.

11. Financement d'équipement : stimuler la productivité des startups

Le financement d'équipement peut aider les entreprises à obtenir les machines, la technologie et l'équipement dont elles ont besoin. Il comprend des options de financement alternatives telles que des prêts à court terme, des contrats de location de matériel et des plans de location-vente.

Selon l'enquête Forbes 2023 sur les prêts aux entreprises, les achats d'équipement sont la deuxième raison la plus populaire pour demander un prêt commercial.

Cela peut être une bonne option si votre entreprise en démarrage a besoin d’équipements ou de véhicules pour se développer. Vous pouvez obtenir ce dont vous avez besoin pour croître sans trop épuiser votre fonds de roulement.

Il existe de nombreux types de financement d’équipement. Vous pouvez choisir entre des baux et des hypothèques commerciales, des locations et des prêts à terme.

Exemple concret : Computertrans

Computertrans est l'un des principaux fournisseurs de logistique en Australie. En 2019, ils ont constaté que les flux de trésorerie ne suivaient pas la croissance.

Computertrans avait besoin d'élargir sa flotte de véhicules pour répondre à la demande des clients, mais ne disposait pas des liquidités nécessaires pour y parvenir.

Le financement d’équipement leur a permis d’acquérir les véhicules dont ils avaient besoin sans payer d’avance le prix d’achat total. Le prêteur a initialement payé la nouvelle flotte, Computertrans effectuant des remboursements mensuels.

Conseils pour tirer le meilleur parti du financement d’équipement

- Évaluez vos besoins en équipement : évitez de financer des équipements inutiles ou excessifs.

- Comprenez votre budget : calculez combien vous pouvez vous permettre de rembourser confortablement chaque mois sans mettre à rude épreuve votre trésorerie.

- Recherchez les meilleurs taux : comparez les taux de différents prêteurs pour obtenir un financement aux conditions les plus avantageuses.

Choisir le bon type de financement de démarrage pour votre activité secondaire

Il existe de nombreuses options de financement pour les nouvelles entreprises. Chacun a ses avantages et considérations uniques.

Évaluez soigneusement vos besoins financiers et votre tolérance au risque. Il est également important de vous concentrer sur vos objectifs à long terme lors de la sélection de l'option de financement la plus appropriée.

Vous aurez probablement besoin d’une combinaison de financement pour couvrir vos besoins de financement à long et à court terme. Une approche équilibrée peut aider à atténuer les risques et à optimiser votre stratégie financière.

*************

Un grand merci à George Drennan pour son aide dans la recherche et la rédaction de cet article ! George est un écrivain indépendant et un expert de tout ce qui concerne les affaires. Il se passionne pour démystifier les complexités de la finance et aider les gens à accéder aux informations qu'ils peuvent utiliser pour améliorer leur vie.