Comment préparer vos finances avant de demander un prêt SBA

Publié: 2023-08-11Qu'est-ce qu'un prêt Small Business Administration (SBA) ?

Un prêt SBA est un soutien financier offert aux petites entreprises par les banques et les prêteurs en ligne qui sont en partie garantis par le gouvernement (US Small Business Administration).

Comment fonctionnent les prêts SBA

Lorsque vous recherchez un prêt SBA, vous pouvez faire une demande auprès d'un établissement de crédit de confiance, tel qu'une banque ou une coopérative de crédit réputée. Le prêteur soumet ensuite la demande à la SBA pour une garantie de prêt.

La SBA exige généralement une garantie personnelle inconditionnelle de toutes les personnes qui possèdent au moins 20 % ou plus de l'entreprise. La garantie personnelle signifie que ces personnes, souvent des propriétaires d'entreprise ou des parties prenantes, deviennent personnellement responsables du remboursement du prêt dans le cas malheureux où l'entreprise ne peut pas effectuer les remboursements du prêt.

Cette garantie personnelle, associée à la garantie de prêt de la SBA au prêteur, réduit considérablement le risque pour l'établissement prêteur. Avec ces garanties en place, les prêteurs sont plus enclins à travailler avec les petites entreprises et à leur offrir des opportunités de financement qui pourraient ne pas être accessibles par les canaux conventionnels. Cependant, vous devez comprendre les risques potentiels de donner une garantie personnelle avant de contracter un prêt SBA.

Une fois votre demande de prêt SBA approuvée, votre prêteur est responsable du décaissement du produit du prêt. À partir de ce moment, vous rembourserez directement le prêteur, généralement mensuellement.

Types de prêts SBA

Il existe une variété de prêts SBA disponibles pour examen. Prendre le temps d'évaluer les besoins de votre entreprise, votre stratégie de remboursement et les taux de prêt vous aidera à identifier le choix le plus adapté à vos besoins.

Jetons un coup d'œil aux 6 principaux types de prêts SBA disponibles :

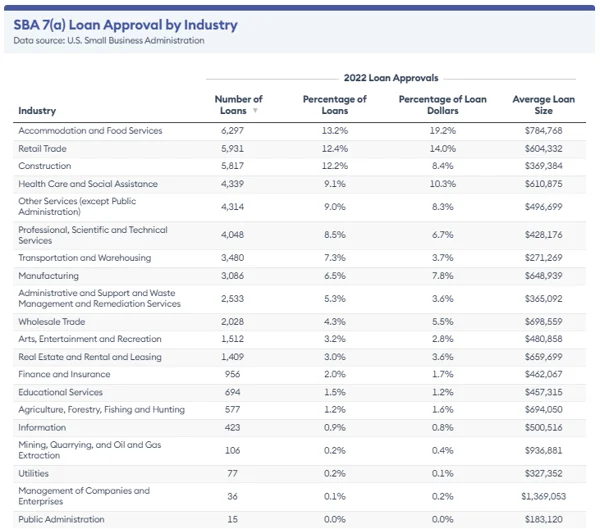

Prêts SBA 7(a)

Le programme de prêt 7(a) est le type de prêt SBA le plus populaire auprès des petites entreprises. C'est la bonne décision pour une entreprise ayant des besoins financiers de base, comme des acquisitions d'entreprises ou l'élargissement du fonds de roulement.

Avec cela, vous obtenez jusqu'à 5 000 000 $ en prêt pour les besoins généraux de financement de l'entreprise et vous pouvez vous attendre à un plan de remboursement de 5 à 25 ans avec un taux d'intérêt de Prime + 2,25 % à Prime + 4,75 %.

Prêts SBA CDC/504

Enfin, le programme de prêt CDC/504 est un bon choix pour une entreprise qui souhaite acheter des terrains, des bâtiments ou des équipements. Avec cette option, vous obtiendrez jusqu'à 5,5 millions de dollars en prêt et un plan de remboursement de 10 à 20 ans, avec un taux d'intérêt moyen d'environ 5 %.

SBA CAPLines

Le programme SBA CAPLines offre aux entreprises jusqu'à 5 millions de dollars à des taux d'intérêt similaires à ceux du programme de prêts SBA 7(a), ce qui le rend adapté à ceux qui recherchent une ligne de crédit renouvelable pour gérer les dépenses commerciales récurrentes et les coûts imprévus.

Les quatre options CAPLines disponibles :

- Ligne CAP saisonnière . Conçu pour couvrir les augmentations saisonnières des comptes clients et des stocks.

- Contrat CAPLine . Destiné à couvrir les coûts de main-d'œuvre et de matériel pour les contrats.

- Constructeurs CAPLine. Offre des fonds pour des projets de construction ou de rénovation.

- Capital de roulement CAPLine. Fournit un crédit renouvelable basé sur les actifs aux entreprises qui ne respectent pas les normes de crédit à long terme, avec remboursement par conversion d'actifs à court terme.

La plupart des CAPLines sont assorties de frais de service plafonnés à 2 %, bien que les CAPLines en fonds de roulement puissent avoir des coûts légèrement plus élevés. Le programme offre une maturité maximale de 10 ans pour toutes les lignes à l'exception de la CAPLine Constructeurs. Les candidats doivent détenir au moins 20 % de propriété d'entreprise et garantir le prêt pour être éligibles.

Prêts à l'exportation de la SBA

Les prêts à l'exportation de la SBA fournissent une aide financière pouvant atteindre 5 millions de dollars à un taux d'intérêt raisonnable de 11 %. Cela aide les petites entreprises à s'engager dans des transactions internationales et à explorer de nouveaux marchés étrangers.

Microcrédits SBA

Le programme de microcrédit est destiné aux entreprises ayant de petits besoins en capital. Ils plafonnent à 50 000 $ avec un plan de remboursement allant jusqu'à 6 à 7 ans et un taux d'intérêt de 6,5 % à 13 %. Ce prêt peut être utilisé pour presque tous les besoins de l'entreprise, à l'exception de l'achat d'un bien immobilier ou du refinancement d'une dette.

Prêts en cas de catastrophe SBA

Prêts d'avantage communautaire SBA

Les prêts d'avantage communautaire de la SBA sont essentiels pour soutenir les entreprises opérant sur des marchés mal desservis. Ils fournissent un soutien financier essentiel pour divers besoins commerciaux, tels que le fonds de roulement pour les dépenses opérationnelles, l'achat d'équipement, le financement d'initiatives de croissance ou l'investissement dans l'immobilier. Ces prêts offrent la flexibilité nécessaire pour répondre aux diverses exigences des entreprises des communautés marginalisées.

Comment obtenir un prêt SBA

Pour augmenter vos chances d'obtenir un prêt SBA, il est essentiel de fournir une documentation financière complète et précise à la fois à la banque et à la SBA. Le processus d'approbation de prêt nécessite une analyse méticuleuse de votre demande, et la décision finale sera basée sur cette évaluation.

Voici quelques étapes pour améliorer vos chances d'obtenir un prêt garanti par la SBA :

Vérifier l'éligibilité

Les prêteurs recherchent généralement des entreprises qui sont opérationnelles depuis au moins deux ans, qui affichent des revenus annuels solides et qui maintiennent une bonne cote de crédit. Cependant, il est important de noter que chaque prêteur peut avoir des critères d'admissibilité spécifiques.

Obtenir l'approbation d'un prêt SBA peut être difficile, surtout si votre entreprise rencontre des difficultés. Si votre entreprise tombe dans des catégories inéligibles, comme celles associées au jeu ou au lobbying politique, la poursuite d'un prêt SBA serait improductive car elle ne sera pas approuvée. Si vous êtes une nouvelle entreprise opérant à perte, il est plus pratique d'explorer d'autres options de financement, comme demander un microcrédit ou une carte de crédit professionnelle.

Lorsque vous recherchez un prêt SBA, votre crédit joue un rôle crucial, à moins que votre entreprise n'ait un historique de crédit impeccable construit sur de nombreuses années.

Conseil : bien qu'un score exceptionnel de Fair Isaac Corporation (FICO) d'environ 800 soit bénéfique, un score de crédit supérieur à 620 est considéré comme favorable. Si votre tendance est à la baisse, envisagez de consacrer du temps à l'entretien de votre pointage de crédit. Vous pouvez améliorer votre pointage de crédit en créant une nouvelle ligne de crédit, en payant vos factures à temps, en restant bien en dessous de votre limite de crédit et en la surveillant régulièrement.

Outre vos cotes de crédit personnelles et professionnelles, les prêteurs s'appuient également sur une cote connue sous le nom de cote Small Business Scoring Service (SBSS) . La formule exacte utilisée pour calculer le score SBSS reste non divulguée.

Il intègre vos antécédents de crédit personnels et professionnels, votre expérience dans le secteur, vos actifs, vos passifs, vos données financières, vos revenus et vos flux de trésorerie. En analysant ces aspects, les prêteurs peuvent évaluer la santé financière globale de votre entreprise et les risques potentiels, ce qui les aide à prendre des décisions de prêt éclairées.

La durée d'établissement d'une entreprise joue un rôle important dans ses chances d'approbation de prêt. Par exemple, les entreprises ayant un historique d'au moins quatre ans ont tendance à avoir de meilleures chances de recevoir un prêt SBA. De plus, de nombreux prêteurs considèrent que les entreprises opérationnelles depuis deux ans ou plus sont plus éligibles pour obtenir un prêt.

Cette prise en compte du temps d'établissement est essentielle car elle donne aux prêteurs un historique clair des performances financières, des revenus et des habitudes d'emprunt de l'entreprise. Il contribue à renforcer la confiance des prêteurs quant à la capacité de l'emprunteur à gérer avec succès ses futures obligations financières.

Trouver un prêteur

Deux types de prêteurs gèrent les prêts SBA :

- Prêteur standard SBA. Ces prêteurs doivent soumettre les transactions pour examen et recevoir une autorisation SBA lors de l'approbation de chaque prêt. Le processus d'approbation peut prendre plus de temps.

- Prêteur préféré de la SBA. Ces prêteurs sont plus qualifiés que le prêteur standard, car la SBA ne vérifie que la détermination de l'admissibilité de l'emprunteur par le prêteur, et non sa souscription. Le processus d'approbation de prêt est beaucoup plus court que l'opération d'un prêteur standard.

Questions à poser à votre prêteur potentiel :

- Combien de prêts SBA faites-vous?

- À quelle fréquence financez-vous les prêts SBA ?

- Quelle est l'expérience de votre personnel dans le processus de prêt SBA ?

- Quelle est la gamme typique des prêts que vous accordez ?

Il est important de noter que même si les banques doivent suivre les directives de la SBA, elles peuvent utiliser leurs critères de souscription pour évaluer les demandes de prêt. Si vous postulez via une banque traditionnelle, il est avantageux de travailler avec une banque ayant fait ses preuves dans le traitement des prêts SBA. Généralement, une banque avec plusieurs années d'expérience SBA sera mieux équipée pour vous guider et évaluer vos chances d'approbation.

Conseil : La SBA propose un outil pratique de correspondance des prêteurs pour trouver un prêteur approprié qui jumelle les emprunteurs avec les prêteurs dans les deux jours.

Rassemblez vos documents

Les demandes de prêt SBA varient en fonction du type de prêt. Néanmoins, selon le type de prêt dont vous avez besoin, votre prêteur devrait être en mesure de vous aider à préparer vos documents.

Voici quelques-uns des documents dont vous aurez besoin :

- Formulaire d'informations sur l'emprunteur de la SBA.

- Déclaration des antécédents personnels (y compris les antécédents criminels, le cas échéant)

- État financier personnel (y compris les actifs, les dettes et les revenus) ou formulaire SBA 413.

- États financiers de l'entreprise (comprenant un compte de profits et pertes et des états financiers prévisionnels)

- Trois ans de déclarations de revenus personnelles.

- Trois ans de déclarations de revenus d'entreprise.

- Licence commerciale ou certificat de faire des affaires.

- Dossiers des demandes de prêt précédentes.

- Le propriétaire de l'entreprise reprend.

- Contrat de bail le cas échéant.

- Prévisions de trésorerie à un an.

Soumettez la candidature et soyez patient

Il y a une raison pour laquelle tant de propriétaires de petites entreprises réclament des prêts SBA; une tonne d'avantages profitera à votre entreprise immédiatement et à long terme. Le compromis est qu'il s'agit souvent d'un processus lent nécessitant beaucoup de démarches tout au long de l'application. Si vous avez besoin d'accéder rapidement à des fonds, vous voudrez peut-être envisager d'autres options.

Source : Conseiller Forbes

Le temps qu'il faut pour obtenir l'approbation d'un prêt SBA dépendra du prêteur que vous avez choisi. Avec une banque, l'ensemble du processus - de l'approbation du financement - peut prendre de 30 jours à quelques mois.

Si vous manquez de temps, vous pouvez opter pour le prêt SBA Express, qui vise à répondre aux demandes de prêt dans les 36 heures. Le montant maximal pour ce type de financement est de 500 000 $ et le montant maximal garanti par la SBA est de 50 %.

Avantages des prêts SBA

Les prêts SBA sont soutenus par le gouvernement (US Small Business Administration), ce qui signifie qu'ils offrent certains avantages que l'on ne trouve généralement pas dans les prêts bancaires traditionnels :

- Éligibilité plus large. Les prêts SBA offrent à un ensemble plus complet d'entreprises la possibilité d'obtenir un financement. Bien qu'un bon crédit soit préféré, même les entreprises ayant des antécédents de crédit limités peuvent être prises en compte en raison des garanties fournies par le gouvernement, ce qui réduit les risques pour les prêteurs.

- Délais de remboursement allongés. Les prêts SBA sont assortis de périodes de remboursement plus longues, ce qui se traduit par des paiements mensuels plus gérables qui atténuent la pression sur les flux de trésorerie des propriétaires de petites entreprises.

- Taux d'intérêt plafonnés. La SBA fixe des limites de taux d'intérêt maximales, garantissant que les prêts de la SBA restent abordables et compétitifs pour les entrepreneurs en herbe.

- Montants de prêt flexibles. Les prêts SBA s'adressent à des entreprises de tailles et de besoins de financement différents, offrant des montants de prêt allant de sommes modestes à des sommes plus importantes en fonction du programme et des besoins individuels.

Inconvénients des prêts SBA

Les prêts SBA peuvent être une source de financement utile pour les petites entreprises, mais ils présentent également des défis spécifiques :

- Exigence de garantie. Les prêteurs de la SBA peuvent demander aux emprunteurs de fournir une garantie en garantie du prêt, même avec la garantie de la SBA. Cela pourrait obliger les emprunteurs à mettre leurs actifs en danger, ce qui n'est peut-être idéal que pour certains.

- Responsabilité personnelle en cas de défaut. Si l'entreprise ne peut pas rembourser le prêt, l'emprunteur est légalement responsable de la dette. Le prêteur peut saisir toute garantie mise en gage en cas de défaut, et les soldes impayés peuvent être renvoyés au département du Trésor américain pour recouvrement, ce qui pourrait entraîner d'autres complications financières.

- Processus d'approbation lent. Les demandes de prêt SBA peuvent prendre du temps, s'étendant parfois au-delà de deux mois. Cette période d'attente peut ne pas convenir à ceux qui recherchent des options de financement immédiat.

- Tarifs et conditions moins compétitifs par rapport aux banques. Bien que les prêts SBA offrent des avantages tels que des coûts inférieurs par rapport à certains prêteurs en ligne, ils ne peuvent parfois offrir que les taux d'intérêt et les conditions les plus compétitifs par rapport aux banques établies.

Ne laissez pas les obstacles financiers vous empêcher de réaliser vos rêves

Le SBA devrait être l'un de vos meilleurs choix pour un prêt. Et oui, les prêts SBA sont difficiles à obtenir - et une tonne de travail est nécessaire pour les obtenir. Mais leur faible coût en fait une entreprise intéressante. Et heureusement, avec ces conseils, vous augmenterez vos chances d'être approuvé.

Découvrez comment la fintech révolutionne le secteur financier, principalement dans les secteurs des paiements, des prêts, de la gestion de patrimoine, de la planification financière et des assurances.

Cet article a été initialement publié en 2019. Il a été mis à jour avec de nouvelles informations et des exemples.