Solutions de retraite : situation actuelle, opportunités et défis pour les transporteurs

Publié: 2023-08-30Introduction:

Les services de retraite jouent un rôle central en aidant les individus à planifier et à assurer leur avenir financier au cours de leurs années d'après-travail. Avec une population vieillissante et des besoins de retraite en constante évolution, le paysage des services de retraite a connu des changements importants.

Pièce 1 : Photos d’archives Source-Adobe

Voici les quelques types de solutions de retraite disponibles pour la population vieillissante :

- Plans de retraite parrainés par l'employeur : les employeurs proposent à leurs employés des plans de retraite tels que 401(k), 403(b) ou des plans similaires qui leur permettent de cotiser une partie de leur revenu avant impôt sur un compte de retraite, souvent avec cotisations de contrepartie de l'employeur.Ces plans sont largement utilisés et constituent un instrument d’épargne-retraite important pour des millions d’Américains.

- Comptes de retraite individuels (IRA) : les IRA sont des comptes d'épargne-retraite individuels que les individus peuvent créer de manière indépendante.Ils offrent des avantages fiscaux, soit comme les IRA traditionnels (avec cotisations à impôt différé) ou comme les Roth IRA (avec retraits en franchise d'impôt à la retraite). Les IRA offrent une flexibilité supplémentaire pour l'épargne-retraite au-delà des plans parrainés par l'employeur.

- Sécurité sociale : La sécurité sociale est un programme gouvernemental qui offre des prestations de retraite aux personnes éligibles.Les travailleurs cotisent une partie de leurs revenus au système de sécurité sociale pendant leurs années de travail et, à la retraite, ils peuvent percevoir des prestations en fonction de leurs antécédents en matière de revenus. La sécurité sociale constitue une source fondamentale de revenu de retraite pour de nombreux Américains.

- Régimes de retraite : Les régimes de retraite traditionnels, également appelés régimes à prestations définies, étaient courants dans le passé, mais sont devenus moins répandus ces dernières années.Ces régimes promettent un montant de prestation fixe basé sur les années de service et le salaire. Aujourd'hui, la plupart des employeurs du secteur privé se sont tournés vers des régimes à cotisations définies comme les 401(k), qui font supporter le risque d'investissement aux employés.

- Rentes : les rentes sont des produits financiers proposés par les compagnies d'assurance qui offrent un flux de revenu garanti à la retraite et sont conçus pour offrir des paiements à vie ou à terme fixe aux personnes qui les achètent.Les rentes peuvent être un outil précieux pour les retraités qui recherchent un revenu prévisible et une protection contre le risque de longévité.

Explorons maintenant la situation actuelle des services de retraite, identifions les opportunités pour les transporteurs et abordons les défis qu'ils doivent relever pour prospérer sur le marché de la retraite.

Situation actuelle des services de retraite :

- Changement démographique : La population américaine connaît un changement démographique important, avec la génération des baby-boomers atteignant l'âge de la retraite et la génération X et la génération Y planifiant de plus en plus leur retraite.Cette diversification du marché exige des services de retraite sur mesure de la part des assureurs, qui répondent aux besoins et préférences uniques de chaque groupe d'âge.

- Avancées technologiques : L’essor des technologies numériques a transformé la façon dont les services de retraite sont fournis.Les opérateurs utilisent l'intelligence artificielle, l'apprentissage automatique et l'analyse de données pour personnaliser les plans de retraite, rationaliser les processus et améliorer l'expérience client. Les plateformes numériques ont permis aux particuliers d’accéder plus facilement aux informations sur la retraite et de gérer leurs comptes à distance.

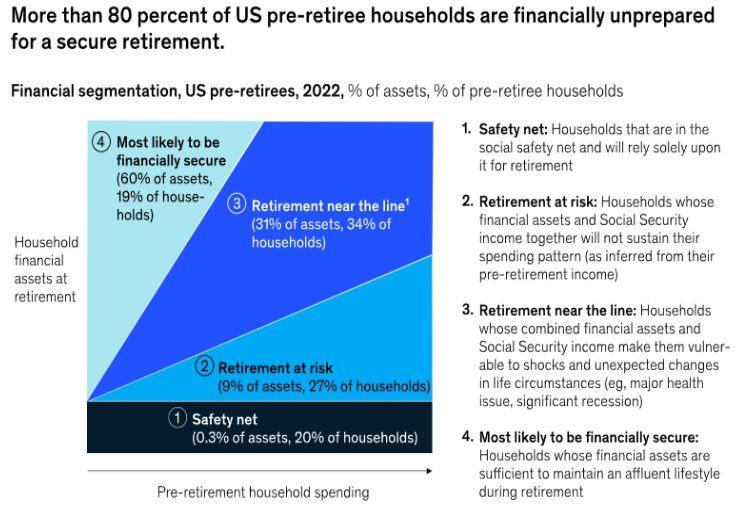

- Écart d’épargne-retraite : malgré la disponibilité de plans de retraite tels que les 401(k) et les IRA, une partie importante de la population est toujours confrontée à un écart d’épargne-retraite.De nombreux Américains n’épargnent pas suffisamment pour leur retraite, ce qui suscite des inquiétudes quant à leur sécurité financière pendant la retraite. Les transporteurs doivent combler cette lacune et élaborer des stratégies pour encourager des économies accrues. De nombreux préretraités manquent de temps pour accumuler suffisamment d’avoirs de retraite. Selon les enquêtes McKinsey de 2021 et 2022, un peu plus de 80 % des baby-boomers pourraient ne pas être préparés à la retraite (figure 2 ).(« De l'épargne à la dépense : un deuxième front émerge dans la retraite aux États-Unis… ») Les enquêtes interrogeaient la suffisance financière des personnes interrogées à la retraite (en se demandant si les ménages disposaient de suffisamment d'actifs pour couvrir les dépenses prévues), ainsi que leur confiance à la retraite (s'ils se sentaient adéquatement préparés à gérer leurs finances). Environ 47 pour cent des ménages proches de la retraite déclarent qu'ils n'ont pas atteint la suffisance financière, dont 20 pour cent qui sont dans le filet de sécurité, dépendant fortement de la sécurité sociale pour leurs revenus de retraite, et 27 pour cent qui risquent financièrement de ne pas subvenir aux besoins de leurs années de travail. standard de vie. Un autre tiers des ménages sont financièrement proches de la limite, dans la mesure où leurs actifs ne laissent que peu ou pas de marge aux chocs tels que les ralentissements des marchés, la poursuite de l’inflation ou les changements dans la santé de la famille. « Cela laisse seulement 19 pour cent des préretraités susceptibles d’être pleinement en sécurité financière. » (« De l’épargne à la dépense : un deuxième front émerge dans la retraite aux États-Unis… »)

—————————————————————————————————————————————–

Graphique 2 : Enquête Source-McKinsey sur l'état de préparation à la retraite, avril 2022

——————————————————————————————————————————————

Opportunités pour les transporteurs dans les services de retraite :

- Solutions de retraite personnalisées : Les progrès de l'analyse des données et de l'IA offrent aux assureurs une opportunité unique de proposer des solutions de retraite personnalisées.En analysant la situation financière, la tolérance au risque et les objectifs de retraite des clients, les assureurs peuvent adapter les plans de retraite aux besoins individuels, favorisant ainsi des taux de participation et de cotisation accrus.

- Planification holistique de la retraite : les opérateurs peuvent étendre leurs services au-delà des produits de retraite traditionnels et fournir des solutions holistiques de planification de la retraite.Cela peut inclure des conseils sur la gestion des coûts de santé, l’optimisation de la sécurité sociale, la planification des soins de longue durée et la planification successorale. Fournir une planification complète de la retraite peut renforcer les relations et la fidélité des clients.

- Adopter l'investissement ESG : L'investissement environnemental, social et de gouvernance (ESG) a gagné du terrain parmi les investisseurs qui cherchent à aligner leur épargne-retraite sur leurs valeurs.Les assureurs peuvent saisir cette opportunité en intégrant des options d'investissement ESG dans leurs plans de retraite, en attirant des investisseurs socialement responsables et en favorisant l'engagement client à long terme.

- L'accent est mis sur l'éducation financière : les initiatives éducatives sur la planification de la retraite et la littératie financière peuvent aider les assureurs à donner aux individus les moyens de prendre des décisions éclairées concernant leur retraite.En proposant des ateliers, des webinaires et des ressources pédagogiques, les transporteurs peuvent renforcer la confiance et la crédibilité, augmentant ainsi la fidélisation des clients.

Défis rencontrés par les transporteurs dans le contexte de la fourniture de services de retraite :

- Conformité réglementaire : Le secteur des retraites est soumis à diverses exigences réglementaires des agences fédérales comme le DOL et la SEC.Les transporteurs doivent se conformer à ces réglementations tout en s'adaptant aux changements potentiels de la législation qui peuvent avoir un impact sur les offres de retraite et les options d'investissement.

- Gestion du risque de longévité : Avec l'augmentation de l'espérance de vie, les assureurs sont confrontés au défi de gérer le risque de longévité, c'est-à-dire le risque de survivre à son épargne-retraite.Offrir des rentes ou d’autres solutions de revenu viager peut atténuer ce risque, mais cela nécessite une planification et une souscription minutieuses.

- Conserver la confiance des clients : Le marché des retraites est très compétitif, avec de nombreux transporteurs qui se disputent l'attention des clients.Bâtir et maintenir la confiance des clients est essentiel pour que les transporteurs restent pertinents et performants dans ce paysage. Répondre aux préoccupations liées aux frais, à la transparence et aux performances est crucial pour gagner et conserver la confiance des clients.

- Adoption technologique : Si les progrès technologiques présentent des opportunités, ils posent également des défis en termes de mise en œuvre et d'intégration.Les opérateurs doivent investir dans la modernisation de leurs systèmes et processus pour offrir des expériences numériques transparentes aux clients tout en garantissant la sécurité et la confidentialité des données.

Conclusion:

Le secteur américain des services de retraite connaît un changement de paradigme en raison de l’évolution démographique, des progrès technologiques et de l’évolution des attentes des clients. Les assureurs d’aujourd’hui ont une incroyable opportunité de façonner l’avenir des services de retraite en élargissant leur offre de produits et de services, en tirant parti des avancées technologiques et de l’IA et en garantissant la personnalisation de leurs clients.

En outre, ils doivent se recalibrer pour gérer la conformité réglementaire, gérer le risque de longévité, renforcer la confiance des consommateurs et se concentrer sur l’adoption du numérique. Les assureurs peuvent se positionner comme des partenaires de confiance pour aider les individus à atteindre leurs objectifs de retraite et à créer un avenir financièrement sûr.

A propos de l'auteur:

Neeraj Kaushik , consultant principal, est chef de produit pour l'initiative de plateforme Infosys McCamish NGIN chez Infosys McCamish Systems.

Neeraj est un leader innovant et efficace reconnu pour avoir obtenu des résultats exceptionnels dans des environnements hautement compétitifs nécessitant une amélioration continue et a dirigé l'activité de projets technologiques à grande échelle basés aux États-Unis, au Royaume-Uni, en Inde et en Chine au cours des 18 dernières années. Il possède d'excellentes compétences dans le domaine des affaires, en architecture, en conception et en mise en œuvre dans diverses administrations d'assurance-vie ainsi que dans les systèmes de gestion et de rémunération des producteurs. Il est un auteur publié et bien que leader dans le domaine de l'Insurtech aux États-Unis.

Avant cela, Neeraj faisait partie du Big 4 Consulting, où il dirigeait des programmes de transformation numérique pour le secteur de l'assurance. Il a dirigé des initiatives de conseil stratégique et de transformation dans le domaine de l'assurance vie, des rentes et de l'assurance dommages.

Il est titulaire d'une maîtrise en assurance et gestion des risques de BIMTECH (Inde) et des désignations ALMI (LOMA) et Fellow (III Inde).

Détails du contact:

https://www.linkedin.com/in/neerajkaushikprincipalconsultant/