Las 10 mejores soluciones y ofertas innovadoras de Fintech

Publicado: 2022-03-28Fintech ha surgido de la rápida innovación tecnológica y una nueva generación de emprendedores con un gran interés y comprensión de las finanzas.

Tabla de contenido

- Préstamos entre pares (P2P)

- Puntuación de crédito alternativa

- Préstamos de boleto pequeño

- Suscripción de seguros alternativos

- Entrega de transacciones

- billeteras digitales

- Banca digital

- Via de pago

- Seguros digitales

- Gestión de activos

- ¿Cómo afectarán estos cambios a la industria fintech?

- IA: la creación masiva de valor será impulsada por la inteligencia artificial.

- Computación en la nube: dará rienda suelta a los participantes en la industria de servicios financieros.

- Código abierto, SaaS y sin servidor: reducirán las barreras de entrada.

- Conclusión

Otro factor importante que ha impulsado la innovación en esta industria es la idea de mejorar la experiencia del cliente y abordar varios puntos débiles de los prestatarios. Los bancos tradicionales rara vez los atienden. Los pioneros de Fintech notaron que había brechas en el mercado, lo que llevó a un mercado de préstamos en constante crecimiento que atiende las necesidades de los prestatarios más pequeños.

Fintech está cambiando el mundo financiero con una innovación a la vez, desde la suscripción de seguros hasta procesos simples de apertura de cuentas en línea y perfiles crediticios de formas novedosas. Aquí están las diez principales innovaciones en esta industria:

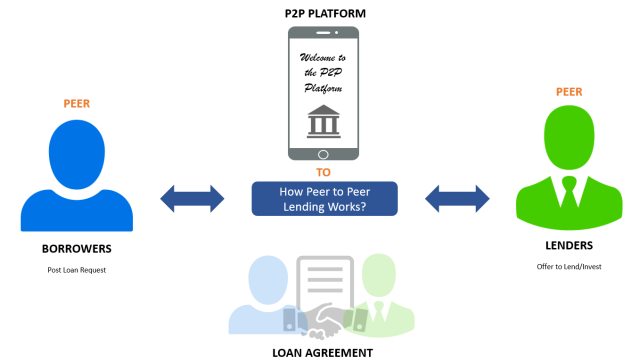

Préstamos entre pares (P2P)

Este es el mejor ejemplo de una situación en la que todos ganan, tanto para los prestamistas como para los prestatarios, mediante el uso de una plataforma tecnológica. Los prestatarios pueden obtener financiamiento de muchas personas a través de préstamos entre pares.

En comparación con los bancos tradicionales, el proceso de solicitud de préstamo es más simple. Los prestamistas en estas plataformas suelen ser inversores que desean estacionar sus ahorros e inversiones en un lugar que brinde rendimientos más altos que las tasas de interés disponibles en los mercados de préstamos tradicionales. La plataforma realiza todas las verificaciones de antecedentes y aprobaciones previas para los prestatarios, lo que facilita que los prestamistas encuentren a la persona adecuada.

Un mecanismo similar respalda los préstamos entre empresas (P2B). En este ejemplo, los prestatarios individuales son reemplazados por empresas que toman prestado de una red de prestamistas en la plataforma. Estas plataformas de préstamos conectan a los prestatarios con los prestamistas y cobran una tarifa basada en cuánto pagan los prestatarios.

Puntuación de crédito alternativa

Utilizando las técnicas tradicionales de calificación crediticia, las pequeñas empresas y los trabajadores por cuenta propia no calificarían para préstamos. Sus estándares de puntaje de crédito rigurosos y desactualizados solo calificarían para préstamos a corporaciones grandes y bien establecidas o personas con trabajos de ingresos fijos que podrían proporcionar un comprobante de salario para respaldar su solicitud de préstamo. Como resultado, los propietarios de pequeñas empresas y las pequeñas empresas tenían dificultades para obtener dinero debido a la forma en que funcionaban los métodos tradicionales de calificación crediticia.

La industria fintech vio la necesidad de una calificación más flexible y cualitativa, que podría usarse en estas situaciones para garantizar que el análisis de la calificación crediticia se realizara correctamente. Por ejemplo, la calificación crediticia percentil se puede usar para garantizar que el análisis de la calificación crediticia se realice correctamente. Otra característica novedosa utilizada para otorgar una calificación crediticia variable son las señales sociales. Esto, junto con los algoritmos de aprendizaje profundo, ha llevado a mejores decisiones de préstamo para fintech a lo largo del tiempo.

Estos algoritmos de calificación crediticia también han reducido el costo de suscripción de préstamos, lo que permite a las empresas de tecnología financiera transferir sus ahorros a los prestatarios y, por lo tanto, ampliar su base de clientes.

Préstamos de boleto pequeño

Debido a las escasas ganancias y las altas tarifas de suscripción de los préstamos a bajo precio. Como resultado, los consumidores que desean comprar artículos costosos y electrodomésticos de alto precio a menudo tienen dificultades para financiar sus compras. Las firmas de préstamos de Fintech han detectado esta necesidad y están atendiendo cada vez más a los prestatarios a través de productos BNPL.

Estos fondos de "Compre ahora, pague después" permiten a los consumidores comprar cosas con solo presionar un mouse sin completar largas solicitudes de préstamo o esperar la aprobación. Además, estos préstamos están garantizados al 0% de interés con la opción de pagar a plazos.

Las empresas Fintech que ofrecen estas opciones de financiación transmiten estos datos de clientes a los fabricantes de equipos originales (OEM), que son los que más se benefician de la creciente asequibilidad de sus productos.

Cuando los datos de los clientes se filtran mediante algoritmos de aprendizaje automático y aprendizaje profundo, los OEM obtienen información que les permite lanzar ofertas altamente personalizadas en el mercado. Como resultado, el componente de 0% de interés proporcionado por estos prestamistas fintech es financiado por los OEM que les compran la información.

Suscripción de seguros alternativos

En la suscripción de seguros tradicionales, las estimaciones de primas incorrectas se han convertido en el estándar. A las personas de la misma edad, altura y peso ya los abstemios se les asignarán las mismas primas de seguro en estos casos.

Sin embargo, las primas no consideran otras características cualitativas como las rutinas de salud y los comportamientos de ejercicio de estas personas. A dos personas que solicitan un seguro se les pueden cobrar tarifas diferentes en función de aspectos más cualitativos de su salud.

Por ejemplo, uno podría ser un fanático del fitness mientras que el otro es un teleadicto que come comida chatarra. No hace falta decir que los problemas de salud de este último serían más agudos y graves.

La suscripción de seguros alternativos da cuenta de estas variaciones sutiles mediante la recopilación de información basada en el historial médico, el estilo de vida y las señales sociales.

Esto les permite eliminar la normalización en términos actuariales, lo que produce resultados erróneos cuando se utilizan procedimientos de suscripción tradicionales. Estos datos, junto con algoritmos y análisis, permiten a las empresas fintech que venden productos de seguros ofrecer a los solicitantes tarifas de seguro y opciones de pago muy personalizadas según sus necesidades y calificaciones.

Entrega de transacciones

En la era de los grandes datos y la IoT, se espera que las empresas de tecnología recopilen la mayor cantidad de datos posible para impulsar sus funciones y hacer un seguimiento de las expansiones. Después de todo, solo a través de la investigación de datos previos y haciendo pronósticos basados en ellos, las empresas pueden desarrollar nuevas estrategias y desarrollar mejores productos.

Los datos brindan a las organizaciones fintech información vital sobre lo que sus clientes realmente necesitan.

Las empresas Fintech recopilan esta información a través de productos digitales gratuitos, como aplicaciones de gestión de costos. Estas aplicaciones capturan información útil sobre la disposición de un cliente a pagar primas, comprar fondos mutuos o invertir en bienes raíces. Las empresas venden estos datos y conocimientos sobre productos financieros de terceros a cambio de una comisión sobre las ventas.

billeteras digitales

La billetera digital ha transformado los pagos en todo el mundo, yendo más allá del papel y el dinero convencional. Estas billeteras funcionan como un banco "sin lujos" y como una pasarela de pago. Esta tecnología permite a los usuarios poner efectivo virtual en sus billeteras digitales y utilizarlo para transacciones tanto en línea como fuera de línea donde los comerciantes aceptan pagos con billetera digital.

Los consumidores pueden usar billeteras digitales para hacer los pagos más convenientes. Generan efectivo cobrando una pequeña tarifa a los minoristas. Los consumidores y las tiendas que ofrecen sus productos y servicios a estos consumidores son los usuarios finales más comunes de billeteras.

Banca digital

La banca digital es la digitalización de la banca tradicional. Los bancos digitales se distinguen por toda su presencia digital, desprovista de sedes físicas o sucursales.

Operan de la misma manera que los bancos tradicionales, pero son proveedores de servicios sencillos con una infraestructura digital de extremo a extremo. El dinero que ahorran al no tener que contratar gente y comprar terrenos se lo pasan a sus clientes, lo que es una gran victoria tanto para los bancos digitales como para sus clientes.

Via de pago

Con el desarrollo del comercio electrónico, los requisitos de los sitios comerciales para pasarelas de pago seguras han crecido exponencialmente. Las pasarelas de pago permiten a los clientes realizar compras en sitios de comercio electrónico utilizando una variedad de métodos de pago.

Los clientes pueden realizar pagos con tarjetas de débito y crédito, bitcoins y billeteras digitales. Los bancos tradicionales suelen cobrar mucho dinero por usar cualquiera de estos otros métodos de pago, lo que los hace poco económicos para que los utilicen las empresas.

Las empresas Fintech usan tecnología para crear aplicaciones y pasarelas de pago que son fáciles de usar para las personas y que se pueden agregar fácilmente a sus sitios web.

Seguros digitales

El seguro digital es la última, pero no menos importante, de las diez mejores soluciones fintech innovadoras. Como su nombre lo indica, el seguro digital depende en gran medida de la infraestructura digital y de procesos de suscripción más rápidos.

La suscripción de seguros alternativos ha permitido a estas compañías de seguros fintech brindar una cobertura mejor y menos costosa para las pólizas de seguro de vivienda y de vida, mientras que las primas se fijan en función de variables cualitativas en lugar de cuantitativas. Esto también ha generado muchas oportunidades comerciales para la industria de seguros fintech.

La industria fintech recién está comenzando en el mercado de servicios financieros, con muchas alternativas y soluciones de financiamiento y muchas más innovaciones en el camino.

Sin duda, la industria ha encontrado su nicho al desafiar las técnicas de financiamiento tradicionales y brindar soluciones personalizadas mientras logra los requisitos de ingresos a través de métodos creativos e integrando los dos gigantes de las finanzas y la tecnología.

Gestión de activos

La gestión de activos basada en Fintech permite a los inversores crear carteras mediante la compra de acciones y fondos mutuos sin tener que pagar una comisión. Aunque los activos que compran tienen un precio ligeramente más alto que el precio real del activo, la cantidad de dinero que ahorran al no pagar comisiones hace que los beneficios de la inversión y el precio del activo sean positivos.

Las empresas de gestión de activos pueden lograr esto mediante la recopilación de datos de los inversores a cambio de una exención del costo de la comisión. Comparten esta información con comerciantes de alta frecuencia que tienen la capacidad de influir en los precios de los activos.

¿Cómo afectarán estos cambios a la industria fintech?

Siete 3 tecnologías importantes impulsarán las reinvenciones del modelo de negocio mientras cambian el entorno competitivo de la industria financiera en los próximos diez años.

El avance tecnológico y la innovación son la base del desarrollo de fintech y seguirán impulsando modelos comerciales disruptivos en los servicios financieros. Durante la próxima década, tres tecnologías principales impulsarán el desarrollo de fintech y establecerán las reglas para el negocio de las finanzas.

IA: la creación masiva de valor será impulsada por la inteligencia artificial.

El descubrimiento automático de factores, o la identificación automática de elementos que impulsan un rendimiento superior, será cada vez más común en los servicios financieros, lo que ayudará a perfeccionar los modelos financieros en todo el sector.

Los gráficos de conocimiento y la computación de gráficos también desempeñarán un papel más importante en la aplicación crucial de la representación semántica de IA. El uso de una amplia gama de fuentes de datos puede ayudar a establecer conexiones y encontrar patrones en redes financieras complejas. Esto tendrá un gran impacto en el mundo en los próximos años.

Finalmente, los análisis con mejores garantías de privacidad fomentarán la utilización mínima de datos, o el uso de solo información relevante, esencial y adecuadamente limpia, en la formación de modelos financieros.

Estos incluyen el aprendizaje federado, un tipo de aprendizaje automático descentralizado que resuelve el riesgo de privacidad asociado con la centralización de conjuntos de datos al brindar capacidad computacional a los datos y no al revés.

Será más fácil para las personas mantener segura su información personal gracias a las nuevas técnicas de encriptación, la informática segura de múltiples partes, las pruebas de conocimiento cero y otras técnicas de análisis de datos conscientes de la privacidad.

Las aplicaciones de IA impregnarán todas las operaciones de la industria financiera, incluidos los front, middle y back office. Los productos hechos a medida, la experiencia de usuario personalizada y los servicios de análisis, los robots de servicios inteligentes y las interfaces de chat, los rastreadores de mercado, las transacciones automatizadas y los asesores de robots, las calificaciones crediticias alternativas basadas en datos no financieros y la autenticación de reconocimiento facial son ejemplos de aplicaciones orientadas al cliente. .

Los gráficos de conocimiento, el procesamiento del lenguaje natural y los procedimientos inteligentes son ejemplos de aplicaciones intermedias y administrativas que ayudan a las personas a hacer su trabajo de manera más eficiente.

Muchas instituciones financieras continúan implementando la IA de manera desordenada y dispersa, limitando con frecuencia la tecnología a casos de uso o verticales específicos. Sin embargo, los líderes de la industria bancaria están revolucionando sus operaciones aplicando sistemáticamente IA durante todo el ciclo de vida de sus operaciones digitales.

En particular, la industria financiera se da cuenta de que los algoritmos son tan buenos como los datos con los que se alimentan. El enfoque se está desplazando hacia la adquisición de una ventaja competitiva a partir de datos de comportamiento del cliente previamente infrautilizados obtenidos a través de operaciones tradicionales.

Esto abrirá el potencial previamente desaprovechado de la financiación basada en el ecosistema, que es cuando los bancos, las aseguradoras y otras organizaciones de servicios financieros trabajan junto con empresas no financieras para proporcionar experiencias de cliente perfectas en áreas en las que normalmente no trabajan.

Para los bancos, convertirse en una institución que prioriza la IA dará como resultado una mayor eficiencia operativa a través de la automatización extrema de las operaciones manuales (una mentalidad de "operaciones cero") y el reemplazo o aumento de las opciones humanas con diagnósticos sofisticados.

El rendimiento operativo mejorado será el resultado del uso generalizado de tecnologías de inteligencia artificial tradicionales y de vanguardia, como el aprendizaje automático y el reconocimiento facial para el análisis (casi) en tiempo real de conjuntos de datos de clientes masivos y complejos.

Los futuros bancos que prioricen la IA emularán la velocidad y la agilidad que disfrutan las empresas y los usuarios "nativos digitales". Innovarán rápidamente y ofrecerán nuevas funciones en días y semanas en lugar de meses y años. Los socios bancarios y no bancarios también trabajarán juntos para generar nuevas propuestas de valor que cubran viajes, plataformas tecnológicas y conjuntos de datos, así como también cómo estas cosas funcionan juntas.

Computación en la nube: dará rienda suelta a los participantes en la industria de servicios financieros.

Las organizaciones financieras deben conocer tres tipos de servicios en la nube: nube pública, nube híbrida y nube privada. La infraestructura en la nube pública es propiedad de los proveedores de servicios de computación en la nube, que venden servicios en la nube a una amplia gama de empresas o al público en general.

La infraestructura de nube híbrida se compone de dos o más tipos de nubes (privadas y públicas) que se mantienen de forma independiente pero están vinculadas por tecnología patentada. Una nube privada se refiere a la infraestructura que se crea para el uso exclusivo de un solo cliente y se puede implementar en los centros de datos de la empresa o a través de otras instalaciones de alojamiento.

Código abierto, SaaS y sin servidor: reducirán las barreras de entrada.

La velocidad y la escalabilidad son cruciales para las nuevas empresas y la innovación financiera, especialmente en la intensa rivalidad de la economía digital y la dinámica en la que el ganador se lo lleva todo.

Cada vez es más importante que las empresas de tecnología y las instituciones financieras tradicionales utilicen software de código abierto, arquitectura sin servidor y software como servicio (SaaS) si quieren iniciar un nuevo negocio en fintech.

SaaS permite a las empresas utilizar el software (como el software de marketing de afiliación de Scaleo) según sea necesario sin poseerlo ni mantenerlo, mientras que la arquitectura sin servidor elimina la necesidad de que las empresas ejecuten sus propios servidores, liberando tiempo y recursos para los clientes y las operaciones.

El diseño sin servidor también ahorra dinero porque los cargos están vinculados al código de software ejecutado en lugar de crearse las 24 horas del día, independientemente de los requisitos comerciales. También promueve la escalabilidad flexible, lo que reduce la inactividad y las pérdidas al tiempo que aumenta la eficiencia del desarrollo. El software de código abierto es un salvavidas para las empresas que intentan escalar rápidamente, ya que proporciona un código fuente de uso gratuito que permite a los desarrolladores comenzar a desarrollar sus propias aplicaciones.

Conclusión

Estas tecnologías y tendencias principales están cada vez más vinculadas e integradas, lo que brinda un impulso significativo a la innovación de la industria financiera y de tecnología financiera. Tal como están las cosas, es un servicio financiero de nicho.

Los subsectores que sobresalen en el aprovechamiento de los avances tecnológicos para desarrollar aplicaciones, crear valor y alterar el panorama competitivo, las instituciones financieras tradicionales deberán reunir sus vastos recursos en el futuro para adelantarse al tsunami que se avecina de la disrupción de la industria financiera.