Cambios en el IVA del comercio electrónico en 2021 [Resumen para minoristas]

Publicado: 2022-09-01Últimas actualizaciones sobre IVA y comercio electrónico en 2021

La pandemia creó un cambio de las tiendas físicas a las compras en línea. También nos educó a la mayoría de nosotros sobre los nuevos canales en línea para comprar productos esenciales, como artículos de cuidado personal. Incluso comenzamos a hacer nuestras compras de comestibles en línea. Esta es la razón por la que el sector del comercio electrónico experimentó un impulso inesperado en 2020 en términos de crecimiento de los ingresos y se proyecta que alcance los $2.723.991 millones de dólares en 2021.

Este cambio a las compras digitales benefició a los grandes mercados en línea como Amazon. Registraron ganancias trimestrales récord en 2020.

En este sentido, el eCommerce supone una gran oportunidad para cualquier vendedor que quiera invertir en la venta online y expandir su negocio. Es lo mismo para las empresas de comercio electrónico actuales que desean expandir su alcance a nuevos mercados.

Al hacerlo, estas empresas también deben invertir tiempo y esfuerzo para asegurarse de que cumplen con las normas y reglamentos vigentes sobre el IVA establecidos por las autoridades fiscales en el territorio de su elección. Estas reglas están en constante cambio, tratando de hacer frente a la nueva era digital, así como a los cambios en el panorama político y económico.

Volver a la parte superior o

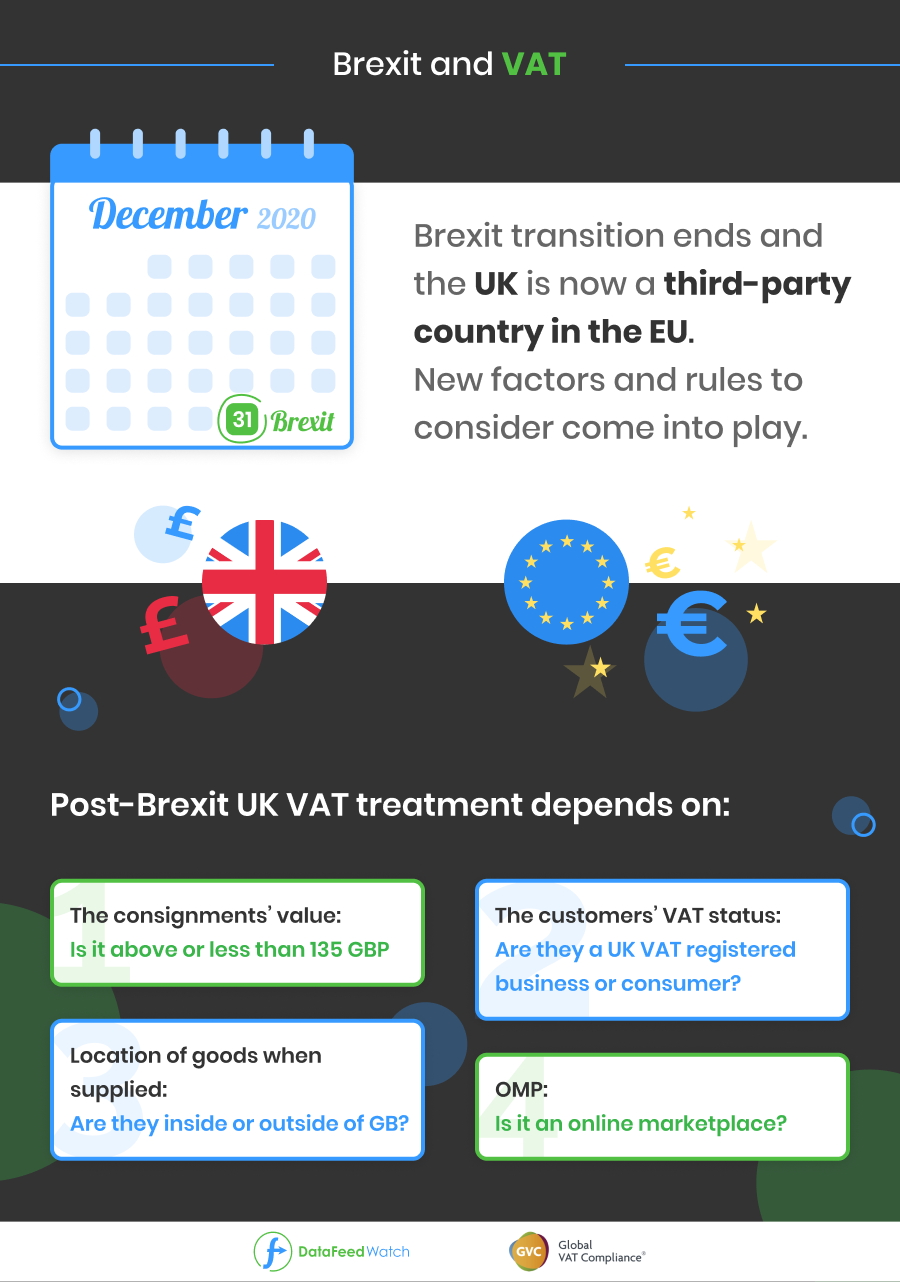

IVA después del Brexit

El mayor impacto en el IVA en 2021 hasta ahora ha sido el Brexit. Aunque el Reino Unido logró llegar a un acuerdo con la UE, no ha cambiado mucho en términos de lo que se esperaba con respecto al IVA.

Después del 31 de diciembre de 2020 finalizó el período de transición del Brexit. El Reino Unido ahora es tratado como un tercer país en la UE. Esto significa que las normas y reglamentos que solían regir el tráfico de bienes y servicios para las ventas a distancia ya no se aplicarán al comercio entre la UE y el Reino Unido.

Los vendedores de comercio electrónico que venden en el Reino Unido deben tener en cuenta muchos factores, ya que deben prestar atención a una serie de nuevas reglas.

El tratamiento del IVA del Reino Unido dependerá de:

- el valor de los envíos (por encima de GBP 135 o menos),

- el estado del IVA del cliente (si el cliente es una empresa registrada en el Reino Unido o un consumidor),

- la ubicación de los bienes en el momento del suministro (si están dentro o fuera de GB)

- y la participación de un mercado en línea (OMP).

¿Qué deben tener en cuenta las empresas de comercio electrónico después del Brexit?

Registro del IVA

Se requerirá un número de IVA en el país donde se almacenen o vendan los bienes según el tipo de factores mencionados anteriormente.

número EORI

Además de los registros de IVA, cualquier negocio que implique la importación o exportación de bienes físicos a la UE o el Reino Unido puede requerir un nuevo número EORI. Esto asegurará que pueda continuar con sus operaciones evitando costos y demoras en el despacho de aduanas.

Representación Fiscal

La Representación Fiscal será otro tema a tratar tras el Brexit. Ciertos países requieren que las empresas fuera de la UE designen un representante de IVA para poder registrarse con el IVA. Además, solo las empresas específicas que cumplan con los requisitos exhaustivos y estén aprobadas por las autoridades fiscales locales pueden ser designadas como Representantes Fiscales. Los servicios de Representación Fiscal de Global VAT Compliance cumplen con todos estos requisitos y pueden actuar como su Representante Fiscal en todos los países requeridos.

Volver a la parte superior o

Cambios en el IVA de la UE después del 1 de julio de 2021

La UE, en un esfuerzo por simplificar las leyes y regulaciones fiscales actuales, acordó cambios drásticos en el panorama del IVA durante 2021. Estos cambios entrarán en vigencia el 1 de julio de 2021 y tendrán un gran impacto en los comerciantes internacionales y el sector del comercio electrónico.

¿Quién está afectado?

Todos los vendedores a distancia se verán afectados por estos cambios independientemente del país de establecimiento. Así que este es un buen momento para actualizarse y preparar a su empresa para minimizar el impacto o aprovechar estos cambios.

Con respecto a estos cambios, varios países están solicitando un mayor aplazamiento de la implementación de estas reglas (establecidas originalmente para entrar en vigencia el 1 de enero de 2021). Así podrán prepararse y adaptarse a los nuevos procesos. Pero en este momento la UE planea seguir adelante con la fecha establecida.

Estas amplias reformas a las obligaciones del IVA afectarán a los vendedores y mercados de comercio electrónico B2C.

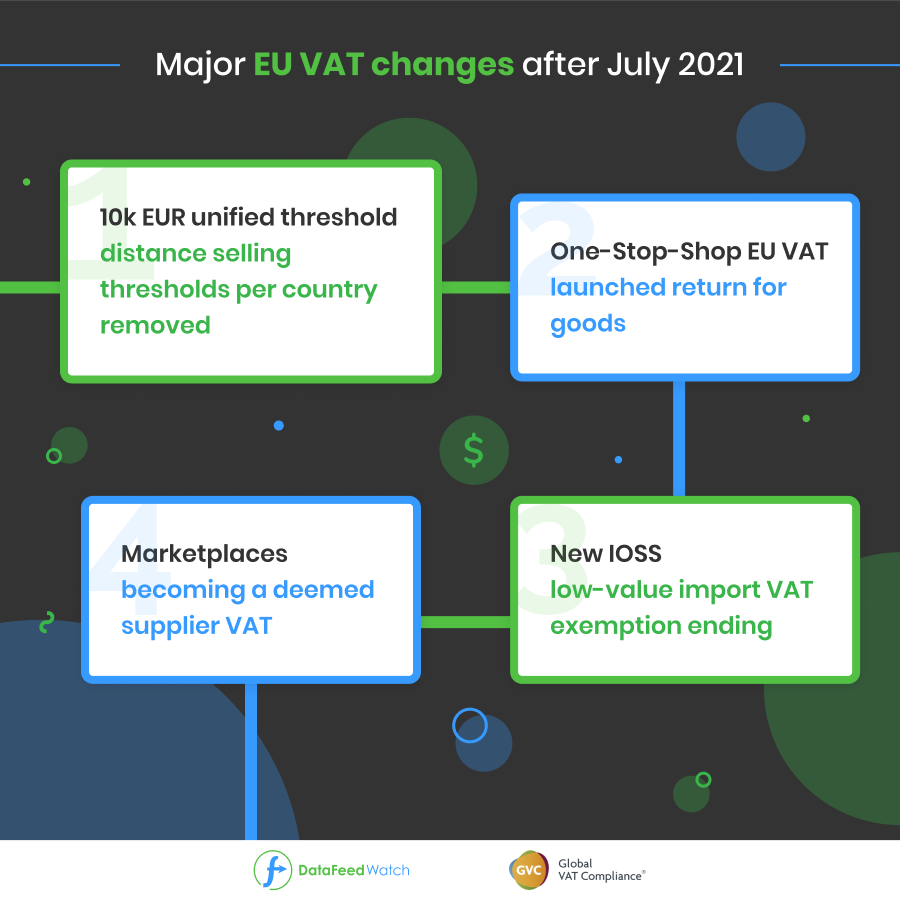

Los principales cambios en el IVA después de julio de 2021 son:

Eliminación de los umbrales de venta a distancia por país y establecimiento de un umbral unificado de 10.000 euros

Lanzamiento de la declaración del IVA de la UE de One-Stop-Shop para bienes

Poner fin a la exención del IVA a las importaciones de bajo valor e introducir el nuevo IOSS

Hacer que los mercados se conviertan en proveedores considerados IVA

¿Por qué la UE está implementando estos cambios?

Los umbrales establecidos por país suponen una carga administrativa importante para los comerciantes e impiden el desarrollo del comercio intracomunitario en línea. Los envíos de escaso valor fijados para mercancías de escaso valor hasta 22€ sin duda han dado lugar a prácticas abusivas.

Como resultado, los Estados miembros pierden una parte significativa de sus ingresos fiscales.

Al mismo tiempo, las empresas que no pertenecen a la UE que venden bienes de terceros países a consumidores en la UE pueden realizar suministros libres de IVA en la UE y no están obligadas a registrarse para el IVA. Eso significa que se benefician de una clara ventaja comercial en comparación con sus competidores establecidos en la UE. Volver a la parte superior o

Cambios en el IVA en julio de 2021 en detalle:

Umbrales de venta a distancia en los estados de la UE

Los umbrales existentes por país para las ventas a distancia intracomunitarias de bienes se suprimirán y se sustituirán por un nuevo umbral para toda la UE de 10 000 EUR . Por debajo de este importe, las prestaciones de servicios de TBE y las ventas intracomunitarias a distancia de bienes podrán seguir sujetas al IVA en:

- el Estado miembro en el que está establecido el sujeto pasivo que presta los servicios de TBE

O

- donde se encuentren sus mercancías en el momento en que comience su expedición o transporte

Se eliminarán los umbrales de venta a distancia por país y los vendedores ahora tendrán que contabilizar el IVA en el país donde se venden los bienes si se supera el umbral unificado. Anteriormente, cada país tenía su propio umbral de venta a distancia que, si se superaba, el vendedor estaba sujeto al IVA en ese país.

| A modo de ejemplo, Francia tiene actualmente un umbral de 35.000€ para mercancías. Si el vendedor a distancia supera este límite en su facturación anual de ventas en el territorio de Francia, entonces debe registrarse para el IVA en Francia y presentar una declaración de IVA a las autoridades fiscales francesas. |

Esta situación cambiará a partir del 1 de julio :

- todos los vendedores de comercio electrónico que superen el umbral unificado de 10.000 € deben pagar el IVA en el país de destino.

- si una empresa no supera el umbral de 10.000 €, aún puede cobrar la tasa de IVA del país donde se inicia el envío de mercancías.

El umbral unificado tiene en cuenta la cantidad de ventas que tiene una empresa en todos los estados de la UE, excepto en el que está registrada la empresa y desde donde se envían los bienes.

Los vendedores intracomunitarios de la UE que superen el nuevo umbral pueden registrarse y presentar sus declaraciones de IVA en el país donde venden sus productos. O bien, si venden a distancia en más de un país, pueden optar por presentar una declaración de IVA para todas sus ventas transfronterizas a las autoridades fiscales locales mediante el uso de One Stop Shop. Esta opción simplifica el proceso para que las empresas presenten declaraciones de IVA en todos los países de la UE donde se realizan sus ventas a distancia, pero solo es aplicable para envíos de mercancías de hasta 150 €.

La regla principal es que los vendedores a distancia con ventas transfronterizas de más de 10.000 € deben contabilizar el IVA en el país del consumidor.

Ampliación de la Mini Ventanilla Única

Dado el supuesto éxito de la miniventanilla única del IVA (MOSS), que permite a los proveedores de servicios de telecomunicaciones, radiodifusión y suministro electrónico (TBE) registrarse a efectos del IVA en un Estado miembro y contabilizar en ese Estado miembro el IVA adeudado en otros Estados miembros , este sistema se extenderá a:

- Ventas intracomunitarias a distancia de bienes

- otros servicios B2C

- ciertos suministros domésticos de bienes, lo que resulta en una Ventanilla Única (OSS) más grande

Introducción de Import One Stop Shop (IOSS)

Se descartará la exención del IVA para envíos de bajo valor hacia la UE y se introducirá la ventanilla única de importación (IOSS):

- Se eliminará la exención del IVA en la importación de pequeños envíos de hasta 22 EUR

- Se creará un nuevo régimen especial para las ventas a distancia de bienes importados de terceros países cuyo valor intrínseco no supere los 150 EUR.

Se conoce como Import One Stop Shop (IOSS).

Exenciones al IOSS

- Para envíos de valor hasta 150 € también habrá una opción para retrasar el pago del IVA de importación y transferir la obligación de recaudación del IVA al operador postal. En este caso no se utiliza el IOSS y el operador postal debe recaudar y declarar el IVA en su declaración mensual. Esto evita que el vendedor tenga que pagar el IVA de importación inmediatamente 'en la frontera'. Este régimen está sujeto a una serie de condiciones.

- Para envíos de valor superior a 150 € que se envíen desde un lugar fuera de la UE, el comprador de la UE deberá liquidar el IVA de importación y, si corresponde, los derechos de aduana. No hay obligaciones aquí para el vendedor.

Mercados en línea

Se introducirán disposiciones especiales por las que se considerará, a efectos del IVA, que una empresa que facilita los suministros mediante el uso de una interfaz electrónica en línea (EI) ha recibido y suministrado los bienes por sí misma (" proveedor considerado ").

Proveedor considerado : el sujeto pasivo que se considera que recibe los bienes del proveedor subyacente y los suministra al consumidor final. |

Como interfaz electrónica podemos englobar a:

- sitio web

- portal

- puerta

- mercado

- interfaz de programa de aplicación (API)

- etc.

Por lo tanto, los mercados como Amazon deberán contabilizar el IVA en lugar del vendedor a distancia en muchos casos.

Al mismo tiempo, se introducirán nuevos requisitos de mantenimiento de registros para las empresas que faciliten el suministro de bienes y servicios mediante el uso de una interfaz electrónica, incluso cuando la interfaz electrónica no sea un proveedor considerado.

Volver a la parte superior o

¿Cómo puede preparar su negocio para los nuevos Cambios en el IVA en 2021?

Con la salida del Reino Unido de la UE, la pandemia mundial que ha tenido un gran impacto en el IVA y los nuevos cambios que se prevén para julio de 2021, será un año lleno de acontecimientos en materia de impuestos indirectos. Todos los vendedores de comercio electrónico deben adaptarse y prepararse para las nuevas reglas.

Los cambios mencionados anteriormente implican más complejidades y cada vendedor de comercio electrónico se verá afectado en un nivel diferente dependiendo de muchos factores. Es imperativo que cada organización esté preparada para estos cambios y sugerimos que las empresas consulten a un especialista en cumplimiento del IVA para asegurarse de que están a la vanguardia de los cambios y que su negocio continúa funcionando sin interrupciones.

Para adelantarse a estos cambios, las empresas de comercio electrónico deben:

- Investigue si necesitan un registro EORI en Europa o Gran Bretaña.

- Evaluar su elegibilidad para la Ventanilla Única de Importación o registrarse para otro mecanismo de simplificación si califican para este servicio.

- Actualizar sus sistemas ERP para estar de acuerdo con los nuevos cambios a partir de julio de 2021.

- Sea proactivo y actúe ahora en caso de registro o cancelación del IVA, ya que es probable que se produzcan demoras después del 1 de julio y esto puede traducirse en demoras en la frontera y costos innecesarios adicionales para las empresas.

- Consulte a su oficina de cumplimiento local para obtener una evaluación más detallada de sus necesidades y cumplimiento del IVA.

Terminando

Las regulaciones del IVA están sujetas a cambios frecuentes. Para que los vendedores de comercio electrónico optimicen la gestión de su proceso de IVA, necesitarán una combinación de conocimientos profundos en impuestos indirectos junto con informes oportunos y precisos. Hay empresas especializadas en IVA, como Global VAT Compliance , que pueden proporcionarle una evaluación completa del IVA, el registro y la declaración del IVA en todas las jurisdicciones del mundo para que pueda concentrarse en la expansión de su negocio en línea.

Sin duda, 2021 comenzó con algunos cambios importantes, ya que el IVA y el comercio electrónico se vieron directamente afectados por el Brexit. La pandemia aún afecta muchos aspectos del comercio electrónico, uno de los cuales es el IVA y aún quedan cambios por venir después del 1 de julio . Las complejidades del panorama de los impuestos indirectos requieren experiencia y sugerimos que todas las empresas de comercio electrónico, relacionadas o no con Amazon, se protejan asignando sus obligaciones relacionadas con el IVA a un especialista en cumplimiento del IVA dedicado.