トップ10の革新的なフィンテックソリューションと製品

公開: 2022-03-28Fintechは、急速な技術革新と、金融に大きな関心と理解を持っている新世代の起業家から生まれました。

目次

- ピアツーピア貸付(P2P)

- 代替クレジットスコアリング

- 小切符ローン

- 代替保険引受

- トランザクション配信

- デジタルウォレット

- デジタルバンキング

- 支払いゲートウェイ

- デジタル保険

- 資産運用管理

- これらの変更はフィンテック業界にどのように影響しますか?

- AI –大規模な価値創造は、人工知能によって推進されます。

- クラウドコンピューティング–金融サービス業界の参加者を解き放ちます。

- オープンソース、SaaS、サーバーレス–参入障壁が低くなります。

- 結論

この業界のイノベーションを促進したもう1つの主要な要因は、顧客体験を改善し、さまざまな借り手の問題点に対処するという考えです。 従来の銀行がこれらにサービスを提供することはめったにありません。 フィンテックのパイオニアは、市場にギャップがあり、それが小規模な借り手のニーズに応える成長し続ける貸付市場につながったことに気づきました。

Fintechは、保険の引受から単純なオンライン口座開設プロセス、斬新な方法でのクレジットプロファイリングまで、金融業界を一度に1つのイノベーションに変えています。 この業界のイノベーションのトップ10は次のとおりです。

ピアツーピア貸付(P2P)

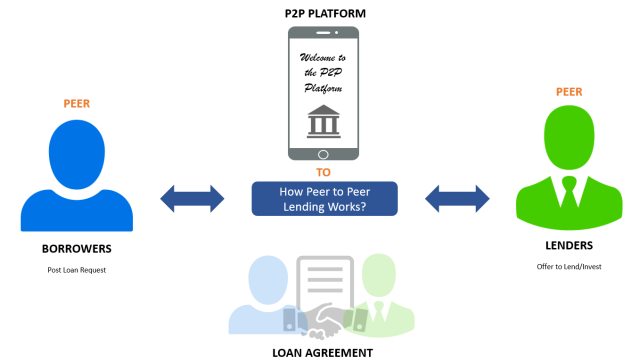

これは、テクノロジープラットフォームを使用することで、貸し手と借り手の両方にとってお互いに有利な状況の最良の例です。 借り手は、ピアツーピア融資を通じて多くの個人から資金を得ることができます。

従来の銀行と比較すると、ローンの申し込み手続きは簡単です。 これらのプラットフォームの貸し手は、通常、従来のローン市場で利用可能な金利よりも高いリターンを提供する場所に貯蓄と投資を保留したい投資家です。 このプラットフォームは、借り手に対するすべての身元調査と事前承認を行い、貸し手が適切な人物を見つけやすくします。

同様のメカニズムが、ピアツービジネス(P2B)融資を支えています。 この例では、個々の借り手は、プラットフォーム上の貸し手のネットワークから借りる企業に置き換えられます。 これらの貸付プラットフォームは、借り手と貸し手を結び付け、借り手が返済する金額に基づいて料金を請求します。

代替クレジットスコアリング

従来の信用格付け手法を使用すると、中小企業や自営業者は融資を受ける資格がありません。 彼らの厳格で時代遅れのクレジットスコア基準は、大規模で定評のある企業のローン、またはローン申請を裏付けるための給与明細を提供できる債券の仕事をしている個人にのみ適格です。 その結果、中小企業の所有者と中小企業は、従来の信用格付け方法が機能していたため、お金を稼ぐのに苦労していました。

フィンテック業界は、クレジットスコア分析が正しく行われたことを確認するために、これらの状況で使用できる、より柔軟で定性的なスコアリングの必要性を認識しました。 たとえば、パーセンタイルクレジットスコアを使用して、クレジットスコア分析が正しく行われるようにすることができます。 可変の信用格付けを与えるために利用される別の新しい機能は、社会的シグナルです。 これは、ディープラーニングアルゴリズムとともに、フィンテックのローン決定を長期にわたって改善することにつながりました。

これらのクレジットスコアリングアルゴリズムはまた、ローンの引受コストを削減し、フィンテック企業が貯蓄を借り手に転嫁し、したがって顧客ベースを拡大することを可能にしました。

小切符ローン

少額ローンの収益が低く、引受手数料が高いため。 その結果、高額商品や高額の白物を購入したい消費者は、購入資金を調達するのが難しいことがよくあります。 フィンテックの融資会社はこのニーズに気づき、BNPL商品を通じて借り手にサービスを提供することが増えています。

これらの「今すぐ購入、後で支払う」資金により、消費者は、長いローン申請書に記入したり、承認を待たずに、マウスを押すだけで物を購入できます。 さらに、これらのローンは0%の利息で引き受けられ、分割払いのオプションがあります。

これらのファイナンスオプションを提供するフィンテック企業は、この顧客データを相手先ブランド供給(OEM)に渡します。相手先ブランド供給(OEM)は、製品の手頃な価格の向上から最大の利益を得ることができます。

顧客データが機械学習とディープラーニングのアルゴリズムによってフィルタリングされると、OEMは洞察を得て、高度にカスタマイズされたオファーを市場で開始できるようになります。 その結果、これらのフィンテックの貸し手が提供する0%の利息の要素は、それらから情報を購入するOEMによって資金提供されます。

代替保険引受

従来の保険引受では、誤った保険料の見積もりが標準になっています。 これらの場合、同じ年齢、身長、体重の人々と絶対禁酒主義者には同じ保険料が割り当てられます。

ただし、保険料は、これらの人々の健康習慣や運動行動などの他の定性的特性を考慮していません。 保険に加入する2人は、健康の質的側面に基づいて異なる料金を請求される場合があります。

たとえば、1つはフィットネスマニアで、もう1つはジャンクフードを食べるカウチポテトである可能性があります。 言うまでもなく、後者の健康への懸念はより深刻で深刻なものになるでしょう。

代替保険引受は、病歴、ライフスタイル、および社会的シグナルに基づいて情報を収集することにより、これらの微妙な差異を説明します。

これにより、保険数理上の正規化を取り除くことができ、従来の引受手続きを使用すると誤った結果が生じます。 このデータは、アルゴリズムと分析とともに、保険商品を販売するフィンテック企業が、申請者のニーズと資格に基づいて、非常にパーソナライズされた保険料と支払いオプションを提供できるようにします。

トランザクション配信

ビッグデータとIoTの時代において、テクノロジー企業は、その機能とフォローアップの拡大を促進するために、可能な限り多くのデータを収集することが期待されています。 結局のところ、企業が新しい戦略を開発し、より良い製品を開発できるのは、以前のデータを調査し、それに基づいて予測を行うことによってのみです。

データは、フィンテック組織にクライアントが本当に必要としているものについての重要な洞察を提供します。

フィンテック企業は、コスト管理アプリなどの無料のデジタル商品を通じてこの情報を収集します。 これらのアプリは、保険料の支払い、投資信託の購入、または不動産への投資に対する顧客の意欲に関する有用な情報を収集します。 企業は、販売手数料と引き換えに、このデータと洞察をサードパーティの金融商品に販売します。

デジタルウォレット

デジタルウォレットは、紙や従来のお金を超えて、世界中で支払いを変革しました。 これらのウォレットは、「飾り気のない」銀行と支払いゲートウェイの両方として機能します。 このテクノロジーにより、ユーザーは仮想現金をデジタルウォレットに入れて、マーチャントがデジタルウォレットの支払いを受け入れるオンラインとオフラインの両方のトランザクションに使用できます。

消費者はデジタルウォレットを使用して支払いをより便利にすることができます。 彼らは小売業者に小額の手数料を請求することによって現金を生み出します。 消費者とこれらの消費者に製品とサービスを提供する店舗は、ウォレットの最も一般的なエンドユーザーです。

デジタルバンキング

デジタルバンキングは、従来のバンキングのデジタル化です。 デジタル銀行は、物理的な本社や支店がないデジタルプレゼンス全体によって区別されます。

従来の銀行と同じように運営されていますが、エンドツーエンドのデジタルインフラストラクチャを備えた飾り気のないサービスプロバイダーです。 人を雇ったり土地を購入したりする必要がないことで節約したお金は、顧客に還元されます。これは、デジタル銀行と顧客の両方にとって大きなメリットです。

支払いゲートウェイ

電子商取引の発展に伴い、安全な支払いゲートウェイに対するマーチャントサイトの要件は飛躍的に増大しました。 支払いゲートウェイを使用すると、顧客はさまざまな支払い方法を使用してeコマースサイトで購入できます。

顧客は、デビットカードとクレジットカード、ビットコイン、およびデジタルウォレットを使用して支払いを行うことができます。 従来の銀行は通常、これらの他の支払い方法のいずれかを使用するために多額の費用を請求するため、企業が使用するのは不経済です。

フィンテック企業はテクノロジーを使用して、人々が使いやすく、Webサイトに簡単に追加できるアプリと支払いゲートウェイを作成しています。

デジタル保険

デジタル保険は、革新的なフィンテックソリューションのトップ10の最後ですが、重要なものです。 名前が示すように、デジタル保険はデジタルインフラストラクチャとより迅速な引受プロセスに大きく依存しています。

代替の保険引受により、これらのフィンテック保険会社は、量的変数ではなく質的変数に基づいて保険料の価格を設定しながら、住宅保険および生命保険の保険契約をより適切かつ安価に提供できるようになりました。 これはまた、フィンテック保険業界に多くのビジネスチャンスをもたらしました。

フィンテック業界は金融サービス市場で始まったばかりであり、その過程で多くの資金調達の選択肢とソリューション、そしてさらに多くの革新があります。

業界は間違いなく、従来の資金調達手法に挑戦し、パーソナライズされたソリューションを提供すると同時に、創造的な方法で収益要件を達成し、金融とテクノロジーの2つの巨人を統合することで、そのニッチを見つけました。

資産運用管理

Fintechベースの資産管理により、投資家は手数料を支払うことなく株式や投資信託を購入することでポートフォリオを構築できます。 彼らが購入する資産は実際の資産価格よりもわずかに高い価格ですが、手数料を支払わないことによって節約できる金額は、投資利益と資産価格をプラスにします。

資産運用会社は、手数料の免除と引き換えに投資家データを収集することでこれを達成できます。 彼らはこの情報を資産価格に影響を与える能力を持つ高頻度トレーダーと共有します。

これらの変更はフィンテック業界にどのように影響しますか?

7つの3つの重要なテクノロジーは、今後10年間で金融業界の競争環境を変えながら、ビジネスモデルの再発明を推進します。

技術の進歩と革新はフィンテック開発の基盤であり、金融サービスの破壊的なビジネスモデルを推進し続けます。 今後10年間で、3つの主要なテクノロジーがフィンテックの開発を推進し、金融ビジネスのルールを設定します。

AI –大規模な価値創造は、人工知能によって推進されます。

自動要因検出、またはアウトパフォーマンスを促進する要素のマシンベースの識別は、金融サービスでますます一般的になり、セクター全体の財務モデリングの洗練を支援します。

知識グラフとグラフコンピューティングも、AIセマンティック表現の重要なアプリケーションで大きな役割を果たします。 さまざまなデータソースを使用すると、複雑な金融ネットワークで接続を確立し、パターンを見つけるのに役立ちます。 これは、今後数年間で世界に大きな影響を与えるでしょう。

最後に、より優れたプライバシー保護機能を備えた分析は、財務モデルのトレーニングにおいて、最小限のデータ使用率、または関連性があり、不可欠で、適切にクレンジングされた情報の使用を促進します。

これには、連合学習が含まれます。これは、データセットの集中化に関連するプライバシーリスクを、その逆ではなくデータに計算能力をもたらすことで解決する一種の分散型機械学習です。

新しい暗号化技術、安全なマルチパーティコンピューティング、ゼロ知識証明、およびその他のプライバシーを意識したデータ分析技術のおかげで、人々は個人情報を安全に保つことが容易になります。

AIアプリケーションは、フロント、ミドル、バックオフィスを含む金融業界全体の業務に浸透します。 オーダーメイドの製品、パーソナライズされたユーザーエクスペリエンスと分析サービス、インテリジェントなサービスロボットとチャットインターフェイス、マーケットトラッカー、自動化されたトランザクションとロボットアドバイザー、非財務データに基づく代替の信用格付け、顔認識認証は、顧客向けアプリケーションの例です。 。

知識グラフ、自然言語処理、およびスマートプロシージャは、人々がより効率的に仕事をするのに役立つミドルオフィスおよびバックオフィスのアプリケーションの例です。

多くの金融機関は、AIを無計画かつ分散した方法で展開し続けており、テクノロジーを特定のユースケースや業種に限定することがよくあります。 ただし、銀行業界のリーダーは、デジタル運用のライフサイクル全体にわたってAIを体系的に適用することで、運用に革命をもたらしています。

特に、金融業界は、アルゴリズムが提供されるデータと同じくらい優れていることを認識しています。 焦点は、従来の運用を通じて取得された、以前は十分に活用されていなかった顧客行動データから競争上の優位性を獲得することに移っています。

これにより、銀行、保険会社、その他の金融サービス組織が非金融企業と協力して、通常は機能しない分野でシームレスな顧客体験を提供する、エコシステムベースの資金調達のこれまで未開拓の可能性が開かれます。

銀行にとって、「AIファースト」の機関になると、手動操作の極端な自動化(「ゼロオペレーション」の考え方)と高度な診断による人間の選択の置き換えまたは強化により、運用効率が向上します。

運用パフォーマンスの向上は、大規模で複雑な顧客データセットの(ほぼ)リアルタイム分析のための機械学習や顔認識などの従来の最先端のAIテクノロジーの普及によるものです。

将来の「AIファースト」銀行は、「デジタルネイティブ」企業とユーザーが享受するスピードと俊敏性をエミュレートします。 彼らは迅速に革新し、数ヶ月や数年ではなく、数日や数週間で新しい機能を提供します。 銀行と銀行以外のパートナーも協力して、ジャーニー、テクノロジープラットフォーム、データセット、およびこれらがどのように連携するかをカバーする新しいバリュープロポジションを考案します。

クラウドコンピューティング–金融サービス業界の参加者を解き放ちます。

金融機関は、パブリッククラウド、ハイブリッドクラウド、プライベートクラウドの3種類のクラウドサービスに注意する必要があります。 パブリッククラウドのインフラストラクチャは、クラウドコンピューティングサービスプロバイダーによって所有されています。クラウドコンピューティングサービスプロバイダーは、さまざまな企業や一般の人々にクラウドサービスを販売しています。

ハイブリッドクラウドインフラストラクチャは、2つ以上のタイプのクラウド(プライベートとパブリック)で構成されており、これらは独立して維持されますが、独自のテクノロジーによってリンクされています。 プライベートクラウドとは、単一の顧客専用に作成され、企業のデータセンターまたは他のホスティング施設を介して展開可能なインフラストラクチャを指します。

オープンソース、SaaS、サーバーレス–参入障壁を低くします。

スピードとスケーラビリティは、特にデジタル経済の激しい競争と勝者取りのダイナミクスにおいて、新しい企業と金融革新にとって非常に重要です。

テクノロジー企業や従来の金融機関がフィンテックで新しいビジネスを開始したい場合、オープンソースソフトウェア、サーバーレスアーキテクチャ、およびサービスとしてのソフトウェア(SaaS)を使用することがますます重要になっています。

SaaSを使用すると、企業はソフトウェア(Scaleoのアフィリエイトマーケティングソフトウェアなど)を所有または保守せずに必要に応じて使用できますが、サーバーレスアーキテクチャでは、企業が独自のサーバーを実行する必要がなく、顧客と運用の時間とリソースを解放できます。

サーバーレス設計では、ビジネス要件に関係なく、料金が24時間体制で作成されるのではなく、実行されたソフトウェアコードに関連付けられるため、コストも節約できます。 また、柔軟なスケーリングを促進し、開発効率を高めながらアイドリングと損失を削減します。 オープンソースソフトウェアは、開発者が独自のアプリの開発をすぐに開始できるようにする無料のソースコードを提供するため、迅速に拡張しようとしている企業にとって命の恩人です。

結論

これらの主要なテクノロジーとトレンドはますますリンクおよび統合されており、フィンテックおよび金融業界のイノベーションに大きな推進力を提供しています。 実は、それはニッチな金融サービスです。

技術の進歩を活用してアプリを開発し、価値を創造し、競争環境を変えることに長けているサブセクターは、迫り来る金融業界の混乱の津波に先んじるために、将来、膨大なリソースを整理する必要があります。