インドのデジタル中小企業信用報告書 2023 は、MSME 融資における 2,200 億ドルの信用赤字を反映し、代替資金の増加が見込まれる

公開: 2023-09-11GetVantage と Redseer Strategy Consultants による共同レポート「The India Digital SME Credit Report 2023」では、MSME 資金調達に潜在的な 2,200 億ドルの信用赤字があることがわかりました。 アナリストらは、MSMEが資金を確保するには代替融資が今後の手段であると示唆している。

インドのデジタル中小企業信用報告書 2023 は、インドの中小企業が資金調達を確保する上で大きな障害となっている潜在的な 2,200 億ドルの信用赤字を示しています。 GetVantage と Redseer Strategy Consultants の共同報告書によると、さまざまなチャネルを通じて市場に投入された資金はわずか 530 億ドルで、対応可能な需要全体の 30% にすぎず、その結果、1,500 億ドルを超える驚くべき資本ギャップが生じたとされています。

GetVantageの創設者兼最高経営責任者(CEO)のBhavik Vasa氏は、信用赤字は一部の発展途上国のGDPよりも大きく、蔓延する経済環境や規制環境によりさらに拡大すると予想されていると述べた。

「より多くの企業が市場に参入するにつれ、信用需要が今後数年間で5,700億ドル近くに達する可能性があることは明らかです」と同氏は付け加えた。

インドのMSMEにとってのデジタル化の課題

パンデミックによる運転資金需要の増加

MSME にとっての従来の資金調達の課題

NBFC とデジタル指向の中小企業のための機会

代替金融ソリューションの台頭

収益ベースの融資(RBF)の重要性

インドのMSMEにとってのデジタル化の課題

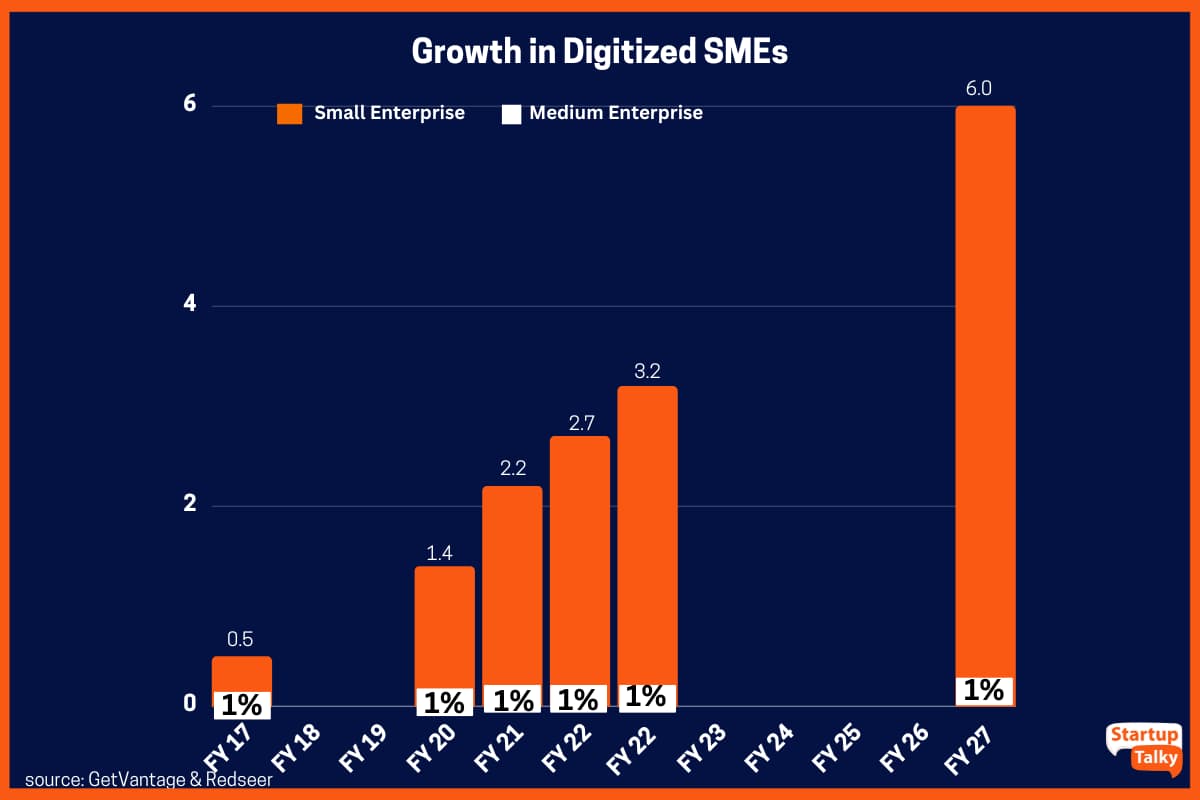

インドには6,400万社のMSMEが本拠地としており、同国のGDPの約30%を占めているが、デジタル化の限界と資本へのアクセスの制限に大きく悩まされている。 この報告書は、インドのMSMEのうち、完全にデジタル化されているのはわずか12%、つまり770万社にすぎないことを明らかにしている。 これらは、すでにプラットフォームを設計しており、収益の 30% をデジタルで得ている販売者です。 大きな後押しはパンデミック中に起こり、強制的なデジタル化によって指数関数的な成長が促進され、変革コストの削減、ユーティリティの増加、収益の増加、コミュニケーションと柔軟性の向上につながりました。

パンデミックによる運転資金需要の増加

パンデミック以前は、運転資本需要は年間 700 億ドルの安定したペースで増加していました。 しかし、パンデミック中のデジタル化の強制により、需要はわずか 2 年間で 1,000 億ドル以上増加しました。 Redseer のコンサルタントによると、今後数年間で運転資金の需要は約 20% の CAGR で着実に増加し、約 5,700 億ドルに達すると予測されています。

MSME にとっての従来の資金調達の課題

アクセシビリティからお役所仕事に至るまで、資金調達の課題が数十年にわたって MSME の成長を妨げてきました。 政府は中小企業が直面する流動性問題に取り組むために献身的な努力を払ってきたが、従来の金融機関は長い間、これらの企業のアクセシビリティに関する懸念に効果的に対処することはほとんど進んでいなかった。 従来の金融機関は中小企業をリスクの高い投資であると認識していました。 複数の作業モデルと従来とは異なる支払い条件により、資金を確保することができませんでした。 また、金融機関は融資の実行に 90 ~ 120 日を必要とするため、業務上のニーズを満たすためにタイムリーな運転資金を必要とする中小企業のワークフローが妨げられています。

同報告書はまた、商業銀行などの伝統的な金融機関が中小企業に十分な資金を提供する際、担保や包括的な文書の欠如が一貫して障害となっていると指摘した。

NBFC とデジタル指向の中小企業のための機会

現在、公的および民間銀行は中小企業からの総需要の 30% しか満たすことができず、NBFC (非銀行金融会社) や第三者の金融機関に機会を生み出しています。 その結果、中小企業市場への資本投資全体の 40 パーセントがデジタル指向の中小企業に向けられており、Redseer の報告によれば、中小企業全体のわずか 12 パーセントにすぎません。

Redseerのパートナーであるカニシカ・モハン氏は、「中小企業は信用需要の90%を占めているが、貧弱なビジネス指標、限られた資産、不確実な成長予測のため、資本調達に引き続き苦戦している」と述べた。 現在の経済状況と規制状況が続けば、この差は今後 5 年間で大幅に拡大する可能性があります。」

代替金融ソリューションの台頭

代替融資は中小企業にとって重要なリソースとして浮上しており、収益ベースの融資、経常収益の前払い、売掛金融資などの革新的な融資モデルが利用しやすさ、柔軟性、透明性を提供します。 これらのソリューションは準株式オプションに似ており、中小企業の事業拡大をサポートするのに適しています。

ヴァーサ氏は、代替融資は従来の金融機関の限られた範囲を拡大し、何百万もの新興経済企業や新興セクターにサービスを提供する上で重要な役割を果たすとコメントした。 同氏は、「デジタル中小企業に対する今後5年間の5,700億ドルの与信要件は、代替融資プラットフォーム、NBFC、銀行などの従来の金融機関が連携し、コンプライアンス、ガバナンス、包括性、イノベーションを優先することで経済成長を促進する前例のない機会を意味している」と述べた。 」

現在、融資市場の約 5% は代替金融チャネルによって供給されています。 このセグメントはパンデミック中に大幅な成長を遂げ、今後 5 年間で倍増し、約 11% に達すると予想されています。 この成長は、市場の認知度の向上、中小企業へのサービスの重視、返済オプションの柔軟性によるものと考えられます。

ザ・ベア・ハウスの共同創設者、ハーシュ・ソマイヤ氏によると、インドの経済成長は中小企業が雇用を生み出し、国のGDP全体に貢献する上で重要な役割を果たしていることから促進されているという。 デジタル化が急速に進む中、この信用機会にアクセスできれば、中小企業が一般的に直面する資金調達の課題が軽減され、急速な事業拡大にも役立つでしょう。 「新時代の信用プラットフォームはビジネス目標を常に最前線に置いています。これと信用機会は、中小企業とMSMが成長するための健全な金融エコシステムを構築するのに役立ちます。」と彼は付け加えました。

収益ベースの融資(RBF)の重要性

Redseer のアナリストは、RBF の関連性がこれまで以上に高まっていると述べています。 データ主導、収益ベース、柔軟性により、RBF は最も堅牢で人気のある代替資金調達形式の 1 つとなっています。 6% ~ 12% の標準的な定額料金体系と、さまざまなビジネスの運転資金要件に合わせて調整された融資額により、中小企業は競争力のあるコストで資本への便利で公平なアクセスの恩恵を受けることができます。

ハンガー社の創設者兼最高経営責任者(CEO)のサミール・セス氏は、「今日、数百万のMSMEが直面している成長課題は、ある意味でエコシステムの形成に貢献しており、企業が資本を調達し、どのような資本が必要なのかをより認識しやすくしている」と述べた。いつ上げられるか。 これがインドが創業者コミュニティ内での信用へのアクセスを再構築している方法です。」