2021 年の e コマース VAT の変更 [小売業者向けダイジェスト]

公開: 2022-09-012021 年の VAT と e コマースに関する最新情報

パンデミックにより、実店舗からオンライン ショッピングへのシフトが生まれました。 また、私たちの大半は、パーソナルケア用品などの必需品を購入するための新しいオンライン チャネルについても学びました。 私たちは食料品の買い物をオンラインで始めました。 これが、2020 年に e コマース セクターが予想外の収益成長を経験し、2021 年には 27 億 2,399 万米ドルに達すると予測されている理由です。

このデジタル ショッピングへの移行は、Amazon などの大規模なオンライン マーケットプレイスに恩恵をもたらしました。 彼らは2020年に記録的な四半期利益を記録しました。

この点で、eコマースは、オンライン販売に投資してビジネスを拡大したい売り手にとって絶好の機会をもたらします. これは、新しい市場へのリーチを拡大したいと考えている現在の e コマース ビジネスでも同じです。

そうすることで、これらの企業は、選択した地域の税務当局によって設定された現在のVAT 規則および規制に確実に準拠するように時間と労力を費やす必要があります。 これらのルールは、新しいデジタル時代や政治的および経済的状況の変化に対処しようとして、常に変化しています。

トップに戻る または

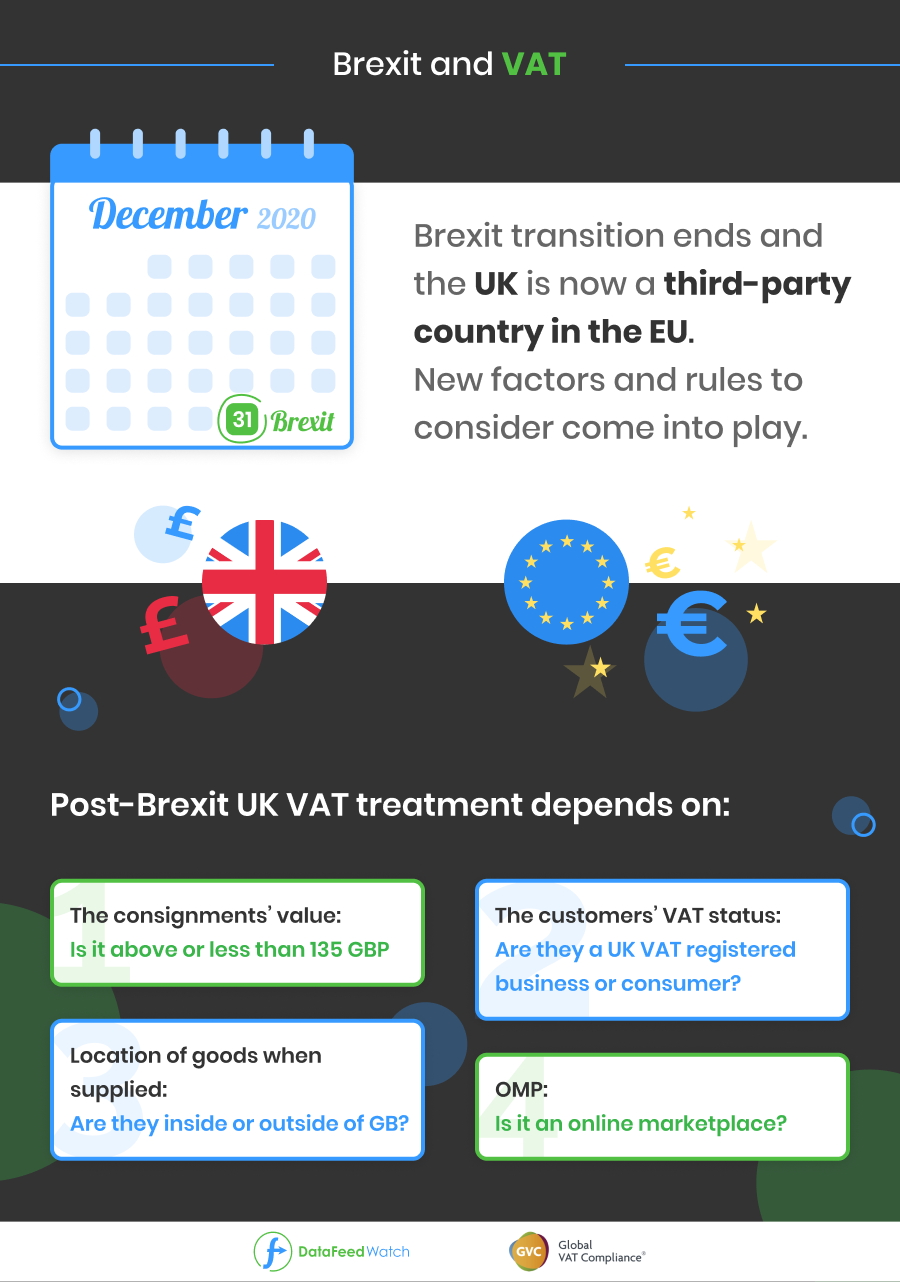

ブレグジット後の付加価値税

これまでのところ、2021 年の VAT への最大の影響はブレグジットです。 英国は EU と合意に達しましたが、VAT に関して期待されていた点はあまり変わっていません。

2020 年 12 月 31 日以降、Brexit の移行期間は終了しました。 英国は現在、EU の第三国として扱われています。 これは、遠隔販売のための商品やサービスの流通を管理するために使用されていた規則や規制が、EU と英国の貿易には適用されなくなることを意味します。

英国に販売する e コマースの売り手は、さまざまな新しい規則に注意を払う必要があるため、考慮すべき多くの要因があります。

英国の VAT の取り扱いは、次の条件によって異なります。

- 委託品の価格 (GBP 135 以上またはそれ以下)、

- 顧客の VAT ステータス (顧客が英国の VAT 登録企業または消費者である場合)、

- 供給時の商品の場所(GB内またはGB外の場合)

- オンライン マーケットプレイス (OMP) の関与。

Brexit後、eコマース企業は何を考慮する必要がありますか?

VAT登録

上記の要因の種類に応じて、商品が保管または販売される国で VAT 番号が必要になります。

江織番号

VAT 登録に加えて、EU または英国への物理的な商品の輸出入を伴うビジネスでは、新しい EORI 番号が必要になる場合があります。 これにより、税関を通過する際のコストと遅延を回避しながら、業務を継続できることが保証されます。

会計代表

英国の EU 離脱後には、財政の代表者が対処すべきもう 1 つの問題となるでしょう。 特定の国では、EU 以外の企業が VAT を登録できるように VAT 担当者を任命する必要があります。 さらに、徹底的な要件を満たし、地方の税務当局によって承認された特定の企業のみが、会計代表者として任命されます。 Global VAT Compliance の会計代理人サービスは、これらすべての要件に準拠しており、必要なすべての国で会計代理人として機能できます。

トップに戻る または

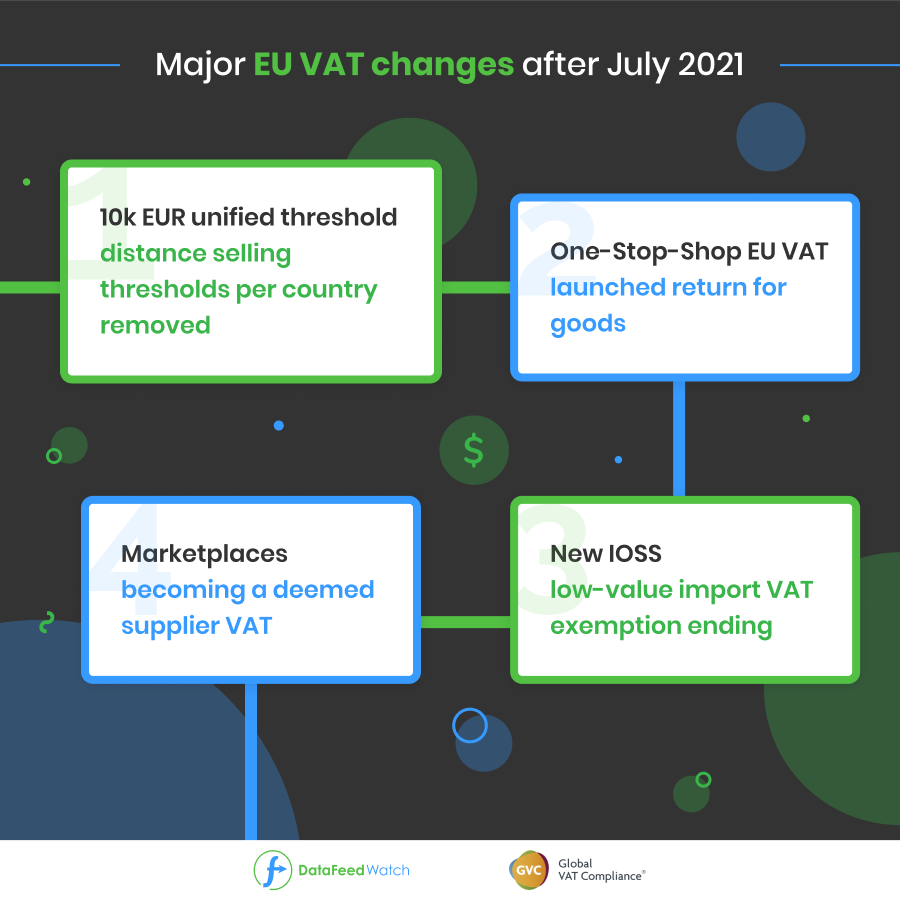

2021 年7 月1日以降の EU VAT の変更

EU は、現在の税法と規制を簡素化するために、2021 年中に VAT の状況を大幅に変更することに同意しました。これらの変更は2021年 7 月1日に発効する予定であり、国際貿易業者とeコマース部門。

影響を受けるのは誰ですか?

設立国に関係なく、すべての遠隔販売者がこれらの変更の影響を受けます。 したがって、影響を最小限に抑えるか、これらの変更を利用するために、最新情報を入手して会社を準備する良い機会です。

これらの変更に関して、いくつかの国は、これらの規則の実施のさらなる延期を要求しています (当初は 2021 年 1 月 1 日に発効する予定でした)。 そうすることで、彼らは新しいプロセスに備えて適応することができます。 しかし現時点では、EU は設定された日付を進める予定です。

VAT 義務に対するこれらの抜本的な改革は、B2C e コマースの売り手と市場に影響を与えます。

2021 年 7 月以降の主な VAT の変更は次のとおりです。

国ごとの遠隔販売のしきい値を削除し、10.000 ユーロの統一されたしきい値を設定します

商品のワンストップ ショップ EU VAT 返品の開始

低額輸入 VAT 免除の終了と新しい IOSS の導入

マーケットプレイスをサプライヤーとみなす VAT にする

なぜ EU はこれらの変更を実施するのですか?

国ごとに設定されたしきい値は、トレーダーに大きな管理上の負担を課し、コミュニティ内のオンライン取引の発展を妨げています。 22 ユーロまでの低価格の商品に設定された低価格の委託品は、間違いなく不正行為につながっています。

その結果、加盟国は税収のかなりの部分を失います。

同時に、第三国から EU 内の消費者に商品を販売する EU 以外の企業は、VAT を免除して EU に供給することができ、VAT に登録する必要はありません。 つまり、EU で確立された競合他社と比較して、明らかな商業的優位性から利益を得ているということです。 トップに戻る または

2021 年 7 月の VAT の変更の詳細:

EU 諸国の通信販売のしきい値

商品のコミュニティ内距離販売に対する国ごとの既存のしきい値は廃止され、 EU 全体の新しいしきい値 10,000 ユーロに置き換えられます。 この金額を下回ると、TBE サービスの提供と商品のコミュニティ内遠隔販売は、引き続き VAT の対象となる可能性があります。

- TBEサービスを提供する課税事業者が設立された加盟国

また

- 発送または輸送が開始された時点で商品が置かれている場所

国ごとの距離販売のしきい値は廃止され、統一されたしきい値を超えた場合、売り手は商品が販売される国で VAT を説明する必要があります。 以前は、各国に独自の遠隔販売しきい値があり、それを超えた場合、売り手はその国の VAT の責任を負いました。

| 例として、フランスでは現在、商品のしきい値が 35,000 ユーロです。 遠距離販売者がフランス国内での年間売上高がこの制限を超える場合、フランスで VAT に登録し、フランスの税務当局に VAT 申告書を提出する必要があります。 |

この状況は、7 月 1 日から次のように変更されます。

- 10.000 ユーロの統一しきい値を超えるすべての e コマース販売者は、仕向国で VAT を支払う必要があります。

- ビジネスが 10.000 ユーロのしきい値を超えていない場合でも、商品の出荷が開始される国の VAT 率を請求できます。

統合されたしきい値は、ビジネスが登録され、商品が出荷されている州を除く、すべての EU 州でのビジネスの売上高を考慮に入れています。

新しいしきい値を超える EU 域内の販売者は、製品を販売している国で VAT 申告書を登録して提出することができます。 または、複数の国で遠隔販売している場合は、One Stop Shop を使用して、国境を越えたすべての販売について 1 つの VAT 申告書を地元の税務当局に提出することを選択できます。 このオプションは、遠隔販売が行われるすべての EU 加盟国で企業が VAT 申告書を提出するプロセスを簡素化しますが、最大 150 ユーロの商品の委託にのみ適用されます。

主なルールは、10,000 ユーロを超える国境を越えた販売を行う遠距離販売者は、消費者の国で VAT を計算する必要があるということです。

ミニワンストップショップの増築

VAT ミニ ワン ストップ ショップ (MOSS) の主張された成功を考えると、電気通信、放送、および電子的に供給される (TBE) サービスのサプライヤーは、ある加盟国で VAT を登録し、他の加盟国で支払うべき VAT をその加盟国で会計処理することができます。 、このシステムは次のように拡張されます。

- 品物の地域内遠隔販売

- その他の B2C サービス

- 特定の商品の国内供給により、ワンストップショップ (OSS) が大きくなります。

輸入ワンストップショップ(IOSS)のご紹介

EU 向けの低額委託 VAT の免除は廃止され、インポート ワンストップ ショップ (IOSS) が導入されます。

- 22 ユーロまでの小口貨物の輸入における VAT 免除は廃止されます

- 本質的価値が 150 ユーロを超えない第三国から輸入された商品の遠隔販売のための新しい特別スキームが作成されます。

これは、インポート ワン ストップ ショップ (IOSS) と呼ばれます。

IOSSの免除

- 150 ユーロまでの価値のある貨物の場合、輸入 VAT の支払いを遅らせ、VAT の徴収義務を郵便事業者に譲渡するオプションもあります。 この場合、IOSS は使用されず、郵便事業者は毎月の返品で VAT を徴収して報告する必要があります。 これにより、売り手が「国境で」すぐに輸入 VAT を支払う必要がなくなります。 この制度にはいくつかの条件があります。

- EU外の場所から送られる150ユーロを超える価値のある貨物の場合、EUの買い手は輸入VATと、該当する場合は関税を決済する必要があります. ここでは、売主には何の義務もありません。

オンライン市場

オンラインの電子インターフェース(EI) を使用して供給を促進するビジネスは、VAT の目的上、商品自体を受け取り、供給したとみなされる (「みなし供給者」) という特別な規定が導入されます。

みなし供給者– 基礎となる供給者から商品を受け取り、最終消費者に商品を供給するとみなされる課税対象者。 |

電子インターフェースとして、次のものを含めることができます。

- Webサイト

- ポータル

- ゲートウェイ

- 市場

- アプリケーション プログラム インターフェイス (API)

- 等

したがって、Amazon などのマーケットプレイスは、多くの場合、遠隔地の販売者ではなく VAT を計算する必要があります。

同時に、電子インターフェースがサプライヤと見なされない場合を含め、電子インターフェースを使用して商品やサービスの供給を促進する企業に対して、新しい記録保持要件が導入されます。

トップに戻る または

2021 年の新しい VAT の変更に向けてビジネスをどのように準備できますか?

英国の EU 離脱、VAT に大きな影響を与えた世界的なパンデミック、2021 年 7 月に予定されている新しい変更により、間接税に関して波乱に満ちた年になるでしょう。 すべての e コマースの売り手は、新しい規則に適応し、準備する必要があります。

上記の変更にはさらに複雑さが伴い、各 e コマースの販売者は、多くの要因に応じてさまざまなレベルで影響を受けます。 各組織がこれらの変更に対応する準備ができていることが不可欠です。企業は、 VATコンプライアンスの専門家に相談して、変更に先んじており、ビジネスが中断することなく円滑に運営され続けていることを確認することをお勧めします。

これらの変化を先取りするために、eコマース企業は次のことを行う必要があります。

- ヨーロッパまたは英国での EORI 登録が必要かどうかを調査します。

- Import One Stop Shop の資格を評価するか、このサービスの資格がある場合は別の簡素化メカニズムに登録します。

- 2021 年 7 月からの新しい変更に合わせて ERP システムを更新します。

- VAT 登録または登録解除の場合は、7 月1日以降に遅延が発生する可能性が高く、国境での遅延や企業にとっての不要なコストにつながる可能性があるため、積極的に今すぐ行動してください。

- VAT の必要性とコンプライアンスの詳細な評価については、現地のコンプライアンス オフィスにお問い合わせください。

まとめ

VAT 規制は頻繁に変更されることがあります。 e コマースの売り手が VAT プロセス管理を最適化するためには、タイムリーで正確な報告とともに、間接税の詳細な専門知識を組み合わせる必要があります。 Global VAT Complianceなどの VAT を専門とする会社があり、完全な VAT 評価、VAT 登録、および世界中のすべての法域での報告を提供できるため、拡大するオンライン ビジネスに集中することができます。

2021 年は、VAT と e コマースがブレグジットの影響を直接受けたため、いくつかの大きな変化から始まったことは間違いありません。 パンデミックは依然として e コマースの多くの側面に影響を与えており、そのうちの 1 つは VAT であり、7 月1日以降も変更が予定されています。 間接税の複雑な状況には専門知識が必要です。Amazon に関連するかどうかにかかわらず、すべての e コマース ビジネスは、VAT 関連の義務を専任の VAT コンプライアンス スペシャリストに割り当てることで、自らを保護することをお勧めします。