Ein Leitfaden zur Einhaltung gesetzlicher Vorschriften für Fintech-Startups in Indien

Veröffentlicht: 2023-01-23Finanztechnologie oder kurz Fintech ist eine technologische Innovation, die die Bereitstellung von Finanzdienstleistungen von den traditionellen Methoden erweitert. Fintech verbessert und automatisiert Finanzaktivitäten wie Investitionen und Handel auf Finanzmärkten mit Smartphones, Online-Kauf von Kryptowährungen usw. Daher sind Fintech-Unternehmen diejenigen, die Finanzdienstleistungen, Finanzmanagement und Finanzplanungsdienste für Einzelpersonen oder Unternehmen über eine digitale Plattform anbieten.

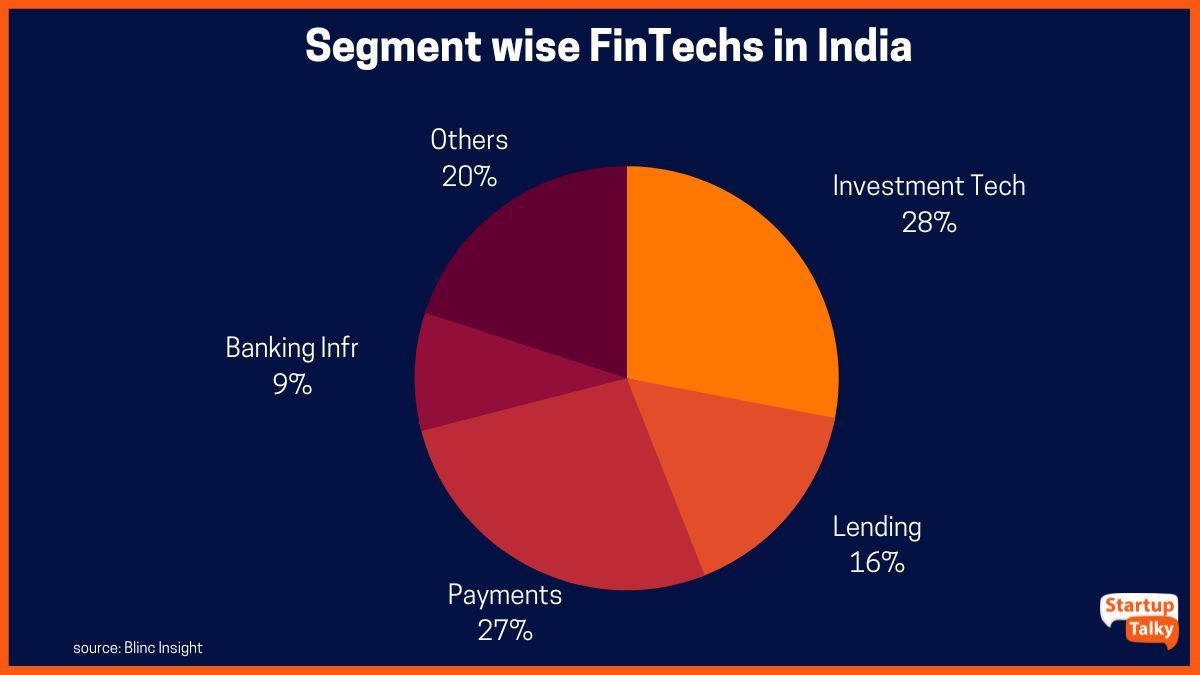

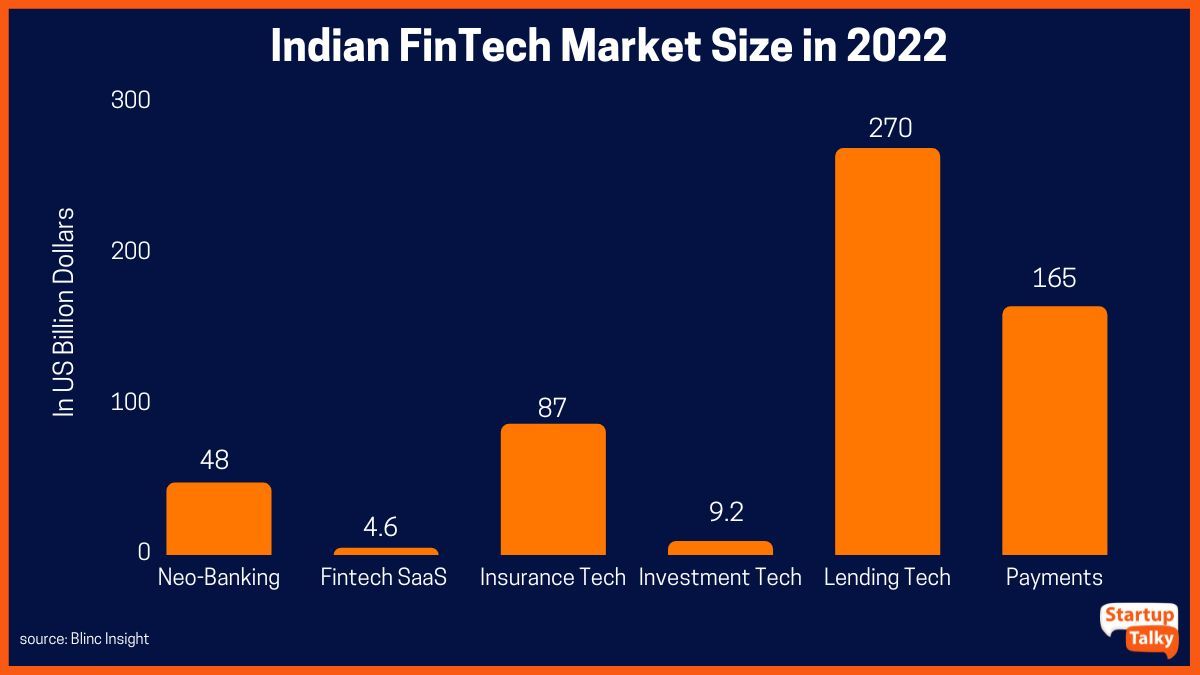

Indiens Fintech-Markt ist laut dem Bericht von Blinc Invest mit einer Bewertung von 31 Milliarden US-Dollar der drittgrößte der Welt. Die Unterstützung der indischen Regierung für die Digitalisierung, die Zunahme technisch versierter Bürger, die wachsende Zahl mobiler Nutzer, der Aufbau digitaler Netzwerke und die Rationalisierung von Finanzprozessen haben alle zum schnellen Wachstum des Fintech-Sektors im Land beigetragen.

Arten von Dienstleistungen, die von Fintech-Startups angeboten werden

Unterschiedliche Geschäftsstruktur eines Fintech-Startups

Ein-Personen-Unternehmen (OPC)

Gesellschaft mit beschränkter Haftung (LLP)

Gesellschaft mit beschränkter Haftung (PLC)

Rechtskonformität für ein Fintech-Startup

Zahlungs-Gateways

Datenschutz

Fintech-Versicherungsaggregatoren

Digitale Geldbörsen

Kreditplattformen

Warum sind starke Compliances notwendig?

Arten von Dienstleistungen, die von Fintech-Startups angeboten werden

Das günstige Ökosystem in Indien bietet dem Fintech-Sektor eine große Chance, weiter zu wachsen. Fintech-Unternehmen in Indien bieten hauptsächlich Dienstleistungen in vier Hauptkategorien an:

- Zahlungs- und Überweisungsdienste wie E-Wallets und mobile Zahlungen

- Peer-to-Peer-Kredite (P2P-Kredite)

- Retail Banking Services – einschließlich Consumer-to-Business (C2B) und Business-to-Consumer (B2C) Services

- Persönliche Beratung rund um Sparen und Finanzen

Geschäftsstrukturen eines Fintech-Startups

Ein Fintech-Startup kann eines der folgenden sein –

Ein-Personen-Unternehmen (OPC)

Gemäß dem Indian Companies Act, 2013, Abschnitt 3(1)(c), kann eine einzelne Person ein Unternehmen für einen rechtmäßigen Zweck gründen. Falls der Eigentümer eine Einzelperson ist, die ein Unternehmen betreiben möchte, ist dies eine gute Option.

Gesellschaft mit beschränkter Haftung (LLP)

Eine Gesellschaft, bei der die Haftung gegenüber Partnern auf ihre jeweiligen Anteile beschränkt ist, wird als Limited Liability Partnership bezeichnet.

Gesellschaft mit beschränkter Haftung (PLC)

Bei dieser Art der Gründung wird das Unternehmen als von den Eigentümern getrennte Einheit mit eigenen Rechten und Pflichten behandelt. Die Eigentümer, Direktoren und Aktionäre haben gegenüber den Gläubigern keine persönliche Verantwortung. Für Fintech-Startups in Indien ist dies der bevorzugte Gründungsrahmen.

Rechtskonformität für ein Fintech-Startup

Die Natur des Geschäfts eines Fintech-Unternehmens macht es risikoreich und sehr eng an einen rechtlichen Rahmen gebunden. Daher ist die Liste der gesetzlichen Anforderungen und Konformitäten für den Betrieb eines Fintech-Startups in Indien lang und detailliert. Dies wird noch komplizierter, da die meisten Fintech-Unternehmen ihren Kunden eine Vielzahl von Dienstleistungen anbieten. Einige wichtige rechtliche Konformitäten sind -

Zahlungs-Gateways

Alle Zahlungsgateways und Zahlungsaggregatoren sind Vermittler, die Online-Zahlungen gemäß dem Rundschreiben zu den Richtlinien zur Regulierung von Zahlungsaggregatoren und Zahlungsgateways von 2020 erleichtern. Interaktionen in Bezug auf Zahlungsaggregatoren und Zahlungsgateways müssen über eine Bank zwischen dem Zahlungsgateway und dem erfolgen Reservebank von Indien (RBI). Dies liegt daran, dass Zahlungs-Gateways im Allgemeinen bestimmte Anforderungen zum Schutz und zur Sicherung digitaler Transaktionen wie den Payment Card Industry Data Protection Standard (PCI DSS) erfüllen. Dies ist ein notwendiger Schritt, um digitale Transaktionen zu schützen.

Datenschutz

Finanzunternehmen sammeln aufgrund der Natur ihres Geschäfts persönliche und sensible Informationen über ihre Kunden und haben Zugriff darauf. Dadurch sind sie automatisch verpflichtet, den Information Technology Act von 2000 und seine relevanten Vorschriften wie die IT-Regeln (angemessene Sicherheitspraktiken und -verfahren und sensible personenbezogene Daten oder Informationen) von 2011 („SPDI-Regeln“) einzuhalten. Dies schützt die Daten, verwaltet und meldet Sicherheitsverletzungen und vermeidet rechtliche Komplikationen. Rechtliche Verfahren verbieten es Unternehmen, vertrauliche Daten, die sie vom Informationsanbieter erhalten haben, offenzulegen, vorbehaltlich bestimmter Ausnahmen.

Fintech-Versicherungsaggregatoren

Versicherungsaggregatoren werden von der Insurance Regulatory and Development Authority of India (IRDAI) Insurance Web Aggregators Regulations, 2017 geregelt und reguliert. Diese Versicherungsaggregatoren stellen Informationen zu verschiedenen Versicherungsprodukten in Übereinstimmung mit den IRDAI-Vorschriften bereit.

Digitale Geldbörsen

Ein Fintech-Startup, das E-Wallet- oder Mobile-Wallet-Dienste anbietet, muss die KYC-Anforderungen (Know Your Customer) erfüllen. Die KYC-Spezifikationen werden von der RBI in ihrer „Master Direction – Know Your Customer (KYC) Direction 2016“ und „Guidelines for Prepaid Payment Instruments“ umrissen.

Kreditplattformen

Kreditplattformen unterliegen den Master Directions – NBFC – Peer to Peer Lending Platform (Reserve Bank) Directions, 2017. Darin heißt es, dass P2P-Kreditplattformen mit NBFC-Lizenz die Ausfallraten der Plattform zwingend auf ihrer Website veröffentlichen müssen. Außerdem müssen sie Kreditgebern und Kreditnehmern angemessene Informationen zur Verfügung stellen, damit sie klare und fundierte Entscheidungen treffen können.

Abgesehen von den oben genannten rechtlichen Compliances für Fintech-Startups in Indien umfassen andere Vorschriften und Compliances –

- Steuerregistrierung für Waren und Dienstleistungen

- Rechtliche Vertragsgestaltung und -verwaltung

- Schutz der Rechte an geistigem Eigentum (IPR).

- Einhaltung von Gesetzen und Vorschriften zur Informationstechnologie

- Vorschriften des Securities and Exchange Board of India (SEBI).

- RBI-Vorschriften

- Richtlinien der National Payments Corporation of India (NCPI).

Warum sind starke Compliances notwendig?

Der indische Fintech-Startup-Sektor wächst schnell und nutzt neue und aufkommende Technologien wie künstliche Intelligenz, maschinelles Lernen, Blockchain usw., um schnellere und effizientere Finanzdienstleistungen bereitzustellen. Dazu gehört auch, dass Fintech-Unternehmen Zugang zu hochsensiblen Daten haben. Die Notwendigkeit strenger Compliance besteht in erster Linie darin, diese Daten vor Missbrauch zu schützen und sicherzustellen, dass Fintech-Unternehmen im Rahmen der Gesetze arbeiten.

Fazit

Der Gründungsprozess eines neuen Fintech-Unternehmens ist kompliziert. Die große Bedeutung der Einhaltung der Gesetze und Vorschriften der indischen Fintech-Politik kann jedoch nicht genug betont werden. Dies trägt dazu bei, zukünftige rechtliche Komplikationen zu vermeiden, und ermöglicht gleichzeitig aufstrebenden Akteuren, alle staatlichen Anreize oder Vorteile zu nutzen, die für diesen Sektor freigegeben werden.

FAQ

Welche Gesetze gelten für Fintech-Unternehmen in Indien?

Es gibt verschiedene Gesetze, die den FinTech-Sektor in Indien regulieren

- Gesetz über Zahlungs- und Abrechnungssysteme, 2007

- Gesellschaftsgesetz, 2013

- Verbraucherschutzgesetz, 2019

- Gesetz zur Verhinderung der Geldwäsche, 2002

- Das Informationstechnologiegesetz, 2000

- Die Regeln der Reserve Bank of India

- Das Versicherungsgesetz, 1938

Arbeiten Fintech-Unternehmen ohne Lizenzen?

Fintech-Unternehmen in Indien dürfen von der RBI eine NBFC-Lizenz erhalten.

Werden Fintech-Unternehmen von der RBI reguliert?

Die Reserve Bank of India, auch bekannt als RBI, ist die oberste Finanzbehörde des Landes, die für die Regulierung von Fintech-Unternehmen und anderen Finanzinstituten zuständig ist.

Ist Fintech NBFC?

Fintech-Unternehmen ist es möglicherweise nicht gelungen, nach dreimonatigem Engagement und Gesprächen von der Reserve Bank of India Kreditgeberlizenzen zu erhalten, die keine Banken sind.