Effektive Nutzung von Embedded Finance wie BNPL zur Steigerung der App-Conversion

Veröffentlicht: 2022-11-17Ein Bankkonto in einem Online-Shop eröffnen? Was wie eine Fantasie aussieht, ist für globale Marken wie Amazon und Samsung bereits Realität, bekannt als Embedded Finance. Eine kürzlich von Oracle durchgeführte Studie zeigt, dass der Embedded-Finance-Markt in den nächsten zehn Jahren voraussichtlich 7 Billionen US-Dollar überschreiten und den Gesamtwert der 30 größten Banken der Welt mehr als verdoppeln wird. Obwohl die Verbraucherfinanzierung in den letzten Jahren für einiges Aufsehen gesorgt hat, wird jetzt im B2B-E-Commerce etwas Lärm gemacht, da eine Reihe von Start-ups Unternehmen eingebettete Dienstleistungen wie Warenkreditversicherungen und Buy now pay later for business anbieten.

Wenn Sie noch darauf aufmerksam gemacht werden müssen, ist es jetzt an der Zeit zu erfahren, warum Embedded Finance das nächste große Ding ist.

Lassen Sie uns ins Detail über Embedded Finance und einige der fortschrittlichsten Bereiche gehen.

Inhaltsverzeichnis

- Embedded Finance: Digitale Innovation in der Cloud

- Was sind die verschiedenen Arten von Embedded Finance?

- Eingebettete Zahlungen: Ein ultimativer Ansatz für Online-Plattformen, um Zahlungen anzubieten

- Embedded Insurance: Wie Embedded It die Insurtech-Landschaft verändert.

- Embedded Lending: Wie verändert es die B2B-Finanzierung?

- Was ist "Jetzt kaufen, später bezahlen"?

- Warum setzen Käufer auf „Jetzt kaufen, später bezahlen“?

- Warum bieten Online-Verkäufer die Option „Jetzt kaufen, später bezahlen“ an?

- Wie funktioniert „Jetzt kaufen, später bezahlen“?

- Die vielversprechende Zukunft von „Jetzt kaufen, später zahlen“

- Warum sollten Sie BNPL in Ihren E-Commerce aufnehmen?

- Kurzgesagt

Embedded Finance: Digitale Innovation in der Cloud

Haben Sie sich jemals gefragt, wie Sie eine Fahrt bezahlen können, noch bevor Sie an Ihrem Ziel ankommen, oder Stromrechnungen bezahlen, ohne Ihr Haus zu verlassen?

Ich bin mir sicher, dass Sie sich dessen bewusst sind – über Google Pay, Paytm und verschiedene andere Kanäle, die Sofortzahlungen ermöglichen. Aber wie geschieht das und wie werden traditionelle Banken durch digitale Transaktionen ersetzt?

Die Antwort ist einfach, dh durch Embedded Finance.

Embedded Finance ist die Integration traditionell bezogener Finanzdienstleistungen durch Banken in die Produkte oder Dienstleistungen von Nichtfinanzorganisationen.

Betrachten Sie einen Online-Shop, der kurzfristige Kredite in Form von BNPLs anbietet, oder eine digitale Brieftasche für Mobiltelefone, die sofortige kontaktlose Zahlungen ermöglicht. Dies ist jedoch nur der Anfang. Durch die Senkung der Eintrittsbarrieren für verschiedene Produkte und Dienstleistungen beginnt Embedded Finance, Finanzprozesse sowohl bei Verbraucher- als auch bei Geschäftstransaktionen zu rationalisieren.

Der Embedded-Finance-Markt wird zwischen 2022 und 2032 voraussichtlich mit einer beträchtlichen CAGR von 16,4 % wachsen.

Früher mussten Verbraucher zu einer echten Bank gehen, um einen Kredit für einen großen Einkauf zu erhalten, und Geschäftskäufer mussten stundenlang mühsamen Papierkram durchmachen, um Zugang zu Handelskrediten zu erhalten. Ausgaben sind möglich. Diese Dienste sind derzeit zum Zeitpunkt des Kaufs über Embedded Finance verfügbar.

Schauen Sie sich an: Die neuesten Trends für mobile Apps, die 2023 herrschen werden

Was sind die verschiedenen Arten von Embedded Finance?

Eingebettete Finanzdienstleistungen und -produkte gibt es in einer Vielzahl. Sie können sich je nach Anwendungsfall und Branche stark unterscheiden. Die gängigsten eingebetteten Finanzangebote umfassen eingebettete Zahlungen, Versicherungen und Kredite.

Eingebettete Zahlungen: Ein ultimativer Ansatz für Online-Plattformen, um Zahlungen anzubieten

Das Herausnehmen einer Kreditkarte und das Eingeben ihrer Informationen ist ein Reibungspunkt, der dazu führen kann, dass Kunden einen digitalen Kauf abbrechen, wenn ihre Karte nicht ohne Weiteres verfügbar ist.

Eingebettete Zahlungen machen diesen Prozess viel einfacher, da keine Kreditkarte erforderlich ist.

Eingebettete Zahlungen sind eine schnelle und einfache Möglichkeit, eine Zahlungsmethode für die spätere Verwendung zu verbinden und zu speichern. Beispielsweise speichert die Starbucks-App Debit- oder Kreditkarteninformationen für Zahlungen mit einem Klick, und Kunden sammeln Punkte für die Nutzung ihrer App.

Eingebettete Zahlungen sind nicht auf Kreditkarten beschränkt. Es kann Kunden auch ermöglichen, direkt von ihren Bankkonten zu bezahlen, wodurch Händler Gebühren sparen.

Embedded Insurance: Wie Embedded es die Insurtech-Landschaft verändert.

Eingebettete Versicherungen am Point of Sale gibt es schon seit einiger Zeit, aber Fintech hat ihre Verbreitung auf digitalen Marktplätzen unterstützt. Es ist vorteilhaft, weil es verfügbar ist, wann und wo es gebraucht wird, wodurch die Notwendigkeit einer separaten Zusammenarbeit mit einer Versicherungsgesellschaft oder einem Agenten entfällt – und in einigen Fällen mehrere Wettbewerbsoptionen angeboten werden.

Unternehmen können digitale Versicherungsoptionen auf verschiedene Weise einbetten, am häufigsten durch Partnerschaften mit Fintech-Unternehmen. Diese Fintech-Unternehmen integrieren Versicherungsoptionen in den Bezahlvorgang, sodass Kunden eine Versicherung als „Add-on“ zu ihrem Kauf auswählen können.

Es gibt drei Arten von eingebetteten Versicherungen

Einzelpolice : Unternehmen wie Bsurance und Boost schreiben Versicherungspolicen und integrieren sie dann in Kaufabläufe.

Mehrere Policen: Dies ist ein „Agentur“-Ansatz, bei dem Unternehmen mehrere Versicherungsoptionen in den Bezahlvorgang integrieren. Branch und Matic sind zwei Beispiele.

Erweiterte Garantien: Unternehmen wie Extend und Clyde bieten erweiterte Garantien in eCommerce-Checkout-Strömen, normalerweise als einzelne Richtlinienoption.

Embedded Lending: Wie verändert es die B2B-Finanzierung?

Hier werden Finanzierungs- oder Kreditprodukte in ein Nicht-Finanzdienstleistungsunternehmen wie einen Marktplatz oder Einzelhändler integriert, wodurch Verbraucher am Point of Sale Zugang zu aufgeschobenen Zahlungsmöglichkeiten erhalten, anstatt zu einer Bank oder einem anderen Kreditgeber zu gehen.

Embedded Lending, auch bekannt als „Buy now pay later“ BNPL, ist aufgrund der Allgegenwärtigkeit und des Erfolgs großer Akteure wie Clearpay und Klarna in der verbraucherorientierten eingebetteten Finanzierung bekannt.

Lassen Sie uns tiefer in dieses heiße Thema eintauchen und wie es den E-Commerce dabei unterstützt, Käufer anzuziehen und den Umsatz zu steigern.

Was ist "Jetzt kaufen, später bezahlen"?

Sie müssen etwas kaufen, möchten es aber später bezahlen? BNPL ist ein neuer Trend, der den Einzelhandelsmarkt erfasst hat.

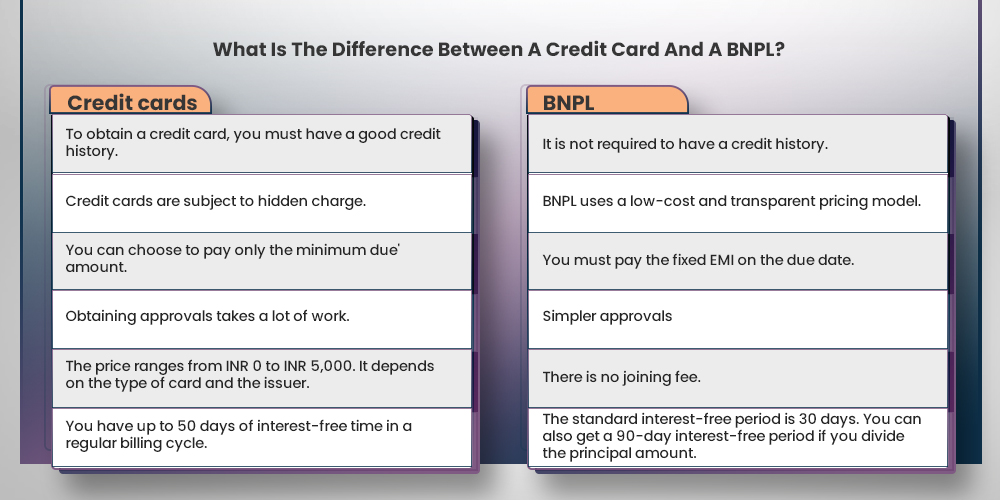

„Buy Now, Pay Later“ ist eine Form der kurzfristigen Finanzierung, die es Verbrauchern ermöglicht, bis zum Ende des Kaufzeitraums in Raten zu zahlen. Viele Online-Händler und Fintech-Unternehmen in Indien bieten ihren Kunden BNPL-Dienste als bequeme Zahlungsmethode und hervorragende Alternative zu Kreditkarten an.

Warum setzen Käufer auf „Jetzt kaufen, später bezahlen“?

Als die Banken nach der Rezession Verbraucherkredite kürzten, entstanden „Jetzt kaufen, später bezahlen“-Optionen. Viele Käufer fühlen sich zu den Optionen „Jetzt kaufen, später bezahlen“ hingezogen, weil es bequem ist, Einkäufe mit nach Hause zu nehmen und gleichzeitig einen Bruchteil der Kosten im Voraus zu zahlen. „Jetzt kaufen und später bezahlen“ erfüllt zwei konkurrierende Anforderungen: den Wunsch des Verbrauchers nach sofortiger Befriedigung und die Unmöglichkeit, im Voraus zu bezahlen.

Sie könnten glauben, dass die Optionen „Jetzt kaufen, später bezahlen“ für große Artikel wie Kühlschränke oder Großbildfernseher reserviert wären. Jetzt kaufen, später bezahlen funktioniert gut für relativ teure Artikel, wie diesen Ring im Wert von 2.800 $.

Die Option „Jetzt kaufen, später bezahlen“ wird für Kunden zu niedrigeren Preisen immer attraktiver und kann jetzt verwendet werden, um weniger teure Artikel wie Kosmetika, Kleidung, Turnschuhe und sogar etwas so Einfaches wie Schulbedarf zu finanzieren. Betrachten Sie zum Beispiel diesen 12-Dollar-Artikel, der in vier Raten als Teil einer Gesamtbestellung von 35 Dollar bezahlt werden kann:

Da viele Verbraucher bei ihren Ausgaben Vorsicht walten lassen, werden die Optionen „Jetzt kaufen, später bezahlen“ sowohl im Geschäft als auch online immer verlockender. Und es ist eine Möglichkeit für Verbraucher, die gewünschten Waren zu einem Zeitpunkt zu erhalten, an dem sie möglicherweise nicht in der Lage sind, sie vollständig zu bezahlen, und in dem die mit Kreditkartenkäufen verbundenen hohen Zinssätze schreckliche Optionen sind.

Warum bieten Online-Verkäufer die Option „Jetzt kaufen, später bezahlen“ an?

Die Branche „Jetzt kaufen, später bezahlen“ expandiert schnell: Das Kreditvolumen von Affirm überstieg 2018 2 Milliarden US-Dollar, und der zugrunde liegende Jahresumsatz von Afterpay überstieg 8,5 Milliarden US-Dollar. Das Kreditwachstum ist die primäre Kennzahl, die von Investoren zur Bewertung dieser Unternehmen verwendet wird, aber der eigentliche Test besteht darin, ob Einzelhändler davon profitieren, Ratenzahlungspläne anzubieten.

Laut Klarna lautet die Antwort ja. Nach Angaben des Unternehmens ermöglicht das Angebot einer Finanzierung an der Kasse den Kunden, ihre Kosten über die Zeit zu verteilen und in ihrem eigenen Tempo zu bezahlen. Es wird auch behauptet, dass die Finanzierung die Kaufkraft der Verbraucher erhöht und den Umsatz steigert.

- 30 % mehr Konversionsraten an der Kasse.

- Ein Wachstum des durchschnittlichen Bestellwerts (AOV) von 58 %.

In ähnlicher Weise behauptet Afterpay, dass Einzelhändler, die seine Zahlungsoption nutzen, eine erhöhte Kaufhäufigkeit, einen höheren Customer Lifetime Value und Verlustraten feststellen. Nach Angaben des Unternehmens kaufen Kunden, die zwischen 2015 und 2017 Afterpay in Australien und Neuseeland beigetreten sind, etwa 22 Mal pro Jahr ein. Neuere Kohorten folgen einem ähnlichen Aufwärtstrend, wobei die GJ18- und GJ19-Kohorten 14x bzw. 7x pro Jahr kaufen.

Nach Angaben des Unternehmens können Einzelhändler, die Affirm anbieten, Folgendes erwarten:

- Der AOV stieg um 87 %.

- Eine Steigerung der Konversionsraten um 20 %.

Trotz der Dynamik sind nur wenige Menschen so begeistert von dem Trend „Jetzt kaufen, später bezahlen“. Kritiker argumentieren, dass Ratenzahlungen, selbst wenn sie kreativ verpackt und vermarktet werden, kaum mehr als ein Trick sind, um junge Verbraucher dazu zu verleiten, mehr Schulden für Artikel zu machen, die sie nicht benötigen.

Die Option gewinnt jedoch unbestreitbar an Bedeutung, mit Kreditvolumen in Milliardenhöhe und Tausenden von Marken, die Ratenfinanzierungen anbieten. Es hilft nicht nur Marken, den Umsatz zu steigern, sondern hilft auch bereits verschuldeten Verbrauchern, besser zu schlafen.

Wie funktioniert „Jetzt kaufen, später bezahlen“?

Kunden können Produkte in Raten bezahlen, indem sie „Jetzt kaufen, später bezahlen“-Lösungen verwenden, die in Online-Kassen integriert sind. Obwohl die finanziellen Bedingungen je nach Unternehmen unterschiedlich sind, ermöglicht jedes dem Verbraucher, sofort das zu bekommen, was er will, und später dafür zu bezahlen.

Als Pioniere wie Klarna konkurrieren Clearpay, Afterpay und Affirm mit ähnlichen Lösungen von Square und PayPal. Der Markt wird immer voller. In einigen Fällen kann die Ratenzahlung günstiger sein als die Verwendung einer Kreditkarte. Das hat einen durchschnittlichen jährlichen Zinssatz von 17,14 %.

Allerdings bieten Kreditkartenunternehmen und ihre Bankpartner mittlerweile vergleichbare Ratenzahlungsmöglichkeiten an. „Jetzt kaufen, später bezahlen“-Unternehmen werben häufig mit vermeintlichen Vorteilen gegenüber Kreditkarten-Verzugsgebühren, Strafen und Zinseszinsen, wie zum Beispiel:

- Einige Lösungen zeigen die Gesamtzinsen an, die der Verbraucher zahlen wird.

- Einige erlauben Kunden, ihren Rückzahlungsplan auszuwählen (z. B. vier Raten alle zwei Wochen).

- Andere berechnen überhaupt nichts, aber es werden ihnen Verzugsgebühren berechnet, wenn Fristen überschritten werden.

- Andere berechnen keine Zinsen, wenn der Artikel innerhalb von 6-12 Monaten vollständig bezahlt wird. Oder ermöglicht die zeitliche Verteilung der Zahlungen zu einem niedrigeren effektiven Jahreszins.

Die vielversprechende Zukunft von „Jetzt kaufen, später zahlen“

Die Zukunft von BNPL sieht vielversprechend aus, da das Konzept mehr Kunden dazu verleiten wird, sofort einen Artikel ihrer Wahl zu kaufen. Die meisten Kreditgeber, die diese Möglichkeit anbieten, bieten eine kostenlose EMI-Rückzahlung an. Was in Zukunft wahrscheinlich die bevorzugte Zahlungsoption sein wird, insbesondere bei Jugendlichen.

Im Kern handelt es sich jedoch immer noch um eine Art Kredit, den der Kunde letztendlich zurückzahlen muss. Kreditgeber, die diesen Service anbieten, müssen Vorsicht walten lassen. Denn nicht jeder wird den Betrag innerhalb der angegebenen Frist zurückzahlen können. Kunden müssen die Folgen verstehen, wenn sie den Betrag nicht rechtzeitig zurückzahlen, um Zinsen und einen Rückgang der Kreditwürdigkeit zu vermeiden. Die Zukunft von BNPL sieht rosig aus, solange die Kunden die Einrichtung ordnungsgemäß nutzen und den Betrag pünktlich bezahlen.

Wie verändert der „Jetzt kaufen, später bezahlen“-Service das Online-Einkaufserlebnis?

Die Covid-19-Pandemie hat in jüngster Zeit einen Paradigmenwechsel in der Weltwirtschaft bewirkt. E-Commerce-Unternehmen werden gezwungen, neue Zahlungsoptionen einzuführen, um das gesamte Einkaufserlebnis für Kunden zu vereinfachen. Hier hat eine pandemiebedingte Verlagerung hin zu Online-Shopping und digitalen Zahlungen eine progressive Welle in mehreren Teilbranchen geschaffen. Und eines davon ist das Geschäftsmodell „Jetzt kaufen, später bezahlen“.

Denn die Fintech-Branche hat die Kreditlücke zwischen Kunden und Unternehmen schnell geschlossen. Sie haben in den letzten Jahren viele Zahlungsdienste entwickelt, um der dringenden Nachfrage nach nahtlosem Kreditzugang beim Einkaufen gerecht zu werden.

Bevor wir uns damit befassen, warum BNPL-Dienste in der E-Commerce-Branche schnell an Bedeutung gewinnen. Es ist wichtig zu verstehen, warum BNPL-Dienste in der E-Commerce-Branche schnell an Bedeutung gewinnen.

Wenn Sie sich entscheiden, Ihre Marke online zu stellen, können Sie sicher sein, dass ein großer Teil Ihrer Zielkäufer Millennials sind. Die genug Geld haben, um es alleine auszugeben. Bevor Sie ein App-Entwicklungsunternehmen beauftragen, sollten Sie sich darüber im Klaren sein, dass Millennials voraussichtlich die Haupttreiber für das Wachstum der E-Commerce-Ausgaben sind. Um von diesem Wachstum zu profitieren, müssen Einzelhändler erkennen, dass „Jetzt kaufen, später bezahlen“ für Unternehmen ein nahtloses Einkaufserlebnis bieten kann.

Eine einfache Möglichkeit, eine robuste und faszinierende mobile App zu erstellen

Holen Sie sich unsere 30-tägige kostenlose Testversion der App

Das Geschäftsmodell „Buy Now Pay Later“ kann Millennials zinslose und jetzt kaufen und später Ratenzahlungsoptionen bieten.

Die meisten E-Commerce-Unternehmen entscheiden immer noch, ob das Hinzufügen dieser Dienste zu ihrer Online-Shopping-Plattform eine lohnende Investition ist. BNPL-Services sind für viele Unternehmen vollständig kundenorientiert. Bevor Sie dieser Aussage glauben, sollten Sie verstehen, warum sie immer beliebter wird. Und wie „Jetzt kaufen, später bezahlen“-Services funktionieren.

Warum sollten Sie BNPL in Ihren E-Commerce aufnehmen?

Da Sie nun das Konzept und sein Arbeitsmodell verstanden haben, warum ist es wichtig, BNPL-Dienste in Ihrer E-Commerce-App zu nutzen?

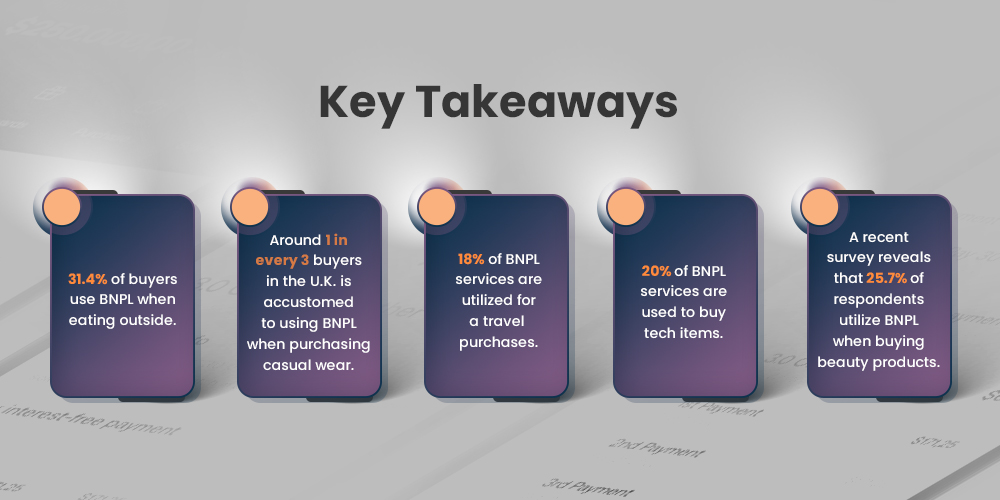

Zunächst einmal expandieren die BNPL-Dienste weltweit. Und es ist ein weit verbreiteter Irrglaube, dass diese Dienstleistungen in erster Linie für die Modebranche bestimmt sind. Diese Zahlungsmethoden können jedoch für eine Vielzahl von Produkten verwendet werden.

Amazon zum Beispiel hat sich für das BNPL-Geschäftsmodell für eine breite Palette von Produkten entschieden, darunter Elektronik, Stromrechnungen und mehr.

Aus diesen Statistiken lässt sich schließen, dass „Jetzt kaufen, später zahlen für Unternehmen“ immer beliebter werden. Und die Kunden gehen davon aus, dass sie in Zukunft ihre Zahlungsoption beim Online-Einkauf haben. Sie können ein Softwareentwicklungsunternehmen beauftragen, diese Funktion zu Ihrer bestehenden E-Commerce-App hinzuzufügen. Oder fordern Sie an, dass die Zahlungs-App für Ihr Unternehmen angepasst wird. Unabhängig von der Branche wäre die Möglichkeit der Ratenzahlung fantastisch. Dies wird Ihnen helfen, mehr Kunden zu gewinnen und sie zu ermutigen, mehr Produkte zu kaufen.

Kurzgesagt

Ob Sie ein E-Commerce-Geschäft betreiben oder hoffen, in der milliardenschweren E-Commerce-Branche erfolgreich zu sein. Sie müssen Ihre Zielkunden priorisieren und Mehrwertdienste anbieten. Die Integration Ihres Unternehmens in „Jetzt kaufen, später zahlen“-Dienste ist ein Schritt, um Ihre App für zukünftige Kunden bereit zu machen.

Um die Möglichkeit der späteren Zahlung einzubeziehen, beauftragen Sie ein Unternehmen für die Entwicklung mobiler Apps, das es Kunden ermöglicht, alles von überall aus zu kaufen, indem sie sich später mit zinsfreien monatlichen Raten entscheiden.

Davon profitieren Kunden und Händler gleichermaßen. Es gibt Kunden die Möglichkeit, später ohne Zinssatz zu zahlen.

Wenn Sie also eine mobile E-Commerce-App starten oder Ihre bestehende Online-Shopping-App mit „Jetzt kaufen, später bezahlen“-Services aufrüsten möchten, zögern Sie nicht, sich mit unseren Experten in Verbindung zu setzen oder unten einen Kommentar zu hinterlassen.