Die 10 besten Steuersparinstrumente im Jahr 2023

Veröffentlicht: 2023-01-18Uralte Praktiken wie die Abgabe des Zehnten oder das Anbieten von Erstlingsfrüchten können als Vorläufer der Einkommenssteuer angesehen werden. Allerdings fehlte es ihnen an Präzision und sie basierten nicht auf dem Konzept einer Nettoerhöhung. Mit fortschreitender Zivilisation basierten die Steuern auf anderen Faktoren wie Reichtum, sozialer Stellung und dem Besitz der Produktionsmittel.

Das moderne Konzept der Einkommensteuer basiert auf der Voraussetzung einer Geldwirtschaft, einer genauen Buchführung und einem allgemeinen Verständnis von Einnahmen, Ausgaben und Gewinnen und einer geordneten Gesellschaft mit zuverlässigen Aufzeichnungen. Folglich kann die Einkommensteuer als eine Steuer definiert werden, die natürlichen Personen, allgemein bekannt als Steuerzahler, in Bezug auf das von ihnen erzielte Einkommen oder Gewinne auferlegt wird.

Die 10 besten Steuersparinstrumente in Indien

- Nationales Rentensystem (NPS) gemäß Abschnitt 80CCD (1B)

- Zinskomponente des Wohnungsbaudarlehens gemäß Abschnitt 24

- Zinsrückzahlung für erstmalige Eigenheimbesitzer gemäß Abschnitt 80EE

- Prämien für die Krankenversicherung gemäß Abschnitt 80D

- Zinserträge aus Sparkassenkonten gemäß Abschnitt 80 TTA

- Krankheitskosten für behinderte Angehörige gemäß Abschnitt 80DD

- Behandlung bestimmter Krankheiten gemäß Abschnitt 80DDB

- Als Miete gezahlter Betrag ohne Hra-Zahlung nach § 80GG

- Rückzahlung des Bildungsdarlehens gemäß Abschnitt 80E

- Spenden an wohltätige Einrichtungen gemäß Abschnitt 80CCC

Die 10 besten Steuersparinstrumente in Indien

Steuerersparnis ist eine wichtige Strategie für Anleger, um ihr Gesamteinkommen vor einer Verringerung zu schützen. Es gibt verschiedene Anlagen und Instrumente, von denen Sie profitieren. In Indien kennen und nutzen die meisten Steuerzahler den Abzug von INR 1,5 lakh, der gemäß Abschnitt 80C verfügbar ist. Es gibt jedoch viele andere Steuersparmöglichkeiten, die helfen können, wenn die gezahlten Steuern weiter reduziert werden.

Dieser Artikel konzentriert sich auf die besten Investitionen, um Ihr steuerpflichtiges Einkommen zu reduzieren. Von steuerbefreiten Anleihen bis hin zu traditionellen Sparkonten gibt es zahlreiche intelligente Anlagen, aus denen Sie wählen können.

Nationales Rentensystem (NPS) gemäß Abschnitt 80CCD (1B)

Das National Pension Scheme ermutigt Einzelpersonen, regelmäßig zu investieren, um die finanzielle Stabilität nach der Pensionierung zu gewährleisten. Es ist eine intelligente Möglichkeit, eine solide Altersvorsorge für Anleger sicherzustellen. Eine Investition gemäß Abschnitt 80C des Einkommensteuergesetzes ist eine der besten Möglichkeiten, Steuern zu sparen, da Sie damit einen maximalen Abzug von Rs.1,5 Lakh auf den Gesamtbetrag, den Sie investieren, geltend machen können. Arbeitnehmer können sowohl durch Arbeitgeber- als auch durch Arbeitnehmerbeiträge zum nationalen Rentensystem beitragen.

Über den Vorteil hinaus, der gemäß Abschnitt 80C geltend gemacht werden kann, können zusätzliche Steuern gespart werden, indem bis zu 50.000 INR in NPS investiert werden. Diese Investition kann den geltend zu machenden Gesamtabzug auf 2.000 INR erhöhen

Zinskomponente des Wohnungsbaudarlehens gemäß Abschnitt 24

Der Zinsanteil eines Wohnungsbaudarlehens kann nach § 24 EStG steuerlich geltend gemacht werden. Für die Zinszahlung eines Wohnungsbaudarlehens für eine selbstgenutzte Immobilie kann ein Höchstbetrag von 2 Lakh INR geltend gemacht werden. Wird das Wohneigentum nicht selbst genutzt und vermietet oder gilt es als vermietet, kann der gesamte Zinsbetrag steuerlich geltend gemacht werden, da keine Höchstgrenze vorgeschrieben ist. Wenn die Wohnimmobilie aus Gründen der Beschäftigung, des Geschäfts oder des Berufs nicht selbst genutzt wird, kann ein maximaler Steuerabzugsbetrag von INR 2 lakh gemäß Abschnitt 24 geltend gemacht werden.

Zinsrückzahlung für erstmalige Eigenheimbesitzer gemäß Abschnitt 80EE

Dies gilt für erstmalige Eigenheimbesitzer, die zum Zeitpunkt der Bewilligung ihres Wohnungsbaudarlehens durch ein Finanzinstitut keine anderen Wohnimmobilien besitzen. Solche Hausbesitzer können einen Steuerabzug von bis zu INR 50000 gemäß Abschnitt 80EE geltend machen. Dieser steuerlich abzugsfähige Betrag liegt über den gemäß Abschnitt 24 verfügbaren 2.000 INR. Die Regeln zur Geltendmachung dieses Betrags als Steuerabzug legen fest, dass der Gesamtwert des Wohneigentums weniger als 50.000 INR betragen muss und der Darlehenswert nicht überschritten werden darf INR 35 Lakh. Dieser Abschnitt wurde ursprünglich 2013-14 eingeführt und war nur zwei Jahre lang verfügbar, bevor er 2016-17 wieder eingeführt wurde. Dieser besondere Steuervorteil gilt, bis der Darlehensbetrag zurückgezahlt ist, wobei das jährliche Limit auf 50000 INR begrenzt ist.

Prämien für die Krankenversicherung gemäß Abschnitt 80D

Der Steueranreiz für Abschnitt 80D ermöglicht Steuerabzüge für den Gesamtbetrag, der als Prämienbetrag für die Krankenversicherung gezahlt wird, sowie für die Ausgaben, die für die Gesundheitsversorgung anfallen. Abhängig von den Personen und ihrem Alter, die unter den Versicherungsschutz fallen, kann die Grenze für die Inanspruchnahme von Steuerabzügen zwischen 25.000 INR, 50.000 INR, 75.000 INR oder 1 Lakh INR liegen.

Zinserträge aus Sparkassenkonten gemäß Abschnitt 80 TTA

§ 80 BStG ermöglicht allen natürlichen Steuerpflichtigen und HUF, die Zinsen von Sparkassenkonten bei Banken oder Bankunternehmen, Sparkonten bei Postämtern oder Sparkonten in Genossenschaften, die im Bankgeschäft tätig sind, steuerlich geltend zu machen. Der Höchstbetrag, der von allen Sparkonten geltend gemacht werden kann, beträgt INR 10.000. Zinsen, die über dieser Grenze liegen, gelten als „Einkünfte aus anderen Quellen“ und sind steuerpflichtig. Für steuerpflichtige Senioren gilt § 80 TTB, der am 1. April 2018 eingeführt wurde und eine geringere steuerliche Auswirkung auf die Zinserträge hat. Gemäß Abschnitt 80TTB können bis zu 50.000 INR als Abzug geltend gemacht werden.

Krankheitskosten für behinderte Angehörige gemäß Abschnitt 80DD

Dieser Steuerabzug wurde angeboten, um den Steuerzahlern zu helfen, sich um abhängige behinderte Familienmitglieder zu kümmern. Diese Angehörigen sind definiert als Ehepartner, Kinder, Eltern oder Geschwister. Zu den von dieser Police abgedeckten Behinderungen gehören Blindheit, Sehbehinderung, Bewegungsbehinderung, Hörbehinderung, geistige Behinderung, Geisteskrankheit, Autismus und Zerebralparese. Folgende Krankheitskosten können steuerlich geltend gemacht werden –

- Ausgaben für medizinische Behandlung, Pflege, Ausbildung, Rehabilitation eines Angehörigen mit Behinderung

- Betrag, der als Prämie für eine Versicherungspolice gezahlt wird, die für solche Fälle konzipiert ist und die im Gesetz genannten Bedingungen erfüllt

Die Höhe des Anspruchs richtet sich nach dem Grad der Behinderung des Angehörigen. Bis zu 75.000 INR können jährlich als Steuerabzug geltend gemacht werden, wenn der Unterhaltsberechtigte zu mindestens 40 % an einer bestimmten Behinderung leidet. Bei einer Schwerbehinderung von 80 % oder mehr bei einem Angehörigen kann der Steuerzahler bis zu 1,25 Lakh INR geltend machen. Steuerpflichtige müssen ein ärztliches Attest von qualifizierten Einrichtungen vorlegen, um solche Steuerabzüge geltend zu machen.

Behandlung bestimmter Krankheiten gemäß Abschnitt 80DDB

Ein Steuerzahler, der an Krankheiten wie Krebs, neurologischen Erkrankungen wie Demenz, Motoneuronerkrankungen, Parkinson oder AIDS leidet, die mit hohen Behandlungskosten verbunden sind, kann Steuerabzüge nach Abschnitt 80DDB in Anspruch nehmen. Der Betrag, der als Abzug geltend gemacht werden kann, beträgt INR 40000 oder der tatsächliche Betrag, je nachdem, welcher Betrag niedriger ist. Für Senioren, die Steuerzahler oder Unterhaltsberechtigte sind, wird diese Grenze auf 1 Lakh INR erhöht.

Als Miete gezahlter Betrag ohne Hra-Zahlung nach § 80GG

Ein einzelner Steuerzahler, der HRA nicht als Gehaltsbestandteil erhält oder selbstständig ist, kann gemäß Abschnitt 80GG Steuerabzüge von der Miete bis zu 60000 INR jährlich geltend machen. Die Bedingungen für die Inanspruchnahme solcher Steuerabzüge gelten nicht für Steuerzahler, die ein Haus besitzen, aber in einer Mietwohnung in derselben Stadt oder in einer Mietwohnung in einer anderen Stadt wohnen und Abzüge gemäß Abschnitt 24 für die Rückzahlung von Wohnungsbaudarlehenszinsen geltend machen.

Rückzahlung des Bildungsdarlehens gemäß Abschnitt 80E

Studenten, die Bildungsdarlehen in Anspruch nehmen, um eine höhere Ausbildung zu absolvieren, haben Anspruch auf Steuervorteile bei der Rückzahlung der Zinskomponente gemäß Abschnitt 80E. Dieser Abzug ist möglich, wenn ein Bildungsdarlehen von Finanzinstituten und nicht von Verwandten oder anderen Familienmitgliedern aufgenommen wird. Die Steuerabzüge können ab dem Jahr, in dem die Rückzahlung des Darlehens beginnt, für sieben aufeinanderfolgende Jahre oder bis zur vollständigen Zahlung der Zinsen geltend gemacht werden, je nachdem, was früher eintritt. Der auf die Zinsrückzahlung geltend gemachte Abzug ist unbegrenzt.

Spenden an wohltätige Einrichtungen gemäß Abschnitt 80CCC

Spenden an zugelassene wohltätige Einrichtungen sind mit entsprechenden Belegen wie einer gestempelten Quittung des Trusts oder der Institution, der vollständigen Adresse, dem Namen des Trusts und der PAN-Kartennummer des Trusts oder der Institution für Steuerabzugsansprüche berechtigt. Je nach gemeinnütziger Einrichtung, an die gespendet wird, kann ein Steuerabzug von 50 % oder 100 % geltend gemacht werden. Die Gesamtspendensumme soll jedoch maximal 10 % des bereinigten Bruttogesamteinkommens des Steuerpflichtigen betragen. Die vier Möglichkeiten, wie Spenden kategorisiert werden können, um den Abzug geltend zu machen, sind:

- Spenden an den von der Zentralregierung eingerichteten Nationalen Verteidigungsfonds können zu 100 % ohne qualifizierende Begrenzung geltend gemacht werden

- Spenden an den Jawaharlal Nehru Memorial Fund oder den Dürrehilfefonds des Premierministers können ohne qualifizierende Begrenzung zu 50 % abgezogen werden

- Spenden mit 100 % Abzug unterliegen 10 % des bereinigten Bruttogesamteinkommens, z. B. der Regierung oder einer zugelassenen lokalen Behörde, Institution oder Vereinigung, die zum Zweck der Förderung der Familienplanung verwendet werden sollen

- Spenden mit einem Abzug von 50 % unterliegen 10 % des bereinigten Bruttogesamteinkommens, z. B. jede Institution, die die in Abschnitt 80G (5) genannten Bedingungen erfüllt

Fazit

Es gibt mehrere Möglichkeiten, Steuern zu sparen, daher kann die richtige Wahl in Bezug auf Investitionen in mehrfacher Hinsicht von Vorteil sein, da Sie sowohl Steuereinsparungen als auch Vermögensbildung erzielen. Diese Steuersparinstrumente können für Steuerpflichtige eine große Hilfe sein, um Einkommensteuer zu sparen und die Einkommensschuld zu reduzieren. Dieses Einkommen kann dann für Investitionen und wachsende Ersparnisse verwendet werden. Denken Sie daran, Ihre Steuern im Voraus zu planen, nach dem besten Weg zur Steueroptimierung zu suchen und die Steuerfreigrenze vollständig auszuschöpfen.

FAQ

Welches ist das beste Steuersparinstrument in Indien?

Im Folgenden sind die besten Steuersparinstrumente aufgeführt, die Sie verwenden können

- Aktiengebundener Sparplan (ELSS)

- Öffentliche Vorsorgekassen (ÖPF)

- Senioren-Sparsystem (SCSS)

- Sukanya Samriddhi Yojna (SSY)

- Steuerspar-Festgeld (FD)

- Nationales Rentensystem (NPS)

- National Savings Certificates (NSC)

- Anteilsgebundene Versicherungspläne (ULIP)

Wie spart man Steuern für 12 LPA?

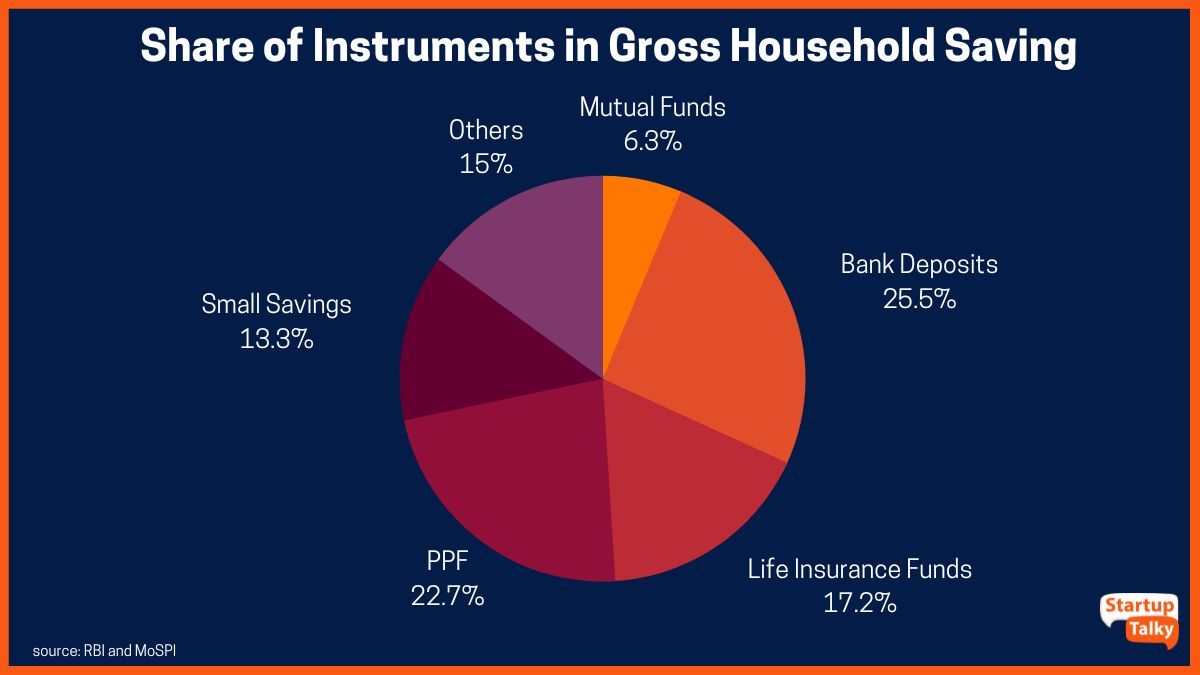

Steuerabzüge gemäß Abschnitt 80(C) können Ihnen helfen, Ihre Steuern zu senken. Sie können in PPF, EPF, ELSS, NSC und andere investieren, um Steuern zu sparen.

Wie kann ich clever Steuern sparen?

Unter Abschnitt 80C können Sie Ihre Steuern sparen, und dies sind die Regelungen, die in 80C enthalten sind

- Aktiengebundener Sparplan: Aktiengebundener Sparplan ist eine Art Investmentfonds mit einer Sperrfrist von drei Jahren

- Sparprogramm für Senioren

- Nationales Rentensystem

- Prämie der Risikolebensversicherung

- Öffentliche Vorsorgekasse

- Nationale Sparzertifikate

- Steuersparende FDs

- Rückzahlung des Wohnungsbaudarlehens

Wie viel Einkommen ist steuerfrei?

Wenn Ihr Einkommen unter 2,5 Lakhs liegt, müssen Sie keine Einkommensteuererklärungen (ITR) einreichen.