كيفية تحضير أموالك قبل التقدم للحصول على قرض SBA

نشرت: 2023-08-11ما هو قرض إدارة الأعمال الصغيرة (SBA)؟

قرض SBA هو الدعم المالي المقدم للشركات الصغيرة من قبل البنوك والمقرضين عبر الإنترنت الذين تضمنهم الحكومة جزئيًا (إدارة الأعمال الصغيرة الأمريكية).

كيف تعمل قروض SBA

عند السعي للحصول على قرض SBA ، يمكنك التقديم من خلال مؤسسة إقراض موثوقة مثل بنك أو اتحاد ائتماني حسن السمعة. ثم يقدم المُقرض الطلب إلى SBA للحصول على ضمان القرض.

تتطلب SBA عادةً ضمانًا شخصيًا غير مشروط من جميع الأفراد الذين يمتلكون ما لا يقل عن 20٪ أو أكثر من الأعمال. يعني الضمان الشخصي أن هؤلاء الأفراد ، غالبًا أصحاب الأعمال أو أصحاب المصلحة ، يصبحون مسؤولين شخصيًا عن سداد القرض في الحالة المؤسفة التي لا تتمكن فيها الشركة من سداد مدفوعات القرض.

هذا الضمان الشخصي ، جنبًا إلى جنب مع ضمان القرض المقدم من SBA للمقرض ، يقلل بشكل كبير من المخاطر التي تتعرض لها مؤسسة الإقراض. مع وجود هذه الضمانات في مكانها الصحيح ، يميل المقرضون أكثر إلى العمل مع الشركات الصغيرة وتزويدهم بفرص التمويل التي قد لا تكون متاحة من خلال القنوات التقليدية. ومع ذلك ، يجب أن تفهم المخاطر المحتملة لتقديم ضمان شخصي قبل الحصول على قرض SBA.

بمجرد الموافقة على طلب قرض SBA الخاص بك ، يكون المُقرض مسؤولاً عن صرف حصيلة القرض. من تلك النقطة فصاعدًا ، ستدفع للمقرض مباشرةً ، عادةً شهريًا.

أنواع قروض SBA

هناك مجموعة متنوعة من قروض SBA المتاحة للنظر فيها. سيساعدك قضاء الوقت في تقييم احتياجات عملك واستراتيجية السداد ومعدلات القروض على تحديد الخيار الأنسب لمتطلباتك.

دعنا نلقي نظرة على الأنواع الستة الرئيسية لقروض SBA المتاحة:

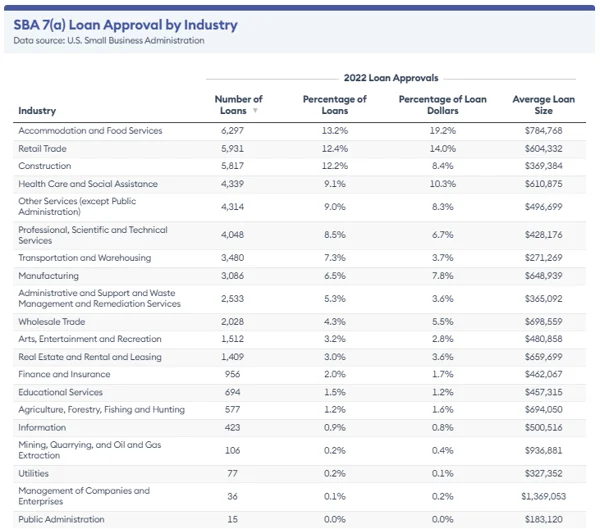

قروض SBA 7 (أ)

برنامج القرض 7 (أ) هو أكثر أنواع قروض الأعمال الصغيرة الحجم شيوعًا في إطار اتفاقية الاستعداد الائتماني. إنها الخطوة الصحيحة لشركة ذات احتياجات مالية أساسية - مثل الاستحواذ على الأعمال التجارية أو توسيع رأس المال العامل.

مع هذا ، تحصل على مبلغ يصل إلى 5،000،000 دولار كقرض لاحتياجات تمويل الأعمال العامة ويمكنك توقع خطة سداد تتراوح بين 5 إلى 25 عامًا بسعر فائدة من Prime + 2.25٪ إلى Prime + 4.75٪.

SBA CDC / 504 قروض

أخيرًا ، يعد برنامج قرض CDC / 504 خيارًا جيدًا للأعمال التجارية التي ترغب في شراء الأراضي أو المباني أو المعدات. باستخدام هذا الخيار ، ستحصل على ما يصل إلى 5.5 مليون دولار من مبلغ القرض وخطة سداد من 10 إلى 20 عامًا ، بمتوسط معدل فائدة يبلغ حوالي 5٪.

SBA CAPLines

يوفر برنامج SBA CAPLines للشركات ما يصل إلى 5 ملايين دولار بأسعار فائدة مماثلة لبرنامج قروض SBA 7 (a) ، مما يجعلها مناسبة لأولئك الذين يسعون للحصول على حد ائتماني متجدد لإدارة نفقات الأعمال المتكررة والتكاليف غير المتوقعة.

خيارات CAPLines الأربعة المتاحة:

- كابلين الموسمية . مصمم لتغطية الزيادات الموسمية في حسابات القبض والمخزون.

- عقد CAPLine . الغرض منه تغطية تكاليف العمالة والمواد للعقود.

- بناة CAPLine. تقدم الأموال لمشاريع البناء أو التجديد.

- كابلين رأس المال العامل. يوفر ائتمانًا متجددًا قائمًا على الأصول للشركات التي لا تفي بمعايير الائتمان طويلة الأجل ، مع السداد من خلال تحويل الأصول على المدى القصير.

تأتي معظم خطوط CAPLines مع رسوم خدمة ذات سقف 2 ٪ ، على الرغم من أن رأس المال العامل CAPLines قد يكون لها تكاليف أعلى قليلاً. يقدم البرنامج مدة استحقاق أقصاها 10 سنوات لجميع الخطوط باستثناء Builders CAPLine. يجب أن يكون لدى المتقدمين 20٪ على الأقل من ملكية الأعمال وأن يضمنوا القرض للتأهل.

قروض تصدير SBA

تقدم قروض التصدير من SBA مساعدة مالية تصل إلى 5 ملايين دولار بمعدل فائدة معقول يبلغ 11٪. يساعد هذا الشركات الصغيرة على الانخراط في المعاملات الدولية واستكشاف أسواق خارجية جديدة.

القروض الصغيرة لشركة SBA

برنامج القروض الصغرى مخصص للشركات ذات الاحتياجات الرأسمالية الصغيرة. يبلغ الحد الأقصى 50000 دولار أمريكي مع خطة سداد تصل إلى 6 إلى 7 سنوات ومعدل فائدة من 6.5٪ إلى 13٪. يمكن استخدام هذا القرض لأي احتياجات تجارية تقريبًا باستثناء شراء العقارات أو إعادة تمويل الديون.

قروض الكوارث في SBA

قروض مزايا المجتمع SBA

تعد قروض مزايا المجتمع SBA أمرًا حيويًا في دعم الشركات العاملة في الأسواق المحرومة. أنها توفر الدعم المالي الأساسي لاحتياجات العمل المختلفة ، مثل رأس المال العامل للنفقات التشغيلية ، وشراء المعدات ، وتمويل مبادرات النمو ، أو الاستثمار في العقارات. توفر هذه القروض مرونة لتلبية المتطلبات المتنوعة للشركات في المجتمعات المهمشة.

كيفية الحصول على قرض SBA

لزيادة فرصك في الحصول على قرض SBA ، يعد توفير وثائق مالية شاملة ودقيقة لكل من البنك و SBA أمرًا ضروريًا. تتطلب عملية الموافقة على القرض تحليلًا دقيقًا لطلبك ، وسيستند القرار النهائي إلى هذا التقييم.

فيما يلي بعض الخطوات لتحسين فرصك في الحصول على قرض مدعوم من SBA:

تحقق من الأهلية

يبحث المقرضون عمومًا عن الشركات التي كانت تعمل لمدة عامين على الأقل ، وتتمتع بإيرادات سنوية قوية ، وتحافظ على درجة ائتمانية جيدة. ومع ذلك ، من المهم ملاحظة أن كل مُقرض قد يكون لديه متطلبات أهلية محددة.

قد يكون الحصول على الموافقة على قرض SBA أمرًا صعبًا ، خاصة إذا كان عملك يواجه صعوبات. إذا كان عملك ضمن فئات غير مؤهلة ، مثل تلك المرتبطة بالمقامرة أو الضغط السياسي ، فإن السعي للحصول على قرض SBA سيكون غير مثمر لأنه لن تتم الموافقة عليه. إذا كنت شركة جديدة تعمل بخسارة ، فإن استكشاف خيارات تمويل بديلة ، مثل التقدم للحصول على قرض صغير أو بطاقة ائتمان تجارية ، يكون أكثر عملية.

عند السعي للحصول على قرض SBA ، يلعب الائتمان الخاص بك دورًا مهمًا ما لم يكن لشركتك تاريخ ائتماني لا تشوبه شائبة تم بناؤه على مدار سنوات عديدة.

نصيحة: في حين أن الحصول على درجة استثنائية من Fair Isaac Corporation (FICO) تبلغ حوالي 800 أمر مفيد ، فإن الحصول على درجة ائتمان أعلى من 620 يعتبر أمرًا إيجابيًا. إذا كنت تتجه نحو الانخفاض ، ففكر في قضاء بعض الوقت في الحفاظ على درجة الائتمان. يمكنك تحسين درجة الائتمان الخاصة بك عن طريق إنشاء حد ائتمان جديد ، ودفع الفواتير في الوقت المحدد ، والبقاء أقل بكثير من حد الائتمان الخاص بك ، ومراقبته بانتظام.

بصرف النظر عن درجاتك الائتمانية الشخصية والتجارية ، يعتمد المقرضون أيضًا على درجة تُعرف باسم درجة خدمة تسجيل الأعمال الصغيرة (SBSS) . تظل الصيغة الدقيقة المستخدمة لحساب درجة SBSS غير مفصح عنها.

وهو يشتمل على تاريخ الائتمان الشخصي والتجاري ، والخبرة الصناعية ، والأصول ، والمطلوبات ، والبيانات المالية ، والإيرادات ، والتدفقات النقدية. من خلال تحليل هذه الجوانب ، يمكن للمقرضين تقييم الصحة المالية العامة لعملك والمخاطر المحتملة ، مما يساعدهم على اتخاذ قرارات إقراض مستنيرة.

تلعب مدة تأسيس الشركة دورًا مهمًا في فرص الموافقة على القرض. على سبيل المثال ، تميل الشركات التي لديها سجل حافل بأربع سنوات على الأقل إلى الحصول على فرصة أفضل للحصول على قرض SBA. بالإضافة إلى ذلك ، يرى العديد من المقرضين أن الشركات العاملة لمدة عامين أو أكثر مؤهلة للحصول على قرض.

يعتبر هذا الاعتبار لوقت التأسيس ضروريًا لأنه يمنح المقرضين تاريخًا واضحًا للأداء المالي للشركة والإيرادات وعادات الاقتراض. يساعد على بناء الثقة مع المقرضين فيما يتعلق بقدرة المقترض على إدارة الالتزامات المالية المستقبلية بنجاح.

ابحث عن المقرض

هناك نوعان من المقرضين يديرون قروض SBA:

- المقرض القياسي SBA. يجب على هؤلاء المقرضين تقديم المعاملات للمراجعة والحصول على تفويض SBA عند الموافقة على كل قرض. يمكن أن تستغرق عملية الموافقة وقتًا أطول.

- يفضل SBA المقرض. هؤلاء المقرضون مؤهلون أكثر من المقرض القياسي لأن SBA تتحقق فقط من تحديد المقرض للأهلية للمقترض ، وليس الاكتتاب. عملية الموافقة على القرض أقصر بكثير من عملية المقرض القياسية.

أسئلة لطرحها على المقرض المحتمل:

- كم عدد قروض SBA التي تقدمها؟

- كم مرة تمول قروض SBA؟

- ما مدى خبرة موظفيك في عملية قرض SBA؟

- ما هو النطاق النموذجي للقروض التي تقدمها؟

من المهم ملاحظة أنه بينما يجب على البنوك اتباع إرشادات SBA ، إلا أنها قد تستخدم معايير الاكتتاب الخاصة بها لتقييم طلبات القروض. إذا كنت تتقدم بطلب من خلال بنك تقليدي ، فإن العمل مع بنك يتمتع بسجل حافل من معالجة قروض SBA يعد مفيدًا. بشكل عام ، سيكون البنك الذي يتمتع بخبرة سنوات عديدة في إدارة الأعمال الصغيرة مجهزًا بشكل أفضل لإرشادك وتقييم فرص موافقتك.

نصيحة: تقدم SBA أداة ملائمة لمقرض المقرض للعثور على المقرض المناسب الذي يطابق المقترضين مع المقرضين في غضون يومين.

اجمع مستنداتك

تختلف طلبات قروض SBA بناءً على نوع القرض. ومع ذلك ، اعتمادًا على نوع القرض الذي تحتاجه ، يجب أن يكون المُقرض قادرًا على مساعدتك في إعداد أوراقك.

فيما يلي بعض المستندات التي ستحتاجها:

- نموذج معلومات المقترض من SBA.

- بيان التاريخ الشخصي (بما في ذلك التاريخ الجنائي ، إن وجد)

- بيان مالي شخصي (بما في ذلك الأصول والديون والدخل) أو نموذج SBA 413.

- البيان المالي للأعمال (بما في ذلك بيان الأرباح والخسائر والبيانات المالية المتوقعة)

- ثلاث سنوات من الإقرارات الضريبية الشخصية.

- ثلاث سنوات من الإقرارات الضريبية للأعمال.

- رخصة تجارية أو شهادة مزاولة الأعمال.

- سجلات طلبات القروض السابقة.

- يستأنف صاحب العمل.

- اتفاقية الإيجار إن وجدت.

- توقعات التدفق النقدي لسنة واحدة.

أرسل الطلب وتحلى بالصبر

هناك سبب يدعو الكثير من أصحاب الأعمال الصغيرة للحصول على قروض SBA ؛ ستعود الكثير من الامتيازات بالفائدة على شركتك على الفور وعلى المدى الطويل. وتتمثل المفاضلة في أنها غالبًا ما تكون عملية بطيئة تتطلب الكثير من العمل الجماعي في جميع مراحل التطبيق. إذا كنت بحاجة إلى الوصول إلى الأموال بسرعة ، فستحتاج إلى إلقاء نظرة على الخيارات الأخرى.

المصدر: Forbes Advisor

يعتمد الوقت المستغرق للحصول على الموافقة على قرض SBA على المُقرض الذي اخترته . مع أحد البنوك ، يمكن أن تستغرق العملية بأكملها - بدءًا من الموافقة على التمويل - من 30 يومًا إلى بضعة أشهر.

إذا كان لديك وقت قصير ، فيمكنك اختيار قرض SBA Express ، والذي يهدف إلى الاستجابة لطلبات القروض في غضون 36 ساعة. الحد الأقصى لمبلغ هذا النوع من التمويل هو 500000 دولار ، والحد الأقصى للمبلغ الذي تضمنه SBA هو 50٪.

مزايا قروض SBA

قروض SBA مدعومة من قبل الحكومة (إدارة الأعمال الصغيرة الأمريكية) ، مما يعني أنها توفر مزايا معينة لا توجد عادة في قروض البنوك التقليدية:

- أهلية أوسع. تقدم قروض SBA مجموعة أكثر شمولاً من الشركات فرصة لتأمين التمويل. في حين يُفضل الائتمان الجيد ، يمكن اعتبار حتى الشركات ذات التاريخ الائتماني المحدود بسبب الضمانات المقدمة من الحكومة ، مما يقلل من المخاطر بالنسبة للمقرضين.

- شروط السداد الممتدة. تأتي قروض SBA بفترات سداد أطول ، مما يؤدي إلى دفعات شهرية أكثر قابلية للإدارة تخفف الضغط على التدفق النقدي لأصحاب الأعمال الصغيرة.

- أسعار الفائدة المحددة. تضع SBA حدودًا قصوى لمعدل الفائدة ، مما يضمن بقاء قروض SBA ميسورة التكلفة وتنافسية لأصحاب المشاريع الناشئة.

- مبالغ قروض مرنة. تلبي قروض SBA الشركات ذات الأحجام المختلفة واحتياجات التمويل ، وتقدم مبالغ قروض تتراوح من مبالغ صغيرة إلى مبالغ أكبر بناءً على البرنامج والمتطلبات الفردية.

عيوب قروض SBA

يمكن أن تكون قروض SBA مصدرًا مفيدًا لتمويل الشركات الصغيرة ، ولكنها تأتي أيضًا مع تحديات محددة:

- متطلبات الضمان. قد يطلب مقرضو SBA من المقترضين تقديم ضمانات كضمان للقرض ، حتى مع ضمان SBA. قد يتطلب ذلك من المقترضين تعريض أصولهم للخطر ، وهو ما قد يكون مثاليًا للبعض فقط.

- المسؤولية الشخصية عن التخلف عن السداد. إذا لم تتمكن الشركة من سداد القرض ، يكون المقترض مسؤولاً قانونًا عن الدين. يمكن للمقرض مصادرة أي ضمانات مرهونة في حالة التخلف عن السداد ، ويمكن إحالة الأرصدة غير المسددة إلى وزارة الخزانة الأمريكية لتحصيلها ، مما قد يؤدي إلى مزيد من التعقيدات المالية.

- عملية الموافقة بطيئة. قد تستغرق طلبات قروض SBA بعض الوقت ، وقد تمتد أحيانًا إلى ما يزيد عن شهرين. قد لا تكون فترة الانتظار هذه مناسبة لأولئك الذين يبحثون عن خيارات تمويل فورية.

- معدلات وشروط أقل تنافسية مقارنة بالبنوك. بينما تقدم قروض SBA مزايا مثل انخفاض التكاليف مقارنة بمقرضين محددين عبر الإنترنت ، فإنها قد توفر في بعض الأحيان فقط أسعار وشروط الفائدة الأكثر تنافسية مقارنة بالبنوك القائمة.

لا تدع العقبات المالية تمنعك من تحقيق أحلامك

يجب أن يكون SBA أحد أفضل اختياراتك للحصول على قرض. ونعم ، يصعب الحصول على قروض SBA - ويذهب الكثير من العمل للحصول عليها. لكن تكلفتها المنخفضة تجعلها مسعى جديرًا بالاهتمام. ولحسن الحظ ، باستخدام هذه النصائح ، ستزيد من فرصك في الحصول على الموافقة.

تعرف على المزيد حول كيفية إحداث fintech ثورة في الصناعة المالية ، لا سيما في قطاعات الدفع والإقراض وإدارة الثروات والتخطيط المالي والتأمين.

نُشر هذا المقال في الأصل عام 2019. وقد تم تحديثه بمعلومات وأمثلة جديدة.