البرمجيات المصرفية: كيف تعمل؟ أنواع وأمثلة!

نشرت: 2023-06-22تعتبر البرامج المصرفية ، وهي عنصر حاسم يساعد البنوك على تبسيط العمليات وتحسين تجارب العملاء والحفاظ على القدرة التنافسية في العصر الرقمي ، في قلب هذا التحول التكنولوجي. في هذه المقالة ، سنبحث في الأعمال الداخلية للبرامج المصرفية ، ونفحص أنواعها العديدة ، ونسلط الضوء على بعض الأمثلة الجديرة بالملاحظة التي تُظهر تأثيرها وقوتها على الصناعة المصرفية.

- الأعمال الداخلية للبرامج المصرفية

- الأنظمة المصرفية الأساسية

- برامج معالجة الدفع

- تطبيقات المصرفية الرقمية

- أنواع البرامج المصرفية

- البرامج المحلية

- التطبيقات المستندة إلى السحابة

- الخدمات المصرفية عبر الإنترنت

- أمثلة على البرامج المصرفية الشهيرة

- مجموعة الخدمات المصرفية الأساسية FIS

- أوراكل فليكسكيوب

- مامبو

- خاتمة

الأعمال الداخلية للبرامج المصرفية

يتم إنشاء مجموعة متنوعة من برامج الكمبيوتر والتطبيقات ، يشار إليها مجتمعة باسم "البرامج المصرفية" بشكل صريح لمساعدة العمليات المصرفية ، وأتمتة الإجراءات ، وتمكين التعامل الفعال مع المعاملات المالية. تتضمن حلول البرامج هذه مجموعة متنوعة من الأنشطة ، بدءًا من التطبيقات التي تواجه العملاء والتي تتيح الخدمات المصرفية الرقمية إلى الأنظمة المصرفية الأساسية التي تعمل كأساس لعمليات البنك.

تعتمد البرامج المصرفية بشكل أساسي على أساس تقني قوي يتيح التخزين الآمن والمعالجة واسترجاع كميات هائلة من البيانات المالية. تتضمن هذه البرامج بشكل متكرر العديد من الوحدات النمطية التي تعمل في انسجام تام لتقديم مجموعة كاملة من الخدمات المالية.

الموضوعات ذات الصلة: هل الخدمات المصرفية عبر الهاتف المحمول آمنة؟ فيما يلي 7 نصائح لتجنب الأخطاء المصرفية.

الأنظمة المصرفية الأساسية

هذه هي الأنظمة الأساسية المسؤولة عن العمليات المصرفية الرئيسية مثل إدارة الحساب ومعالجة المعاملات وإدارة معلومات العميل والامتثال التنظيمي. برامج أخرى في النظام البيئي التكنولوجي للبنك مبنية على قمة الأنظمة المصرفية الأساسية.

من خلال التكامل مع الأنظمة المصرفية الأساسية ، يمكن وضع وظائف إضافية مثل بوابات الخدمات المصرفية عبر الإنترنت ، وتطبيقات الهاتف المحمول ، وأدوات إدارة المخاطر ، وحلول تحليلات البيانات بسهولة في الأعلى. يضمن هذا النهج المترابط قدرة البنوك على تلبية الاحتياجات المتطورة لعملائها بشكل فعال مع الحفاظ على الكفاءة التشغيلية والالتزام بالمتطلبات التنظيمية.

علاوة على ذلك ، تسهل الأنظمة المصرفية الأساسية توحيد ومركزية البيانات ، مما يمكّن البنوك من الحصول على رؤية شاملة للأنشطة المالية لعملائها وتفضيلاتهم. يمكّن هذا المنظور الشامل البنوك من تقديم خدمات مخصصة وموجهة ، وتعزيز تجارب العملاء ، وزيادة رضا العملاء.

برامج معالجة الدفع

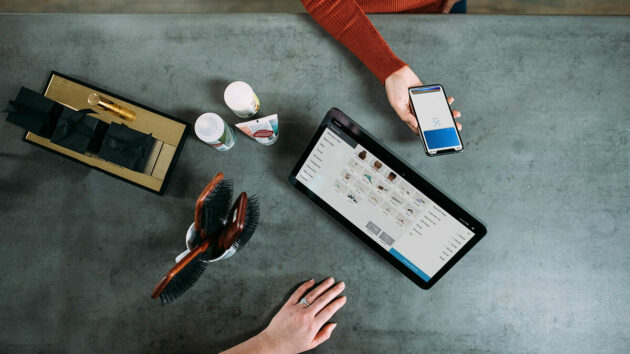

تسهل برامج معالجة المدفوعات التعامل مع المعاملات المالية بأمان وفعالية ، بما في ذلك المدفوعات والتحويلات وإجراءات التسوية. لتمكين معالجة الدفع الخالية من العيوب عبر العديد من القنوات ، بما في ذلك المعاملات عبر الإنترنت والجوال والمعاملات الشخصية ، تتفاعل هذه الأنظمة مع مختلف شبكات وبوابات الدفع. تتيح إمكانية التشغيل البيني للعملاء إجراء عمليات الدفع بشكل ملائم وآمن ، بينما يمكن للتجار تلقي المعاملات ومعالجتها بكفاءة.

علاوة على ذلك ، يواكب برنامج معالجة الدفع اتجاهات وتقنيات الدفع المتطورة. وهو يدعم المدفوعات غير التلامسية ومحافظ الهاتف المحمول وطرق الدفع الناشئة. يمكن للبنوك أن تقدم لعملائها أحدث الطرق وأكثرها ملاءمة لإجراء المعاملات. علاوة على ذلك ، تتوافق هذه الأنظمة مع معايير الصناعة والمتطلبات التنظيمية ، مثل معيار أمان بيانات صناعة بطاقات الدفع (PCI DSS) ، لضمان المعالجة الآمنة لبيانات حامل البطاقة والحفاظ على ثقة العملاء.

تطبيقات المصرفية الرقمية

مع نمو الخدمات المصرفية الرقمية ، ظهرت أدوات برمجية تتيح للمستخدمين الوصول إلى الخدمات المالية من أي مكان وفي أي وقت. هذه البرامج ، التي تمنح المستخدمين وصولاً سريعًا إلى معلومات الحساب ، وتحويلات الأموال ، ودفع الفواتير ، وغيرها من الوظائف المصرفية ، تشمل تطبيقات الخدمات المصرفية عبر الهاتف المحمول ، وبوابات الخدمات المصرفية عبر الإنترنت ، والمحافظ الرقمية. يمكنك النقر هنا للتعرف على أفضل الشركات التي تطور مثل هذه الحلول التكنولوجية.

أحد المكونات الرئيسية لتطبيقات الخدمات المصرفية الرقمية هو تطبيقات الخدمات المصرفية عبر الهاتف المحمول. تعمل هذه التطبيقات سهلة الاستخدام والغنية بالميزات على تمكين العملاء من أداء المهام المصرفية مباشرة من هواتفهم الذكية أو الأجهزة اللوحية. من التحقق من أرصدة الحسابات إلى بدء تحويل الأموال ، توفر تطبيقات الخدمات المصرفية عبر الهاتف المحمول تجربة سلسة وبديهية ، مما يمنح المستخدمين التحكم في شؤونهم المالية ببضع نقرات فقط.

بالإضافة إلى تطبيقات الخدمات المصرفية عبر الهاتف المحمول ، توفر بوابات الخدمات المصرفية عبر الإنترنت للعملاء تجربة مصرفية رقمية شاملة من خلال منصات قائمة على الويب. توفر هذه البوابات بوابة آمنة للمستخدمين للوصول إلى حساباتهم ، وعرض سجلات المعاملات ، وإدارة ملفاتهم الشخصية ، وإجراء مجموعة واسعة من الأنشطة المصرفية. من خلال الواجهات سهلة الاستخدام والتدابير الأمنية القوية ، تضمن بوابات الخدمات المصرفية عبر الإنترنت أن العملاء يمكنهم التعامل بسهولة وثقة مع شؤونهم المالية عبر الإنترنت.

أنواع البرامج المصرفية

البرامج المحلية

ضمن بنية البنك ، يتم تثبيت وتشغيل برامج الخدمات المصرفية المحلية محليًا. على الرغم من أنه يوفر درجة كبيرة من التحكم والمرونة ، إلا أنه يتطلب استثمارًا كبيرًا في البنية التحتية للأجهزة والصيانة والأمان.

تُستخدم البرامج المحلية عادةً للوظائف المصرفية الهامة التي تتطلب إجراءات أمنية صارمة وأجهزة متخصصة. يوجد البرنامج والبيانات المرتبطة به داخل مباني البنك. يسمح بمزيد من التحكم في المعلومات الحساسة ويقلل من مخاطر الانتهاكات الخارجية. يمكن للبنوك تنفيذ تدابير الأمان القوية الخاصة بها ، بما في ذلك جدران الحماية وأنظمة كشف التسلل وبروتوكولات التشفير لحماية أصول البيانات الخاصة بها بشكل فعال.

التطبيقات المستندة إلى السحابة

يتم استخدام اتصال الإنترنت عن بعد للوصول إلى التطبيقات المصرفية القائمة على السحابة. نظرًا لأن البنوك قد تستخدم البنية التحتية السحابية والخدمات التي يقدمها موفرو الطرف الثالث ، فإنها تتيح قابلية التوسع والمرونة والفعالية من حيث التكلفة. تتيح الحلول المستندة إلى السحابة أيضًا إمكانية تكامل النظام ونشره بشكل أسرع.

إحدى الفوائد الرئيسية للتطبيقات المستندة إلى السحابة هي قابلية التوسع. يمكن للبنوك بسهولة زيادة مواردها أو خفضها بناءً على الطلب ، مما يتيح لها التعامل مع أعباء العمل المتقلبة بكفاءة. باستخدام البنية التحتية السحابية ، يمكن للبنوك تخصيص طاقة الحوسبة وسعة التخزين وموارد الشبكة ديناميكيًا. يمكنهم ضمان الأداء الأمثل خلال فترات الاستخدام القصوى مع تقليل التكاليف أثناء فترات الهدوء.

المرونة هي ميزة أخرى توفرها الحلول المستندة إلى السحابة. يمكن للبنوك الوصول إلى تطبيقاتها وبياناتها من أي مكان متصل بالإنترنت. يتيح ذلك للموظفين العمل عن بُعد والعملاء من التعامل مع الخدمات المصرفية بشكل ملائم. تعمل هذه المرونة على تحسين الكفاءة التشغيلية وتسهيل التعاون وتمكين تفاعلات العملاء السلسة عبر قنوات مختلفة.

تعد فعالية التكلفة محركًا مهمًا للبنوك التي تعتمد التطبيقات المستندة إلى السحابة. بدلاً من الاستثمار بكثافة في الأجهزة المادية والصيانة والتحديثات ، يمكن للبنوك الاستفادة من نموذج الدفع أولاً بأول الذي يقدمه موفرو الخدمات السحابية.

راجع أيضًا: 14 شيئًا يجب مراعاتها عند اختيار بوابة دفع لمتجر التجارة الإلكترونية الخاص بك.

الخدمات المصرفية عبر الإنترنت

من خلال واجهات برمجة التطبيقات المفتوحة (APIs Programming Interfaces) ، تسمح الأنظمة المصرفية المفتوحة للبنوك والموردين الخارجيين المعتمدين بمشاركة بيانات المستهلك بشكل آمن. من خلال تمكين شركات التكنولوجيا المالية من إنشاء تطبيقات وخدمات جديدة تستفيد من البيانات والقدرات المصرفية ، تعزز هذه المنصات الابتكار. تتيح المنصات المصرفية المفتوحة التكامل السلس لمختلف الخدمات والتطبيقات المالية ، مما يوفر للعملاء تجربة مصرفية موحدة وشخصية.

من خلال اتصالات API الآمنة ، يمكن للعملاء الوصول إلى مجموعة واسعة من الخدمات من عدة مزودين من خلال واجهة مصرفية واحدة عبر الإنترنت. وهذا يسمح لهم بإدارة مواردهم المالية بشكل شامل ، والتنقل بسهولة بين الوظائف المصرفية المختلفة ، والاستفادة من الحلول المبتكرة المصممة خصيصًا لاحتياجاتهم الخاصة.

علاوة على ذلك ، تعزز الأنظمة المصرفية المفتوحة المنافسة الصحية وتشجع التعاون داخل الصناعة المالية. يمكن للبنوك وشركات التكنولوجيا المالية تكوين شراكات استراتيجية للاستفادة من نقاط القوة لدى بعضها البعض ، والجمع بين الخبرة المصرفية والابتكارات التكنولوجية. ينتج عن هذا النهج التعاوني إنشاء منتجات وخدمات مبتكرة تلبي متطلبات العملاء المتطورة. كل ذلك مع الحفاظ على أعلى معايير الأمان وحماية البيانات.

أمثلة على البرامج المصرفية الشهيرة

مجموعة الخدمات المصرفية الأساسية FIS

تقدم FIS مجموعة كاملة من الحلول المصرفية الأساسية ، بما في ذلك تلك المتعلقة بالامتثال وإدارة المخاطر والإقراض ومعالجة الحسابات. تساعد برامجهم البنوك في تعزيز الفعالية التشغيلية وتزويد العملاء بتجارب فردية.

من أهم مميزات مجموعة الخدمات المصرفية الأساسية في FIS تركيزها على تزويد العملاء بتجارب فردية. يشتمل البرنامج على وظائف تتمحور حول العميل. يسمح للبنوك بتخصيص التفاعلات وفهم تفضيلات العملاء وتقديم منتجات وخدمات مالية مخصصة. من خلال الاستفادة من تحليلات البيانات ورؤى العملاء ، تمكن FIS البنوك من إنشاء حملات تسويقية مستهدفة وتقديم توصيات مخصصة وتعزيز رضا العملاء.

أوراكل فليكسكيوب

يلبي Oracle FLEXCUBE ، الحل المصرفي الأساسي الرائد ، متطلبات كل من الخدمات المصرفية للأفراد والأعمال. إنه يوفر مجموعة متنوعة من الميزات ، بما في ذلك إدارة العملاء وإعداد المنتجات والمدفوعات والتحليلات ، مما يمكّن البنوك من تقديم خدمات متطورة والتكيف مع ديناميكيات السوق المتغيرة. تشكل المدفوعات عنصرًا حاسمًا في أي نظام مصرفي أساسي ، وتوفر Oracle FLEXCUBE إمكانات قوية لمعالجة المدفوعات.

يدعم البرنامج أنواع الدفع المختلفة ، بما في ذلك التحويلات المحلية والدولية ، والتحويلات المالية ، والأوامر الدائمة ، والخصم المباشر. من خلال معالجة الدفع الآمنة والفعالة ، يمكن للبنوك توفير تجارب معاملات سلسة لعملائها مع الالتزام بالمتطلبات التنظيمية.

مامبو

تتيح منصة مصرفية قائمة على السحابة تسمى Mambu لشركات التكنولوجيا المالية والبنوك تقديم منتجات وخدمات مالية جديدة بسرعة. وهي تغطي مجموعة واسعة من الأنشطة المصرفية ، من إدارة القروض والودائع إلى التجارب المصرفية الرقمية. بفضل بنيته القابلة للتطوير والقابلة للتكيف ، مما يجعل التكامل مع الأنظمة الأخرى أمرًا بسيطًا.

توفر طبيعة Mambu القائمة على السحابة العديد من المزايا. من خلال الاستفادة من التكنولوجيا السحابية ، يلغي Mambu الحاجة إلى بنية تحتية داخلية واسعة النطاق ويسمح بالنشر السريع وقابلية التوسع. يمكن للمؤسسات المالية إنشاء عمليات مصرفية جديدة بسرعة ، وإطلاق منتجات مبتكرة ، وتوسيع عروضها دون قيود الأنظمة التقليدية التي تعتمد على الأجهزة.

تكمن إحدى نقاط القوة الرئيسية لـ Mambu في تغطيتها الشاملة للأنشطة المصرفية. يدعم النظام الأساسي إدارة القروض من البداية إلى النهاية ، والتي تغطي عمليات مثل إنشاء القرض ، والاكتتاب ، والصرف ، والخدمة.

بالإضافة إلى ذلك ، يسهل Mambu إدارة الودائع بكفاءة ، مما يسمح للبنوك بالتعامل مع ودائع العملاء وحسابات الفائدة والسحوبات وصيانة الحساب. هذه التغطية الشاملة تمكن المؤسسات المالية من إدارة عمليات الإقراض والودائع بشكل فعال بطريقة موحدة وفعالة.

الموضوعات ذات الصلة: كيف تساعد التكنولوجيا المؤسسات المصرفية؟

خاتمة

تعمل المؤسسات المالية الآن بطريقة جديدة تمامًا بفضل البرامج المصرفية. وقد سمح لهم ذلك بالابتكار وتحسين تجارب المستهلك وتبسيط الإجراءات. قد نتوقع التطورات المستقبلية في البرامج المصرفية مع تطور التكنولوجيا ، مما يمنح البنوك الأدوات التي تحتاجها لتلبية الاحتياجات المتغيرة للعصر الرقمي وتقديم خدمات مالية من الدرجة الأولى.